En İyi 10 Yenilikçi Fintech Çözümü ve Teklifi

Yayınlanan: 2022-03-28Fintech, hızlı teknolojik yeniliklerden ve finansa büyük ilgi ve anlayışla yeni nesil girişimcilerden ortaya çıkmıştır.

İçindekiler

- Eşler arası ödünç verme (P2P)

- Alternatif kredi notu

- Küçük bilet kredileri

- Alternatif sigortacılık

- İşlem teslimi

- Dijital cüzdanlar

- dijital bankacılık

- Ödeme ağ geçitleri

- Dijital Sigorta

- Varlık Yönetimi

- Bu değişiklikler fintech endüstrisini nasıl etkileyecek?

- AI – Devasa değer yaratma, yapay zeka tarafından yönlendirilecek.

- Bulut bilişim – finansal hizmetler sektöründeki katılımcıları serbest bırakacak.

- Açık kaynak, SaaS ve sunucusuz – giriş engellerini azaltacaktır.

- Çözüm

Bu sektördeki yeniliği körükleyen bir diğer önemli faktör, müşteri deneyimini iyileştirme ve borçlunun çeşitli sorunlu noktalarına değinme fikridir. Geleneksel bankalar bunlara nadiren hizmet eder. Fintech öncüleri, piyasada boşluklar olduğunu fark etti ve bu da, daha küçük borçluların ihtiyaçlarını karşılayan, sürekli büyüyen bir borç verme piyasasına yol açtı.

Fintech, sigorta aracılık sözleşmesinden basit çevrimiçi hesap açma süreçlerine ve yeni yöntemlerle kredi profili oluşturmaya kadar finans dünyasını her seferinde bir yenilikle değiştiriyor. İşte bu sektördeki ilk on yenilik:

Eşler arası ödünç verme (P2P)

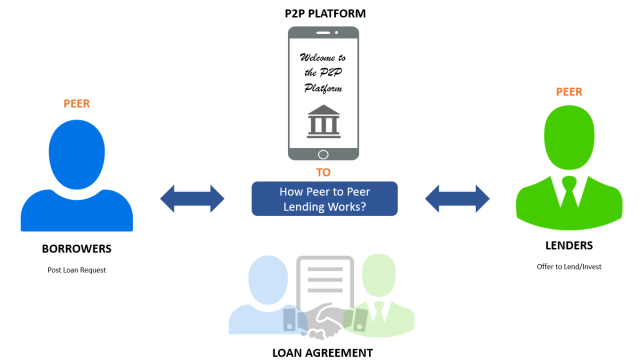

Bu, bir teknoloji platformunun kullanılması yoluyla hem borç verenler hem de borç alanlar için bir kazan-kazan durumunun en iyi örneğidir. Borçlular, eşler arası borç verme yoluyla birçok kişiden finansman alabilirler.

Geleneksel bankalarla karşılaştırıldığında kredi başvuru süreci daha basittir. Bu platformlardaki borç verenler, genellikle tasarruflarını ve yatırımlarını geleneksel kredi piyasalarındaki faiz oranlarından daha yüksek getiri sağlayan bir yere park etmek isteyen yatırımcılardır. Platform, borç alanlar için tüm geçmiş kontrollerini ve ön onayları yaparak borç verenlerin doğru kişiyi bulmasını kolaylaştırır.

Benzer bir mekanizma, eşler arası (P2B) kredilendirmeyi destekler. Bu örnekte, bireysel borçluların yerini platformdaki bir borç verenler ağından borç alan işletmeler alıyor. Bu borç verme platformları, borçluları borç verenlerle birleştirir ve borç alanların ne kadar geri ödediğine bağlı olarak bir ücret alır.

Alternatif kredi notu

Geleneksel kredi derecelendirme tekniklerini kullanan küçük işletmeler ve serbest meslek sahipleri kredi almaya hak kazanamazlar. Sıkı ve güncel olmayan kredi puanı standartları, yalnızca büyük, köklü şirketleri krediler için veya kredi başvurularını desteklemek için maaş bordrosu sağlayabilecek sabit gelirli işleri olan bireyler için uygun hale getirecektir. Sonuç olarak, küçük işletme sahipleri ve küçük işletmeler, geleneksel kredi derecelendirme yöntemlerinin çalışma şekli nedeniyle para bulmakta zorlanıyorlardı.

Fintech endüstrisi, bu durumlarda kredi puanı analizinin doğru yapılmasını sağlamak için kullanılabilecek daha esnek ve niteliksel puanlamaya ihtiyaç duydu. Örneğin, kredi puanı analizinin doğru yapılmasını sağlamak için yüzdelik kredi puanlaması kullanılabilir. Değişken bir kredi notu vermek için kullanılan bir diğer yeni özellik ise sosyal sinyallerdir. Bu, derin öğrenme algoritmalarıyla birlikte, zaman içinde fintech için daha iyi kredi kararlarının alınmasına yol açtı.

Bu kredi puanlama algoritmaları aynı zamanda kredi sağlama maliyetini de düşürerek fintech şirketlerinin birikimlerini borçlulara aktarmalarına ve dolayısıyla müşteri tabanlarını genişletmelerine olanak sağladı.

Küçük bilet kredileri

Düşük kârlılık ve düşük fiyatlı kredilerdeki yüksek yüklenim ücretleri nedeniyle. Sonuç olarak, yüksek fiyatlı ürünler ve yüksek fiyatlı beyaz eşya satın almak isteyen tüketiciler, satın almalarını finanse etmekte çoğu zaman zorluk çekmektedir. Fintech kredi veren firmalar bu ihtiyacı fark ettiler ve BNPL ürünleri aracılığıyla borçlulara giderek daha fazla hizmet veriyorlar.

Bu "Şimdi Al, Sonra Öde" fonları, tüketicilerin uzun kredi başvurularını doldurmadan veya onay beklemeden bir fare dokunuşuyla bir şeyler satın almalarını sağlar. Üstelik bu krediler, taksitli ödeme seçeneği ile %0 faizle sigortalanıyor.

Bu finansman seçeneklerini sağlayan Fintech şirketleri, bu müşteri verilerini, ürünlerinin artan satın alınabilirliğinden en fazla yararlanacak olan Orijinal Ekipman Üreticilerine (OEM'ler) iletir.

Müşteri verileri, makine öğrenimi ve derin öğrenim algoritmaları tarafından filtrelendiğinde, OEM'ler, piyasada son derece özelleştirilmiş teklifler sunmalarına olanak tanıyan içgörüler elde eder. Sonuç olarak, bu fintech kredi kuruluşları tarafından sağlanan %0 faiz bileşeni, bilgileri onlardan satın alan OEM'ler tarafından finanse edilmektedir.

Alternatif sigortacılık

Geleneksel sigortacılıkta yanlış prim tahminleri standart hale geldi. Bu durumlarda aynı yaş, boy ve kilodaki kişiler ile sigara içenlere aynı sigorta primi verilecektir.

Ancak primler, bu kişilerin sağlık rutinleri ve egzersiz davranışları gibi diğer niteliksel özellikleri dikkate almamaktadır. Sigorta için başvuran iki kişiden, sağlıklarının daha niteliksel yönlerine göre farklı oranlar tahsil edilebilir.

Örneğin, biri fitness fanatiği, diğeri ise abur cubur yiyen bir kanepe patatesi olabilir. Söylemeye gerek yok, ikincisinin sağlık endişeleri daha akut ve şiddetli olurdu.

Alternatif sigorta poliçesi, tıbbi geçmişe, yaşam tarzına ve sosyal sinyallere dayalı bilgiler toplayarak bu ince farkları hesaba katar.

Bu, geleneksel sigortalama prosedürlerini kullanırken hatalı bulgular üreten aktüeryal terimlerdeki normalleştirmeyi kaldırmalarını sağlar. Algoritmalar ve analitiklerle birlikte bu veriler, sigorta ürünleri satan fintech şirketlerinin başvuru sahiplerine ihtiyaçlarına ve niteliklerine göre çok kişiselleştirilmiş sigorta oranları ve ödeme seçenekleri sunmasına olanak tanır.

İşlem teslimi

Büyük veri ve IoT çağında, teknoloji firmalarının işlevlerini ve takip genişlemelerini hızlandırmak için mümkün olduğunca fazla veri toplaması bekleniyor. Ne de olsa işletmelerin yeni stratejiler geliştirebilmeleri ve daha iyi ürünler geliştirebilmeleri ancak önceki verileri araştırmak ve buna dayalı tahminler yapmak yoluyla olur.

Veriler, fintech kuruluşlarına müşterilerinin gerçekten neye ihtiyaç duyduğuna dair hayati bilgiler sağlar.

Fintech şirketleri, bu bilgileri maliyet yönetimi uygulamaları gibi ücretsiz dijital ürünler aracılığıyla toplar. Bu uygulamalar, bir müşterinin prim ödeme, yatırım fonu satın alma veya gayrimenkule yatırım yapma istekliliği hakkında faydalı bilgiler yakalar. Şirketler, bu verileri ve içgörüleri, satış komisyonu karşılığında üçüncü taraf finansal ürünlere satar.

Dijital cüzdanlar

Dijital cüzdan, kağıt ve geleneksel paranın ötesine geçerek dünya çapında ödemeleri dönüştürdü. Bu cüzdanlar, hem "hayırsız" bir banka hem de bir ödeme ağ geçidi işlevi görür. Bu teknoloji, kullanıcıların dijital cüzdanlarına sanal para koymalarına ve bunu tüccarların dijital cüzdan ödemelerini kabul ettiği hem çevrimiçi hem de çevrimdışı işlemler için kullanmalarına olanak tanır.

Tüketiciler, ödemeleri daha kolay hale getirmek için dijital cüzdanları kullanabilir. Perakendecilere küçük bir ücret ödeyerek nakit üretiyorlar. Ürün ve hizmetlerini bu tüketicilere sunan tüketiciler ve mağazalar, cüzdanların en yaygın son kullanıcılarıdır.

dijital bankacılık

Dijital bankacılık, geleneksel bankacılığın dijitalleşmesidir. Dijital bankalar, herhangi bir fiziksel merkez veya şubeden yoksun olan tüm dijital varlıklarıyla ayırt edilir.

Geleneksel bankaların yaptığı gibi çalışırlar, ancak uçtan uca dijital altyapıya sahip basit hizmet sağlayıcılardır. İnsanları işe almak ve arazi satın almak zorunda kalmadan tasarruf ettikleri para, hem dijital bankalar hem de müşterileri için büyük bir kazanç olan müşterilerine aktarılıyor.

Ödeme ağ geçitleri

E-ticaretin gelişmesiyle birlikte, ticari sitelerin güvenli ödeme ağ geçitleri gereksinimleri katlanarak arttı. Ödeme ağ geçitleri, müşterilerin çeşitli ödeme yöntemlerini kullanarak e-ticaret sitelerinde alışveriş yapmalarına olanak tanır.

Müşteriler banka ve kredi kartlarını, bitcoinleri ve dijital cüzdanları kullanarak ödeme yapabilir. Geleneksel bankalar, bu diğer ödeme yöntemlerinden herhangi birini kullanmak için genellikle çok para talep eder ve bu da işletmelerin kullanmasını ekonomik hale getirmez.

Fintech şirketleri, insanların kullanması kolay ve web sitelerine kolayca eklenebilecek uygulamalar ve ödeme ağ geçitleri yapmak için teknolojiyi kullanır.

Dijital Sigorta

Dijital sigorta, ilk on yenilikçi fintech çözümünün sonuncusu ama en az değil. Adından da anlaşılacağı gibi, dijital sigorta, büyük ölçüde dijital altyapıya ve daha hızlı sigortalama süreçlerine dayanır.

Alternatif sigorta poliçesi, bu fintech sigorta şirketlerinin konut ve hayat sigortası poliçeleri için daha iyi ve daha ucuz teminat sağlamasına ve primleri nicel değişkenlerden ziyade nitel değişkenlere göre fiyatlandırmasına olanak sağlamıştır. Bu aynı zamanda fintech sigorta endüstrisi için birçok iş fırsatına da yol açtı.

Fintech endüstrisi, yol boyunca birçok finansman alternatifi ve çözümü ve daha birçok yeniliği ile finansal hizmetler pazarında yeni başlıyor.

Sektör, geleneksel finansman tekniklerine meydan okuyarak ve kişiselleştirilmiş çözümler sunarken yaratıcı yöntemlerle gelir gereksinimlerini karşılayarak ve finans ve teknolojinin iki devini entegre ederek nişini şüphesiz buldu.

Varlık Yönetimi

Fintech tabanlı varlık yönetimi, yatırımcıların komisyon ücreti ödemeden hisse senedi ve yatırım fonu satın alarak portföy oluşturmasına olanak tanır. Satın aldıkları varlıkların fiyatı gerçek varlık fiyatından biraz daha yüksek olsa da komisyon ödemeyerek tasarruf ettikleri para miktarı yatırım faydasını ve varlık fiyatını pozitif kılmaktadır.

Varlık yönetimi firmaları, komisyon maliyetinden feragat karşılığında yatırımcı verilerini toplayarak bunu başarabilir. Bu bilgiyi varlık fiyatlarını etkileme kabiliyetine sahip yüksek frekanslı tüccarlarla paylaşırlar.

Bu değişiklikler fintech endüstrisini nasıl etkileyecek?

Yedi 3 önemli teknoloji, önümüzdeki on yıl içinde finans sektörünün rekabet ortamını değiştirirken iş modellerinin yeniden icat edilmesini sağlayacak.

Teknolojik ilerleme ve yenilik, fintech gelişiminin temel taşıdır ve finansal hizmetlerde yıkıcı iş modellerini yönlendirmeye devam edecektir. Önümüzdeki on yılda, üç ana teknoloji fintech'in gelişimini yönlendirecek ve finans işi için kuralları belirleyecek.

AI – Devasa değer yaratma, yapay zeka tarafından yönlendirilecek.

Otomatik faktör keşfi veya performansı artıran unsurların makine tabanlı tanımlanması, finansal hizmetlerde sektör genelinde finansal modellemenin iyileştirilmesine yardımcı olarak giderek daha yaygın hale gelecektir.

Bilgi grafikleri ve grafik hesaplama, AI semantik temsilinin önemli uygulamasında daha büyük bir rol oynayacaktır. Çok çeşitli veri kaynaklarının kullanılması, karmaşık finansal ağlarda bağlantı kurulmasına ve kalıpların bulunmasına yardımcı olabilir. Bunun önümüzdeki yıllarda dünya üzerinde büyük bir etkisi olacak.

Son olarak, daha iyi gizlilik güvencelerine sahip analitikler, finansal modellerin eğitiminde minimum veri kullanımını veya sadece ilgili, temel ve uygun şekilde temizlenmiş bilgilerin kullanımını teşvik edecektir.

Bunlar arasında, veri kümelerinin merkezileştirilmesiyle ilişkili gizlilik riskini çözen bir tür merkezi olmayan makine öğrenimi olan federe öğrenme yer alır.

Yeni şifreleme teknikleri, güvenli çok taraflı bilgi işlem, sıfır bilgi kanıtları ve diğer gizlilik bilincine sahip veri analiz teknikleri sayesinde insanların kişisel bilgilerini güvende tutmaları daha kolay olacaktır.

Yapay zeka uygulamaları, ön, orta ve arka ofisler dahil olmak üzere tüm finans sektörünün operasyonlarına nüfuz edecek. Kişiye özel ürünler, kişiselleştirilmiş kullanıcı deneyimi ve analitik hizmetleri, akıllı hizmet robotları ve sohbet arayüzleri, piyasa izleyicileri, otomatik işlemler ve robot danışmanları, finansal olmayan verilere dayalı alternatif kredi derecelendirmeleri ve yüz tanıma kimlik doğrulaması, müşteriye yönelik uygulamalara örnektir. .

Bilgi grafikleri, doğal dil işleme ve akıllı prosedürler, insanların işlerini daha verimli yapmalarına yardımcı olan orta ve arka ofisteki uygulama örnekleridir.

Birçok finans kurumu, teknolojiyi sıklıkla belirli kullanım durumları veya dikeylerle sınırlandırarak, yapay zekayı gelişigüzel ve dağınık bir şekilde uygulamaya devam ediyor. Bununla birlikte, bankacılık sektöründeki liderler, dijital operasyonlarının tüm yaşam döngüsü boyunca sistematik olarak AI uygulayarak operasyonlarında devrim yaratıyor.

Özellikle finans sektörü, algoritmaların yalnızca beslendikleri veriler kadar iyi olduğunun farkındadır. Odak noktası, geleneksel operasyonlar yoluyla elde edilen daha önce yeterince kullanılmayan müşteri davranışı verilerinden rekabet avantajı elde etmeye kayıyor.

Bu, bankalar, sigortacılar ve diğer finansal hizmet kuruluşlarının normalde çalışmadıkları alanlarda sorunsuz müşteri deneyimleri sağlamak için finansal olmayan işletmelerle birlikte çalıştığı ekosistem tabanlı finansmanın daha önce kullanılmayan potansiyelini ortaya çıkaracaktır.

Bankalar için "önce yapay zeka" olan bir kurum olmak, manuel operasyonların aşırı otomasyonu ("sıfır işlem" zihniyeti) ve insan tercihlerinin karmaşık teşhislerle değiştirilmesi veya artırılması yoluyla operasyonel verimliliğin artmasıyla sonuçlanacaktır.

Gelişmiş operasyonel performans, büyük ve karmaşık müşteri veri kümelerinin (neredeyse) gerçek zamanlı analizi için makine öğrenimi ve yüz tanıma gibi geleneksel ve son teknoloji yapay zeka teknolojilerinin yaygın kullanımından kaynaklanacak.

Geleceğin "önce AI" bankaları, "dijital yerli" şirketlerin ve kullanıcıların sahip olduğu hız ve çevikliği taklit edecek. Aylar ve yıllar yerine günler ve haftalar içinde yeni özellikler sunarak hızla yenilik yapacaklar. Bankalar ve banka dışı ortaklar da yolculukları, teknoloji platformlarını ve veri kümelerini ve bunların birlikte nasıl çalıştığını kapsayan yeni değer önerileri bulmak için birlikte çalışacaklar.

Bulut bilişim – finansal hizmetler sektöründeki katılımcıları serbest bırakacak.

Finansal kuruluşlar üç tür bulut hizmetinin farkında olmalıdır: genel bulut, hibrit bulut ve özel bulut. Genel buluttaki altyapı, çok çeşitli işletmelere veya genel halka bulut hizmetleri satan bulut bilişim hizmet sağlayıcılarına aittir.

Hibrit bulut altyapısı, bağımsız olarak sürdürülen ancak tescilli teknolojiyle birbirine bağlanan iki veya daha fazla bulut türünden (özel ve genel) oluşur. Özel bulut, tek bir müşterinin özel kullanımı için oluşturulan ve şirket veri merkezlerinde veya diğer barındırma tesisleri aracılığıyla dağıtılabilen altyapıyı ifade eder.

Açık kaynak, SaaS ve sunucusuz – giriş engellerini azaltacaktır.

Hız ve ölçeklenebilirlik, özellikle dijital ekonominin yoğun rekabeti ve kazanan her şeyi alır dinamiklerinde yeni girişimler ve finansal inovasyon için çok önemlidir.

Teknoloji şirketleri ve geleneksel finans kurumlarının fintech'te yeni bir iş kurmak istiyorlarsa açık kaynaklı yazılım, sunucusuz mimari ve hizmet olarak yazılım (SaaS) kullanmaları giderek daha önemli hale geliyor.

SaaS, şirketlerin yazılımı (Scaleo'nun bağlı kuruluş pazarlama yazılımı gibi) sahiplenmeden veya bakımını yapmadan gerektiği gibi kullanmasına izin verirken, sunucusuz mimari, işletmelerin kendi sunucularını çalıştırma ihtiyacını ortadan kaldırarak müşteriler ve operasyonlar için zaman ve kaynak tasarrufu sağlar.

Sunucusuz tasarım ayrıca para tasarrufu sağlar, çünkü ücretler iş gereksinimlerinden bağımsız olarak günün her saati oluşturulmak yerine yürütülen yazılım koduna bağlıdır. Ayrıca, geliştirme verimliliğini artırırken boşta kalma ve kayıpları azaltan esnek ölçeklendirmeyi de destekler. Açık kaynaklı yazılım, geliştiricilerin kendi uygulamalarını geliştirmeye bir adım önde başlamalarını sağlayan, kullanımı ücretsiz kaynak kodu sağladığından, hızlı bir şekilde ölçeklendirmeye çalışan şirketler için bir cankurtarandır.

Çözüm

Bu büyük teknolojiler ve eğilimler, giderek daha fazla bağlantılı ve entegre olup, fintech ve finans sektörü inovasyonuna önemli bir ivme kazandırmaktadır. Olduğu gibi, bu bir niş finansal hizmettir.

Uygulamalar geliştirmek, değer yaratmak ve rekabet ortamını değiştirmek için teknolojik ilerlemelerden yararlanmada başarılı olan alt sektörler, geleneksel finans kurumlarının gelecekte ortaya çıkan finans sektöründeki bozulma tsunamisinin önünde kalmak için geniş kaynaklarını bir araya getirmeleri gerekecek.