การควบรวมกิจการธนาคารการเงินขนาดเล็ก Slice-North East: สิ่งที่ Fintech Cos ควรคำนึงถึง

เผยแพร่แล้ว: 2023-10-13การเฉลิมฉลอง Diwali ดูเหมือนจะเริ่มต้นขึ้นเร็วเล็กน้อยในระบบนิเวศของ Fintech จิตวิญญาณอยู่ในระดับสูงหลังจากนายงานผู้แข็งแกร่งและธนาคารกลางอินเดีย (Reserve Bank of India) ซึ่งเป็นหน่วยงานกำกับดูแลการธนาคารของอินเดีย มอบใบรับรองที่ไม่คัดค้านสิ่งที่ถูกมองว่าเป็นการควบรวมกิจการที่หาได้ยาก

บริษัทแอปการชำระเงินดิจิทัล Slice Pay ซึ่งควบรวมกิจการกับธนาคาร North East Small Finance Bank ซึ่งมีฐานอยู่ในกูวาฮาติซึ่งไม่ค่อยมีคนรู้จัก ได้กระตุ้นความสนใจของผู้มีส่วนได้ส่วนเสียอย่างแน่นอน การเคลื่อนไหวนี้ช่วยให้ Slice มีอำนาจในการระดมเงินฝากและให้ยืมและนำเสนอผลิตภัณฑ์ที่เป็นเอกลักษณ์ของตนเองให้กับลูกค้าของ NESFB ได้อย่างมีประสิทธิภาพ

Slice เริ่มดำเนินการในปี 2559 และเป็นบัตรเติมเงินที่มีวงเงินเครดิต จากข้อมูลของแพลตฟอร์มการติดตามข้อมูล Tracxn บริษัทฟินเทคระดับยูนิคอร์นในเบงกาลูรู มีมูลค่า 1.8 พันล้านดอลลาร์ ณ เดือนมีนาคม 2566 ในขณะเดียวกัน การประเมินมูลค่าของ NESFB ได้ถูกตรึงไว้ที่ประมาณ 72.4 ล้านดอลลาร์

สำหรับบริษัทเทคโนโลยีทางการเงิน การเคลื่อนไหวครั้งนี้ถือเป็นช่องทางสำคัญในการเปิดช่องทางใหม่ในการขยายขนาดการดำเนินงาน

ในบทความนี้ เราจะสำรวจว่าบริษัทฟินเทคสามารถวางรากฐานและเตรียมพร้อมสำหรับสถานการณ์ที่คล้ายกับการควบรวมกิจการกับธนาคารในอนาคตได้อย่างไร

ใบอนุญาต VS การควบรวมกิจการ

จุดที่ต้องสังเกต

- ควบคุมตนเองอย่างรอบคอบ

- เล่นเพื่อจุดแข็งของคุณ

- ลูกค้าคือราชา

ใบอนุญาต VS การควบรวมกิจการ

การได้รับใบอนุญาตการธนาคารในอินเดียถือเป็นเรื่องใหญ่ RBI จะตรวจสอบการใช้งานภายใต้กล้องจุลทรรศน์ เมื่อต้นปีที่ผ่านมาในเดือนกรกฎาคม RBI ปฏิเสธใบสมัครขอใบอนุญาตธนาคารการเงินขนาดเล็กจำนวน 3 ใบ โดยยังคงรักษาชื่อเสียงในการเป็นหัวหน้างาน ในปี 2022 หน่วยงานกำกับดูแลได้ปฏิเสธใบอนุญาต 6 ใบเนื่องจากพบว่าไม่เหมาะสม

ข้อยกเว้นประการหนึ่งคือสัญญาณสีเขียวของธนาคารกลางในปี 2021 ให้กับ Resilient Innovations Pvt. Ltd (เป็นเจ้าของโดย Fintech Unicorn BharatPe) เพื่อซื้อหุ้น 49% ใน Unity Small Finance Bank แต่แล้ว นี่เป็นการขายความทุกข์ โดยที่ RBI ทำหน้าที่ปกป้องผลประโยชน์ของผู้ถือเงินฝาก

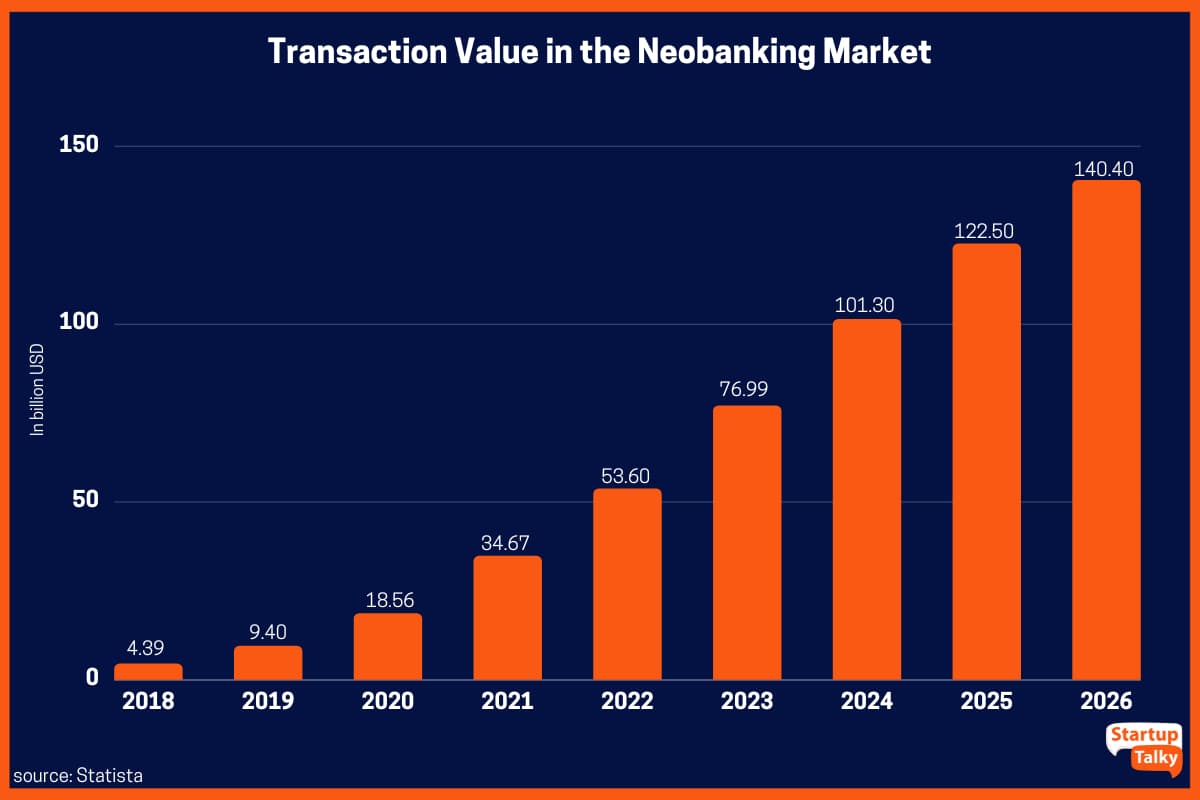

รายงานของ PwC เกี่ยวกับนีโอแบงก์ในอินเดียประจำปี 2021 เจาะลึกถึงความคลุมเครือเกี่ยวกับกฎระเบียบสำหรับสถาบันการเงินดิจิทัลขนาดเล็ก Neobanks เป็นคำที่ใช้เรียกสถาบันการเงินหรือบริษัทฟินเทคที่ดำเนินงานแบบดิจิทัลโดยไม่ต้องมีหน้าร้านจริง “ในปัจจุบัน ไม่เหมือนกับ neobanks ตรงที่ระบอบการปกครองไม่ได้มองเห็นวิธีการนำเสนอผลิตภัณฑ์ทางการเงินแบบดิจิทัลอย่างสมบูรณ์ เป็นสิ่งสำคัญอย่างยิ่งที่กฎระเบียบทางอ้อมในปัจจุบันจะถูกทบทวนโดยคำนึงถึงข้อเสนอดิจิทัลของ neobanks และความสัมพันธ์กับหน่วยงานทางการเงิน”

สำหรับบริษัทฟินเทค การเลือกที่จะผ่านการพิจารณาอย่างรอบคอบในการขอใบอนุญาตจากธนาคารและการปฏิบัติตามบรรทัดฐานด้านกฎระเบียบอาจเป็นเรื่องที่น่าปวดหัวได้ ในปัจจุบัน กฎของ RBI ระบุว่าธนาคารการชำระเงินหรือ NBFC ที่มีประวัติความสำเร็จ 10 ปีมีสิทธิ์ยื่นขอใบอนุญาตธนาคาร นี่อาจดูเหมือนเป็นการรอคอยที่ยาวนานสำหรับบริษัทฟินเทค เนื่องจากบางบริษัทอาจต้องใช้เวลาหลายปีกว่าจะคุ้มทุน

บริษัทฟินเทคมักจะมีสามทางเลือกในการต่ออายุใบอนุญาต ประการแรก จะต้องขอใบอนุญาตบริษัทการเงินที่ไม่ใช่ธนาคารกับ RBI สอง สามารถเลือกร่วมมือกับบริษัทฟินเทคอื่นได้ และประการที่สาม ตัดสินใจปิดร้านอย่างเจ็บปวดใจ เผื่อว่าร้านไม่ได้มูลค่าเพียงพอ ทางเลือกในการควบรวมกิจการกับธนาคารการเงินขนาดเล็กเพื่อวัตถุประสงค์ทางธุรกิจนั้นไม่เคยมีใครสนใจมากนักจนกระทั่งบัดนี้

ในขณะเดียวกัน สำหรับธนาคารการเงินขนาดเล็ก การรวมกิจการกับบริษัทฟินเทคเป็นทางลัดในการอัปเกรดเทคโนโลยี การคงความเกี่ยวข้องกับเยาวชน และการลดความสูญเสียไปบ้าง North East Small Finance Bank รายงานผลขาดทุนเป็นปีที่สามติดต่อกัน โดยขาดทุนเพิ่มขึ้นเป็น ₹288 สิบล้านในปี 2022-23 มูลค่าสุทธิลดลงเหลือ 60 สิบล้านรูปี ซึ่งต่ำกว่าบรรทัดฐานของ RBI มากในการรักษามูลค่าสุทธิไว้ที่ 200 สิบล้านรูปี สื่อส่วนหนึ่งเลิกคิ้วกับอายุการเก็บรักษาของความร่วมมือนี้ เมื่อคำนึงถึงความสูญเสียของทั้งสองฝ่ายและวัฒนธรรมที่แตกต่างกันในทั้งสององค์กร

อย่างไรก็ตาม การควบรวมกิจการ Slice-NESFB ดูเหมือนจะเป็นกลยุทธ์ที่มีการวางแผนมาอย่างดี และไม่ใช่การตัดสินใจที่เกิดขึ้นทันทีทันใด ในเดือนมีนาคม Slice เข้าซื้อหุ้น 5% ใน NESFB เพื่อรับ "ความสะดวกสบาย" รายงานของสื่อยังอ้างแหล่งข่าวที่ไม่เปิดเผยชื่อจากบริษัทที่อ้างว่า Slice ได้ติดตามด้วยความรอบคอบในช่วง 15 เดือนที่ผ่านมาเพื่อให้ข้อตกลงผ่าน

โดยธรรมชาติแล้ว บริษัทสตาร์ทอัพและฟินเทคมักมองว่าการควบรวมกิจการนี้เป็นหน้าต่างแห่งโอกาส มากกว่าที่จะมองข้อตกลงด้วยความกังขา

จุดที่ต้องสังเกต

ก่อนที่การเฉลิมฉลองจะเริ่มขึ้นในวงการฟินเทค ถึงเวลาแล้วที่บริษัทต่างๆ จะต้องไตร่ตรองถึงการใช้การพัฒนานี้ให้เกิดประโยชน์สูงสุด พวกเขาจะเป็นผู้ลำดับถัดไปได้อย่างไรเมื่อจินตนาการถึงความทะเยอทะยานด้านการธนาคารของพวกเขา? ตามสัญญาณของการควบรวมกิจการยุคใหม่นี้ เราจึงเกณฑ์พารามิเตอร์บางประการที่บริษัทฟินเทคสามารถรัดกุมและกำหนดเส้นทางการเติบโตที่คล้ายกัน:

ควบคุมตนเองอย่างรอบคอบ

บริษัท Fintech ต่างแบกรับภาพลักษณ์ "เด็กเลว" มานานแล้วในสายตาของผู้กำกับดูแล

ในปี 2022 RBI ได้ห้ามหน่วยงานที่ไม่ใช่ธนาคารจากการฝังวงเงินเครดิตในการโหลด PPI (เครื่องมือการชำระเงินแบบชำระล่วงหน้า) เช่น บัตรเติมเงินหรือกระเป๋าเงินมือถือ การตัดสินใจครั้งนี้กระทบต่อ Slice เอง ซึ่งจากนั้นได้ยื่นขอใบอนุญาต PPI และได้รับใบอนุญาตภายในสิ้นปี 2022

ล่าสุด Shaktikanta Das ผู้ว่าการ RBI ได้ขอให้บริษัทฟินเทคจัดตั้งองค์กรกำกับดูแลตนเอง ในมุมมองของ RBI องค์กรดังกล่าวจะช่วยพัฒนาแนวทางปฏิบัติที่ดีที่สุด ปกป้องความเป็นส่วนตัวและบรรทัดฐานของข้อมูล หลีกเลี่ยงการขายผิด และส่งเสริมแนวทางปฏิบัติทางธุรกิจที่มีจริยธรรม

“คุณต้องคิดว่าคุณเป็นธนาคารการเงินขนาดเล็กอยู่แล้ว และสร้างความสามารถเหล่านั้นภายในองค์กร ก่อนที่หน่วยงานกำกับดูแลจะพิจารณาอะไรแบบนี้” Yogi Sadana ผู้ก่อตั้งและซีอีโอของ Zype Loan App กล่าว เขากล่าวเสริมว่า "ไม่เหมือนกับ NBFC จำนวนโอกาสและหนี้สินที่วางอยู่บนธนาคารซึ่งใบอนุญาตของธนาคารอนุญาตให้นำเงินฝากของลูกค้าไปเปิดบัญชีธนาคารได้ นั่นเป็นเกมบอลที่แตกต่างไปจากเดิมอย่างสิ้นเชิงเมื่อเปรียบเทียบกับ NBFC ที่ไม่รับลูกค้า" เงินฝากทั้งในด้านมาตรฐานการกำกับดูแล ทั้งในด้านสถิติการดำเนินงาน เช็ค และยอดคงเหลือ ที่สำคัญกว่านั้นคือฝ่ายบริหาร”

มันเป็นเพียงเรื่องของเวลาก่อนที่ RBI จะโจมตีผู้ที่ไม่ปฏิบัติตาม ซึ่งอาจทำให้ภาพลักษณ์ของบริษัทเสื่อมเสียได้

“ในที่สุดแล้ว พวกเขา (ฟินเทค) ควรพร้อมที่จะอยู่ภายใต้การควบคุม … กรอบการกำกับดูแลอาจมา RBI จะไม่ละทิ้งหินใดๆ ที่จะละทิ้งใครก็ตามออกจากขอบเขตของพวกเขา” Jaslene Bawa จากมหาวิทยาลัย Flame ซึ่งทำงานเป็นนักวิจัยตลาดการเงินในภาคธุรกิจกล่าว

Bawa ยังกล่าวอีกว่าการมีกลไกที่เข้มงวด การประเมินโปรไฟล์เครดิต การตรวจสอบอย่างสม่ำเสมอ การรักษากระแสเงินสดได้ง่าย และการสร้างคณะกรรมการที่แข็งแกร่งสามารถช่วยให้ Fintech หรือ NBFC พร้อมสำหรับธนาคารได้

เล่นเพื่อจุดแข็งของคุณ

การตั้งค่าโครงสร้างพื้นฐานด้านเทคโนโลยีทางการเงินที่ซับซ้อนสำหรับธนาคารขนาดกลางหรือขนาดเล็กถือเป็นกระบวนการที่ละเอียดถี่ถ้วน ในสถานการณ์เช่นนี้ การรวมกิจการกับบริษัทฟินเทคก็เหมือนกับการเพิ่มความน่าสนใจให้กับพอร์ตโฟลิโอของพวกเขา นอกจากนี้ แอปฟินเทคยังเป็นตัวเลือกยอดนิยมในหมู่เยาวชน ช่วยให้เข้าถึงฐานลูกค้าอายุน้อยได้อย่างพร้อม แม้จะเล็กน้อยตั้งแต่แรกก็ตาม

“แผนเชิงกลยุทธ์สำหรับฟินเทคควรอยู่ที่ว่าพวกเขาสามารถตั้งค่า (เทคโนโลยี) นี้ได้อย่างคล่องแคล่วเพียงใด พวกเขาสามารถจัดตั้งภายในได้หรือไม่ หรือจำเป็นต้องซื้อบริษัทที่มีอยู่ซึ่งมีชุดทักษะและชื่อเสียงซึ่งสามารถผสมผสานชื่อเสียง วัฒนธรรม และจริยธรรมของพวกเขาเข้าด้วยกัน เพื่อให้การบูรณาการทั้งสองอย่างราบรื่นและง่ายขึ้น” บาดรินารายัน เวดันทัน นายธนาคารอายุ 26 ปีกล่าว ประสบการณ์ในภาคธุรกิจข้ามชาติ SME และ MSME/การเงินในชนบท Vedanthan ซึ่งปัจจุบันเป็นที่ปรึกษาทางการเงินอิสระ ยังเคยดำรงตำแหน่งหัวหน้าฝ่ายกลยุทธ์ที่ Suryoday Small Finance Bank อีกด้วย

เป้าหมายหลักของ Slice คือกลุ่ม Gen Z และกลุ่ม Millennial ในการให้สัมภาษณ์กับสื่อในปี 2021 Rajan Bajaj ผู้ก่อตั้ง Slice เน้นย้ำว่าพวกเขาจะยังคงกำหนดเป้าหมายกลุ่มคนรุ่นใหม่ต่อไปอย่างไร แม้ว่าพวกเขาจะมีความเสี่ยงสูงก็ตาม “ลูกค้าของ Slice อายุเฉลี่ยอยู่ที่ 23-24 ปี ซึ่งทำให้เราแตกต่างจากคนอื่นๆ เราเข้าใจโปรไฟล์ความเสี่ยงและอุปสงค์ของลูกค้ารายย่อยรายนี้ และรู้วิธีช่วยเหลือพวกเขาในการดำเนินการทางการเงิน ในปัจจุบัน ไม่มีโซลูชันอื่นใดในตลาดที่สามารถตอบสนองความต้องการของคนรุ่นนี้ได้อย่างโปร่งใสและปรับขนาดได้”

บริษัท Fintech ควรให้ความสำคัญกับจุดแข็งของตนเท่าที่เกี่ยวข้องกับการเข้าถึงเทคโนโลยี การชำระเงินแบบดิจิทัลได้ปฏิวัติวิธีที่ธนาคารและองค์กรต่างๆ ของอินเดียจัดการเพื่อนำบุคคลที่ไม่มีบัญชีธนาคารหลายล้านคนเข้ามาอยู่ในขอบเขตอำนาจ Das จาก RBI ยอมรับความสำเร็จนี้ในสุนทรพจน์ของเขาในการประชุมสุดยอด G20 ซึ่งจัดขึ้นในเดือนกันยายน

เพียงหนึ่งเดือนก่อนที่จะมีการประกาศควบรวมกิจการ Slice-North East Small Finance Bank RBI Sankar รองผู้ว่าการ RBI ได้รับทราบถึงความได้เปรียบของบริษัท Fintech ที่มีอยู่ Sankar กล่าวว่า "การจัดเตรียมสถาบันการเงินที่ซื้อบริการของบริษัทฟินเทคนั้น “ใช้งานได้จริง” กล่าวเพิ่มเติมว่า …หน่วยงานฟินเทคสามารถทำหน้าที่ที่พวกเขามีความได้เปรียบทางการแข่งขัน และธนาคารมุ่งเน้นไปที่สาขาที่เชี่ยวชาญ ในขณะที่ลูกค้าจะได้รับประโยชน์จากประสบการณ์ที่ดีขึ้นด้วยการดูแลจัดการ สินค้าและบริการในราคาที่แข่งขัน…”

ลูกค้าคือราชา

แนวทางที่มุ่งเน้นการบริการลูกค้าจะช่วยให้บริษัทเทคโนโลยีทางการเงินมีฐานที่มั่นที่ลึกซึ้งยิ่งขึ้น และทำให้เป็นข้อเสนอที่น่าสนใจสำหรับการควบรวมกิจการ

“การธนาคารไม่ได้เป็นเพียงธุรกิจ แต่เป็นบริการที่มีความรับผิดชอบ ดังนั้นหากพวกเขาต้องการควบรวมกิจการกับองค์กรดังกล่าว พวกเขาต้องตรวจสอบให้แน่ใจว่าลูกค้าได้รับการดูแลอย่างดี” อดีตนายธนาคารและหัวหน้าแผนกการเงินของ Lexicon กล่าว ไมล์, ดร. มันจู โชปรา “ประการที่สอง พวกเขา (บริษัทฟินเทค) สามารถดำเนินการตรวจสอบสถานะทั้งหมดได้ช้าลง ซึ่งเป็นการศึกษาการประเมินมูลค่า อย่ารีบเร่งในการประเมินมูลค่าหรือค้นหาธนาคารเหล่านี้ ตรวจสอบให้แน่ใจว่าการทำงานร่วมกันนั้นสูงมาก” เธอกล่าวเสริม

ส่วนงานและภูมิศาสตร์ที่บริษัทฟินเทคดำเนินการอาจกลายเป็น USP (จุดขายที่เป็นเอกลักษณ์) ของพวกเขาด้วย การขยายฐานที่มั่นให้ลึกซึ้งยิ่งขึ้นสามารถเปลี่ยนฟินเทคให้กลายเป็นข้อเสนอที่น่าสนใจได้

Das จาก RBI ได้เน้นย้ำถึงประเด็นสำคัญสามประการที่จะทำให้ฟินเทค "พร้อมสำหรับอนาคต"

“...ประเด็นสำคัญที่มีความสำคัญอย่างยิ่งต่อระบบนิเวศฟินเทคให้มีเสถียรภาพและพร้อมสำหรับอนาคต ในบริบทนี้ ประเด็นสำคัญสามประเด็น ได้แก่ ลูกค้าเป็นศูนย์กลาง การกำกับดูแล และการกำกับดูแลตนเองสมควรได้รับความสนใจ”

บทสรุป

เมื่อดูเผินๆ การควบรวมกิจการครั้งนี้ดูเหมือนเป็นก้าวสำคัญสำหรับการเติบโตของบริษัทเทคโนโลยีทางการเงิน แต่ก็ทำให้หลายคนเลิกคิ้วกับ "การแต่งงานที่ผิดปกติ" ของความแตกต่างสองประการ

ถือเป็นงานที่ยากสำหรับทั้งสององค์กรในการค้นหาจุดกึ่งกลางในการขยายฐานลูกค้า การขยายเทคโนโลยี และการแบ่งปันข้อมูลลูกค้าที่เกี่ยวข้อง เวลาเท่านั้นที่จะบอกได้ว่าฝ่ายตรงข้ามที่ดึงดูดใจกันจะส่งผลให้ลูกค้าต้องฮันนีมูนหรือไม่

ไม่ต้องสงสัยเลยว่าการควบรวมกิจการได้ก่อให้เกิดความเป็นไปได้หลายประการสำหรับบริษัท fintech และธนาคารการเงินขนาดเล็กที่จะอยู่รอด ในระหว่างนี้ เฉพาะผู้เล่นรายเล็กๆ เหล่านี้เท่านั้นที่จะทำความสะอาดภาพลักษณ์และหนังสือของตน เพื่อไม่ให้พวกเขาประหลาดใจเมื่อ RBI มาเคาะประตูบ้าน