Изменения НДС для электронной коммерции в 2021 году [Дайджест для ритейлеров]

Опубликовано: 2022-09-01Последние обновления, касающиеся НДС и электронной коммерции в 2021 году

Пандемия привела к переходу от физических магазинов к онлайн-покупкам. Он также рассказал большинству из нас о новых онлайн-каналах для покупки товаров первой необходимости, таких как предметы личной гигиены. Мы даже начали делать покупки в Интернете. Вот почему в 2020 году в секторе электронной коммерции произошел неожиданный скачок роста выручки, и, по прогнозам, в 2021 году он достигнет 2 723 991 млн долларов США.

Этот переход к цифровым покупкам принес пользу крупным онлайн-рынкам, таким как Amazon. Они зафиксировали рекордную квартальную прибыль в 2020 году.

В связи с этим электронная коммерция предоставляет прекрасную возможность для любого продавца, который хочет инвестировать в онлайн-продажи и расширить свой бизнес. То же самое относится и к текущим предприятиям электронной коммерции, которые хотят выйти на новые рынки.

При этом эти предприятия также должны инвестировать время и усилия, чтобы убедиться, что они соблюдают действующие правила и положения по НДС, установленные налоговыми органами на территории по их выбору. Эти правила постоянно меняются, пытаясь справиться с новой цифровой эрой, а также с изменениями политического и экономического ландшафта.

Вернуться к началу или

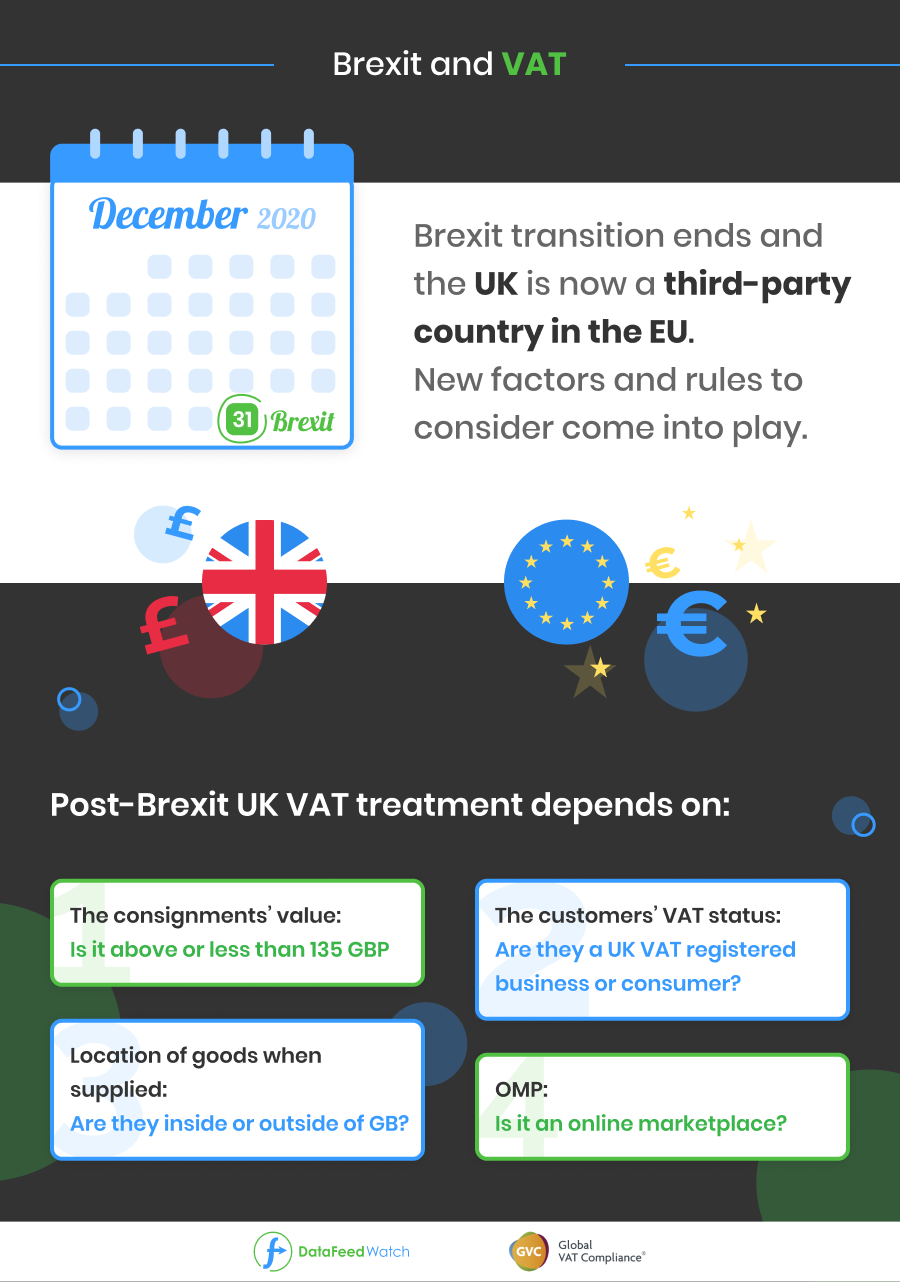

НДС после Brexit

До сих пор наибольшее влияние на НДС в 2021 году оказал Brexit. Несмотря на то, что Великобритании удалось достичь соглашения с ЕС, мало что изменилось с точки зрения того, что ожидалось в отношении НДС.

После 31 декабря 2020 года переходный период Brexit закончился. Великобритания теперь рассматривается как третья страна в ЕС. Это означает, что правила и положения, которые раньше регулировали движение товаров и услуг для дистанционных продаж, больше не будут применяться к торговле между ЕС и Великобританией.

Продавцы электронной коммерции, торгующие в Великобритании, должны учитывать множество факторов, поскольку им необходимо обратить внимание на ряд новых правил.

Обращение с НДС в Великобритании будет зависеть от:

- стоимость груза (выше 135 фунтов стерлингов или меньше),

- статус плательщика НДС клиента (если клиент является предприятием, зарегистрированным в качестве плательщика НДС в Великобритании, или потребителем),

- местонахождение товаров в момент поставки (находятся ли они внутри или за пределами ГБ)

- и участие онлайн-рынка (OMP).

Что нужно учитывать предприятиям электронной коммерции после Brexit?

Регистрация НДС

Номер НДС потребуется в стране, где товары хранятся или продаются, в зависимости от типа вышеупомянутых факторов.

номер EORI

В дополнение к регистрации НДС любой бизнес, связанный с импортом или экспортом физических товаров в ЕС или Великобританию, может потребовать новый номер EORI. Это гарантирует, что он сможет продолжать свою деятельность, избегая затрат и задержек при таможенном оформлении.

Финансовое представительство

Фискальное представительство станет еще одним вопросом, который придется решать после Brexit. Некоторые страны требуют, чтобы предприятия, не входящие в ЕС, назначали представителя по НДС, чтобы иметь возможность зарегистрироваться для уплаты НДС. Кроме того, фискальными представителями могут быть назначены только конкретные компании, соответствующие исчерпывающим требованиям и одобренные местными налоговыми органами. Услуги финансового представительства Global VAT Compliance соответствуют всем этим требованиям и могут выступать в качестве вашего финансового представителя во всех необходимых вам странах.

Вернуться к началу или

Изменения НДС в ЕС после 1 июля 2021 г.

ЕС, стремясь упростить действующее налоговое законодательство и правила, согласился на радикальные изменения в сфере НДС в течение 2021 года. Эти изменения вступят в силу 1 июля 2021 года и окажут огромное влияние на международных трейдеров и Сектор электронной коммерции.

Кто пострадал?

Эти изменения коснутся всех дистанционных продавцов, независимо от страны регистрации. Так что это хорошее время, чтобы обновить и подготовить вашу компанию, чтобы свести к минимуму влияние или воспользоваться этими изменениями.

Что касается этих изменений, несколько стран требуют дальнейшей отсрочки введения этих правил (первоначально вступивших в силу 1 января 2021 года). Таким образом, они смогут подготовиться и адаптироваться к новым процессам. Но в это время ЕС планирует идти вперед с установленной датой.

Эти масштабные реформы обязательств по НДС повлияют на продавцов и торговые площадки электронной коммерции B2C.

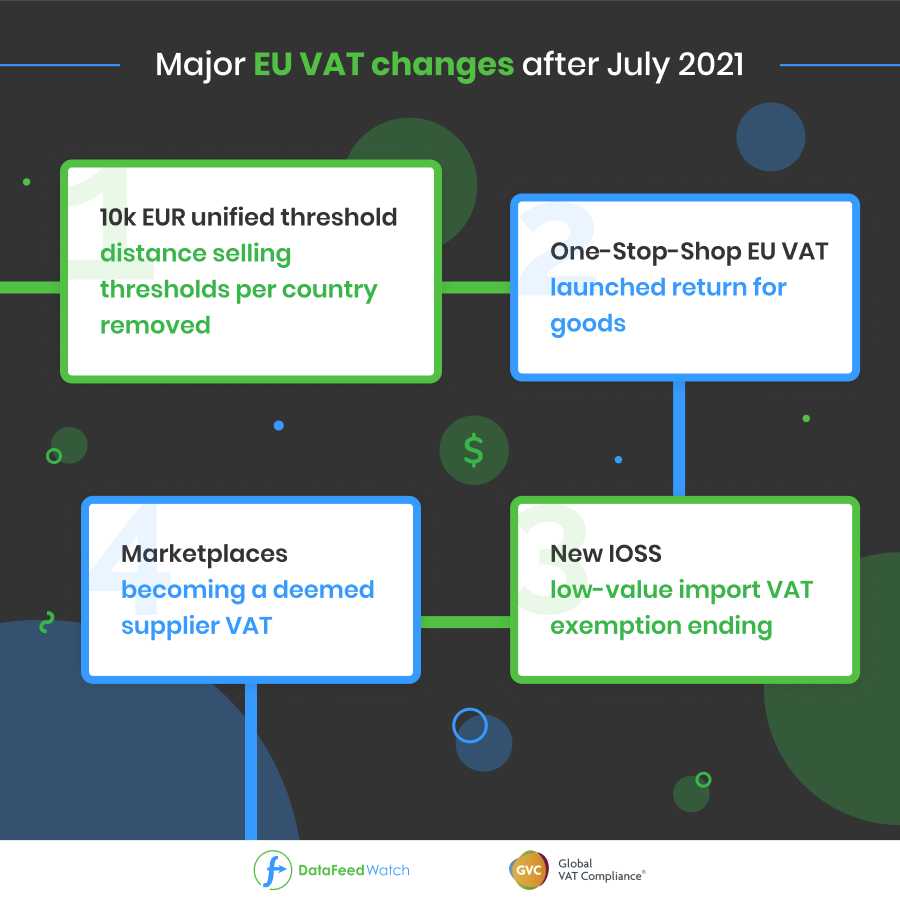

Основные изменения НДС после июля 2021 года:

Удаление порогов дистанционных продаж по странам и установка единого порога в 10 000 евро.

Запуск единого окна возврата НДС ЕС для товаров

Отмена освобождения от НДС на импорт малой стоимости и введение нового IOSS

Превращение торговых площадок в условного поставщика с НДС

Почему ЕС внедряет эти изменения?

Пороги, установленные для каждой страны, создают значительную административную нагрузку на торговцев и препятствуют развитию онлайн-торговли внутри сообщества. Отправления с низкой стоимостью, установленные для товаров с низкой стоимостью до 22 евро, несомненно, привели к злоупотреблениям.

В результате государства-члены теряют значительную часть своих налоговых поступлений.

В то же время предприятия, не входящие в ЕС, продающие товары из третьих стран потребителям в ЕС, могут осуществлять поставки без НДС в ЕС и не обязаны регистрироваться для уплаты НДС. Это означает, что они получают явное коммерческое преимущество по сравнению со своими конкурентами из ЕС. Вернуться к началу или

Изменения НДС в июле 2021 года в деталях:

Пороги дистанционной продажи в странах ЕС

Существующие пороговые значения для каждой страны для дистанционной продажи товаров внутри сообщества будут отменены и заменены новым пороговым значением для всего ЕС в размере 10 000 евро . Ниже этой суммы поставки услуг TBE и дистанционная продажа товаров внутри Сообщества могут по-прежнему облагаться НДС в следующих случаях:

- государство-член, в котором учреждено налогооблагаемое лицо, предоставляющее услуги TBE

ИЛИ ЖЕ

- где находятся его товары в момент начала их отправки или транспортировки

Пороговые значения для дистанционной продажи по странам будут отменены, и теперь продавцы должны будут платить НДС в стране, где продаются товары, в случае превышения единого порогового значения. Раньше в каждой стране был свой порог дистанционной продажи, при превышении которого продавец платил НДС в этой стране.

| Например, во Франции в настоящее время установлен порог в 35 000 евро для товаров. Если дистанционный продавец превысит этот предел своего годового оборота продаж на территории Франции, он должен зарегистрироваться для уплаты НДС во Франции и подать декларацию по НДС во французские налоговые органы. |

Эта ситуация изменится с 1 июля :

- все продавцы электронной коммерции, которые превышают единый порог в 10 000 евро, должны платить НДС в стране назначения.

- если бизнес не превышает порог в 10 000 евро, он все равно может взимать ставку НДС страны, в которой начинается отгрузка товаров.

Единый порог учитывает объем продаж предприятия во всех странах ЕС, кроме того, в котором предприятие зарегистрировано и откуда отгружаются товары.

Продавцы внутри ЕС, которые превысят новый порог , могут либо зарегистрироваться, либо подать свои декларации по НДС в стране, где они продают свою продукцию. Или, если они осуществляют дистанционную продажу в более чем одной стране, они могут подать одну декларацию по НДС для всех своих трансграничных продаж в местные налоговые органы с помощью единого окна. Этот вариант упрощает процесс подачи предприятиями декларации по НДС во всех странах ЕС, где осуществляются их дистанционные продажи, но он применим только для партий товаров до 150 €.

Основное правило заключается в том, что дистанционные продавцы с трансграничными продажами на сумму более 10 000 € должны платить НДС в стране потребителя.

Расширение мини-центра одного окна

Учитывая заявленный успех мини-службы одного окна для НДС (MOSS), позволяющей поставщикам телекоммуникационных, вещательных и электронных услуг (TBE) регистрироваться для уплаты НДС в одном государстве-члене и отчитываться в этом государстве-члене по НДС, причитающемуся в других государствах-членах. , эта система будет распространена на:

- Дистанционная продажа товаров внутри сообщества

- другие услуги B2C

- определенные внутренние поставки товаров, что приводит к созданию более крупной службы единого окна (OSS)

Внедрение единого окна для импорта (IOSS)

Освобождение от НДС в отношении грузов с низкой стоимостью в ЕС будет отменено, и будет введена служба единого окна для импорта (IOSS):

- Освобождение от НДС при ввозе небольших партий до 22 евро будет снято

- Будет создана новая специальная схема дистанционной продажи товаров, импортируемых из третьих стран, внутренняя стоимость которых не превышает 150 евро.

Он называется Единым центром импорта (IOSS).

Исключения из IOSS

- Для отправлений стоимостью до 150 € также будет возможность отсрочки уплаты импортного НДС и передачи обязанности по взиманию НДС почтовому оператору. В этом случае IOSS не используется, и почтовый оператор должен собирать и сообщать НДС в своей ежемесячной декларации. Это избавляет продавца от необходимости сразу платить импортный НДС «на границе». Эта схема подчиняется ряду условий.

- Для партий стоимостью более 150 евро , которые отправляются из места за пределами ЕС, покупатель из ЕС должен будет оплатить импортный НДС и, если применимо, таможенные пошлины. Здесь нет никаких обязательств для продавца.

Интернет-магазины

Будут введены специальные положения, в соответствии с которыми бизнес, содействующий поставкам посредством использования электронного онлайн-интерфейса (EI), считается для целей НДС получившим и поставившим товары (« считается поставщиком »).

Предполагаемый поставщик – налогообязанное лицо, которое считается получающим товары от основного поставщика и поставляющим товары конечному потребителю. |

В качестве электронного интерфейса мы можем охватить:

- Веб-сайт

- портал

- шлюз

- рынок

- прикладной программный интерфейс (API)

- и т.п.

Поэтому торговые площадки, такие как Amazon, во многих случаях должны будут учитывать НДС, а не дистанционный продавец.

В то же время будут введены новые требования к ведению учета для предприятий, осуществляющих поставки товаров и услуг с использованием электронного интерфейса, в том числе в случаях, когда электронный интерфейс не является предполагаемым поставщиком.

Вернуться к началу или

Как вы можете подготовить свой бизнес к новым изменениям по НДС в 2021 году?

В связи с выходом Великобритании из ЕС, глобальной пандемией, которая сильно повлияла на НДС, и новыми изменениями, которые должны произойти в июле 2021 года, год будет насыщен событиями в отношении косвенных налогов. Все продавцы электронной коммерции должны адаптироваться и подготовиться к новым правилам.

Упомянутые выше изменения влекут за собой дополнительные сложности, и каждый продавец электронной коммерции будет затронут на другом уровне в зависимости от многих факторов. Крайне важно, чтобы каждая организация была готова к этим изменениям, и мы предлагаем, чтобы предприятия проконсультировались со специалистом по соблюдению НДС , чтобы убедиться, что они опережают изменения и их бизнес продолжает работать бесперебойно и без сбоев.

Чтобы опережать эти изменения, предприятия электронной коммерции должны:

- Выясните, нуждаются ли они в регистрации EORI в Европе или Великобритании.

- Оцените их соответствие требованиям службы единого окна для импорта или зарегистрируйтесь в другом механизме упрощения, если они имеют право на эту услугу.

- Обновите свои ERP-системы, чтобы они соответствовали новым изменениям, начиная с июля 2021 года.

- Будьте активны и действуйте сейчас в случае регистрации или отмены регистрации плательщика НДС, поскольку задержки, вероятно, произойдут после 1 июля, что может привести к задержкам на границе и дополнительным ненужным расходам для бизнеса.

- Проконсультируйтесь с местным отделом по соблюдению требований для получения более подробной оценки их потребностей в отношении НДС и соблюдения требований.

Подведение итогов

Правила НДС подвержены частым изменениям. Чтобы продавцы электронной коммерции могли оптимизировать управление процессами НДС, им потребуется сочетание глубоких знаний в области косвенного налогообложения, а также своевременная и точная отчетность. Существуют компании, специализирующиеся на НДС, такие как Global VAT Compliance , которые могут предоставить вам полную оценку НДС, регистрацию НДС и отчетность в каждой юрисдикции по всему миру, чтобы вы могли сосредоточиться на своем расширяющемся онлайн-бизнесе.

2021 год, несомненно, начался с некоторых серьезных изменений, поскольку Brexit напрямую затронул НДС и электронную коммерцию. Пандемия по-прежнему влияет на многие аспекты электронной коммерции, одним из которых является НДС, и после 1 июля еще предстоит внести изменения. Сложности косвенного налогообложения требуют опыта, и мы предлагаем, чтобы все предприятия электронной коммерции, связанные с Amazon или нет, защитили себя, возложив свои обязательства, связанные с НДС, на специального специалиста по соблюдению НДС.