Cum să vă pregătiți finanțele înainte de a aplica pentru un împrumut SBA

Publicat: 2023-08-11Ce este un împrumut de la Small Business Administration (SBA)?

Un împrumut SBA este sprijin financiar oferit întreprinderilor mici de către bănci și creditori online care sunt parțial garantate de guvern (US Small Business Administration).

Cum funcționează împrumuturile SBA

Când căutați un împrumut SBA, puteți aplica printr-o instituție de creditare de încredere, cum ar fi o bancă de renume sau o uniune de credit. Împrumutătorul depune apoi cererea la SBA pentru o garanție de împrumut.

SBA cere de obicei o garanție personală necondiționată din partea tuturor persoanelor care dețin cel puțin 20% sau mai mult din afacere. Garanția personală înseamnă că aceste persoane, adesea proprietari de afaceri sau părți interesate, devin personal răspunzătoare pentru rambursarea împrumutului În cazul nefericit în care compania nu poate efectua plățile împrumutului.

Această garanție personală, împreună cu garanția de împrumut oferită de SBA creditorului, reduce semnificativ riscul pentru instituția de credit. Cu aceste garanții în vigoare, creditorii sunt mai înclinați să lucreze cu întreprinderile mici și să le ofere oportunități de finanțare care ar putea să nu fie accesibile prin canale convenționale. Cu toate acestea, trebuie să înțelegeți potențialele riscuri ale acordării unei garanții personale înainte de a contracta un împrumut SBA.

Odată ce cererea dvs. de împrumut SBA este aprobată, creditorul dvs. este responsabil pentru plata veniturilor din împrumut. Din acel moment înainte, vei rambursa creditorul direct, de obicei lunar.

Tipuri de împrumuturi SBA

Există o varietate de împrumuturi SBA disponibile pentru a fi luate în considerare. Alocarea timpului pentru a vă evalua nevoile afacerii, strategia de rambursare și ratele de împrumut vă va ajuta să identificați cea mai potrivită alegere pentru cerințele dvs.

Să aruncăm o privire la cele 6 tipuri principale de împrumuturi SBA disponibile:

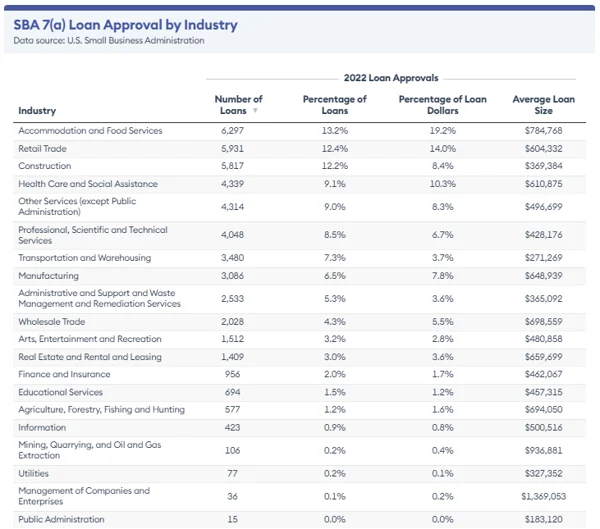

împrumuturi SBA 7(a).

Programul de împrumut 7(a) este cel mai popular tip de împrumut SBA al întreprinderilor mici. Este mișcarea potrivită pentru o companie cu nevoi financiare de bază, cum ar fi achiziții de afaceri sau extinderea capitalului de lucru.

Cu aceasta, obțineți până la 5.000.000 USD într-o sumă de împrumut pentru nevoile generale de finanțare a afacerilor și vă puteți aștepta la un plan de rambursare de la 5 la 25 de ani cu o rată a dobânzii de la Prime +2,25% la Prime +4,75%.

împrumuturi SBA CDC/504

În cele din urmă, programul de împrumut CDC/504 este o alegere bună pentru o afacere care dorește să cumpere teren, clădiri sau echipamente. Cu această opțiune, veți primi până la 5,5 milioane USD în sumă de împrumut și un plan de rambursare de 10 până la 20 de ani, cu o rată medie a dobânzii de aproximativ 5%.

SBA CAPLines

Programul SBA CAPLines oferă companiilor până la 5 milioane USD la rate ale dobânzii similare cu programul de împrumut SBA 7(a), făcându-l potrivit pentru cei care caută o linie de credit revolving pentru a gestiona cheltuielile de afaceri recurente și costurile neașteptate.

Cele patru opțiuni disponibile CAPLines:

- CAPLine sezonieră . Conceput pentru a acoperi creșterile sezoniere ale conturilor de creanță și ale stocurilor.

- Contract CAPLine . Destinat să acopere costurile de muncă și materiale pentru contracte.

- Constructorii CAPLine. Oferă fonduri pentru proiecte de construcție sau renovare.

- Capital de rulment CAPLine. Oferă credit revolving pe bază de active pentru companiile care nu îndeplinesc standardele de credit pe termen lung, cu rambursare prin conversie a activelor pe termen scurt.

Cele mai multe CAPLines vin cu o taxă de service plafonată de 2%, deși capitalul de lucru CAPLines poate avea costuri puțin mai mari. Programul oferă o maturitate maximă de 10 ani pentru toate liniile, cu excepția Builders CAPLine. Solicitanții trebuie să aibă cel puțin 20% din proprietatea afacerii și să garanteze împrumutul pentru a se califica.

împrumuturi de export SBA

Creditele de export SBA oferă asistență financiară de până la 5 milioane USD la o rată rezonabilă a dobânzii de 11%. Acest lucru ajută întreprinderile mici să se angajeze în tranzacții internaționale și să exploreze noi piețe străine.

Microcredite SBA

Programul de microcredite este destinat întreprinderilor cu nevoi de capital reduse. Ei limitează la 50.000 USD cu un plan de rambursare de până la 6 până la 7 ani și o rată a dobânzii de 6,5% până la 13%. Acest împrumut poate fi folosit pentru aproape orice nevoie de afaceri, cu excepția achiziționării de proprietăți imobiliare sau a refinanțării datoriilor.

împrumuturi de dezastru SBA

Credite pentru avantaje comunitare SBA

Împrumuturile pentru avantaje comunitare SBA sunt vitale în sprijinirea afacerilor care operează pe piețele deservite. Acestea oferă suport financiar esențial pentru diverse nevoi de afaceri, cum ar fi capitalul de lucru pentru cheltuielile operaționale, achiziționarea de echipamente, finanțarea inițiativelor de creștere sau investiția în proprietate. Aceste împrumuturi oferă flexibilitate pentru a răspunde cerințelor diverse ale întreprinderilor din comunitățile marginalizate.

Cum să obțineți un împrumut SBA

Pentru a vă crește șansele de a obține un împrumut SBA, este esențial să furnizați documentație financiară completă și precisă atât pentru bancă, cât și pentru SBA. Procesul de aprobare a creditului necesită o analiză meticuloasă a cererii dumneavoastră, iar decizia finală se va baza pe această evaluare.

Iată câțiva pași pentru a vă îmbunătăți șansele de a obține un împrumut garantat de SBA:

Verificați eligibilitatea

Creditorii caută, în general, companii care au fost operaționale de cel puțin doi ani, se laudă cu venituri anuale solide și mențin un scor bun de credit. Cu toate acestea, este important să rețineți că fiecare creditor poate avea cerințe specifice de eligibilitate.

Obținerea aprobării pentru un împrumut SBA poate fi o provocare, mai ales dacă afacerea dvs. se confruntă cu dificultăți. Dacă afacerea dvs. se încadrează în categorii neeligibile, cum ar fi cele asociate cu jocurile de noroc sau cu lobbyul politic, obținerea unui împrumut SBA ar fi neproductivă, deoarece nu va fi aprobată. Dacă sunteți o companie nouă care operează în pierdere, explorarea opțiunilor alternative de finanțare, cum ar fi aplicarea pentru un microîmprumut sau un card de credit de afaceri, este mai practică.

Când căutați un împrumut SBA, creditul dvs. joacă un rol crucial, cu excepția cazului în care afacerea dvs. are un istoric de credit impecabil construit de-a lungul mai multor ani.

Sfat: În timp ce un scor excepțional Fair Isaac Corporation (FICO) de aproximativ 800 este benefic, a avea un scor de credit peste 620 este considerat favorabil. Dacă aveți o tendință mai scăzută, luați în considerare să petreceți ceva timp pentru menținerea scorului de credit. Vă puteți îmbunătăți scorul de credit construind o nouă linie de credit, plătind facturile la timp, rămânând cu mult sub limita dvs. de credit și monitorizând-o în mod regulat.

Pe lângă scorurile dvs. de credit personale și de afaceri, creditorii se bazează, de asemenea, pe un scor cunoscut sub denumirea de scorul Small Business Scoring Service (SBSS) . Formula exactă utilizată pentru a calcula scorul SBSS rămâne nedezvăluită.

Acesta include istoricul dvs. de credit personal și de afaceri, experiența în industrie, activele, pasivele, datele financiare, veniturile și fluxul de numerar. Analizând aceste aspecte, creditorii pot evalua sănătatea financiară generală a afacerii dvs. și riscul potențial, ceea ce îi ajută să ia decizii informate de creditare.

Durata înființării unei companii joacă un rol important în șansele de aprobare a împrumutului. De exemplu, companiile cu un istoric de cel puțin patru ani tind să aibă șanse mai mari de a primi un împrumut SBA. În plus, mulți creditori consideră companiile operaționale timp de doi ani sau mai mult ca fiind mai eligibile pentru a obține un împrumut.

Această luare în considerare a timpului de înființare este esențială deoarece oferă creditorilor un istoric clar al performanței financiare, veniturilor și obiceiurilor de împrumut ale companiei. Ajută la construirea încrederii cu creditorii în ceea ce privește capacitatea împrumutatului de a gestiona cu succes obligațiile financiare viitoare.

Găsiți un creditor

Două tipuri de creditori gestionează împrumuturile SBA:

- Creditor standard SBA. Acești creditori trebuie să trimită tranzacțiile pentru revizuire și să primească o autorizație SBA la aprobare pentru fiecare împrumut. Procesul de aprobare poate dura mai mult.

- Creditorul preferat de SBA. Acești creditori sunt mai calificați decât creditorii standard, deoarece SBA verifică doar determinarea creditorului de eligibilitate pentru împrumutat, nu și subscrierea acestora. Procesul de aprobare a împrumutului este mult mai scurt decât operațiunea standard a unui creditor.

Întrebări pe care să le adresați potențialului dvs. creditor:

- Câte împrumuturi SBA acordați?

- Cât de des finanțați împrumuturile SBA?

- Cât de experimentat are personalul dumneavoastră în procesul de împrumut SBA?

- Care este gama tipică de împrumuturi pe care le acordați?

Este important de reținut că, deși băncile trebuie să urmeze liniile directoare SBA, ele își pot folosi criteriile de subscriere pentru a evalua cererile de împrumut. Dacă aplicați printr-o bancă tradițională, este benefic să lucrați cu una cu un istoric dovedit de procesare a împrumuturilor SBA. În general, o bancă cu mai mulți ani de experiență în SBA va fi mai bine echipată pentru a vă ghida și pentru a vă evalua șansele de aprobare.

Sfat: SBA oferă un instrument convenabil de potrivire a împrumutătorilor pentru a găsi un împrumutător potrivit care potrivește debitorii cu creditori în termen de două zile.

Adună-ți documentele

Cererile de împrumut SBA variază în funcție de tipul de împrumut. Cu toate acestea, în funcție de tipul de împrumut de care aveți nevoie, creditorul dvs. ar trebui să vă poată ajuta să vă pregătiți documentele.

Iată câteva dintre documentele de care veți avea nevoie:

- Formularul de informații despre împrumutat al SBA.

- Declarație de istoric personal (inclusiv antecedente penale, dacă există)

- Declarație financiară personală (inclusiv active, datorii și venituri) sau formularul SBA 413.

- Situația financiară a afacerii (inclusiv o situație de profit și pierdere și situații financiare proiectate)

- Trei ani de declarații fiscale personale.

- Trei ani de declarații fiscale pentru afaceri.

- Licență de afaceri sau certificat de activitate.

- Înregistrările cererilor anterioare de împrumut.

- Proprietarul afacerii reia.

- Contract de închiriere, dacă este cazul.

- Previziunile fluxului de numerar pe un an.

Trimiteți cererea și aveți răbdare

Există un motiv pentru care atât de mulți proprietari de afaceri mici solicită împrumuturi SBA; o mulțime de avantaje vor beneficia compania dvs. imediat și pe termen lung. Compensația este că este adesea un proces lent care necesită mult lucru pe parcursul aplicației. Dacă aveți nevoie de acces rapid la fonduri, veți dori să vă uitați la alte opțiuni.

Sursa: Forbes Advisor

Timpul necesar pentru a fi aprobat pentru un împrumut SBA va depinde de creditorul ales de dvs. Cu o bancă, întregul proces - de la aprobarea finanțării - poate dura de la 30 de zile la câteva luni.

Dacă aveți puțin timp, puteți opta pentru împrumutul SBA Express, care are ca scop să răspundă cererilor de împrumut în 36 de ore. Suma maximă pentru acest tip de finanțare este de 500.000 USD, iar suma maximă garantată de SBA este de 50%.

Avantajele împrumuturilor SBA

Împrumuturile SBA sunt susținute de guvern (US Small Business Administration), ceea ce înseamnă că oferă anumite beneficii care nu se găsesc de obicei în împrumuturile bancare tradiționale:

- Eligibilitate mai largă. Împrumuturile SBA oferă unui set mai cuprinzător de afaceri oportunitatea de a asigura finanțare. Deși se preferă un credit bun, chiar și companiile cu istoric de credit limitat pot fi luate în considerare datorită garanțiilor oferite de guvern, reducând riscul pentru creditori.

- Termene extinse de rambursare. Împrumuturile SBA vin cu perioade mai lungi de rambursare, rezultând plăți lunare mai ușor de gestionat, care ușurează presiunea asupra fluxului de numerar pentru proprietarii de întreprinderi mici.

- Rate ale dobânzilor plafonate. SBA stabilește limite maxime ale ratei dobânzii, asigurându-se că împrumuturile SBA rămân accesibile și competitive pentru antreprenorii în devenire.

- Sume flexibile ale creditului. Împrumuturile SBA se adresează companiilor de diferite dimensiuni și nevoi de finanțare, oferind sume de împrumut variind de la sume mici la sume mai substanțiale, în funcție de program și de cerințele individuale.

Dezavantajele împrumuturilor SBA

Împrumuturile SBA pot fi o sursă utilă de finanțare pentru întreprinderile mici, dar vin și cu provocări specifice:

- Cerință de garanție. Creditorii SBA pot solicita debitorilor să ofere garanții ca garanție pentru împrumut, chiar și cu garanția SBA. Acest lucru ar putea impune debitorilor să-și pună activele în pericol, ceea ce poate fi ideal doar pentru unii.

- Răspunderea personală pentru nereguli. Dacă afacerea nu poate rambursa împrumutul, împrumutatul este responsabil din punct de vedere legal pentru datorie. Creditorul poate confisca orice garanție gajată în caz de nerambursare, iar soldurile restante pot fi trimise Departamentului de Trezorerie al SUA pentru colectare, ceea ce poate duce la complicații financiare suplimentare.

- Proces lent de aprobare. Cererile de împrumut SBA pot dura timp, uneori depășind două luni. Este posibil ca această perioadă de așteptare să nu fie potrivită pentru cei care caută opțiuni de finanțare imediată.

- Tarife și condiții mai puțin competitive în comparație cu băncile. În timp ce împrumuturile SBA oferă avantaje, cum ar fi costuri mai mici în comparație cu creditorii online specifici, acestea pot oferi doar uneori cele mai competitive rate ale dobânzii și termeni în comparație cu băncile consacrate.

Nu lăsați obstacolele financiare să vă împiedice să vă îndepliniți visele

SBA ar trebui să fie una dintre alegerile tale de top pentru un împrumut. Și da, împrumuturile SBA sunt greu de obținut - și o mulțime de muncă este necesară pentru a le obține. Dar costul lor scăzut îl face un efort care merită. Și, din fericire, cu aceste sfaturi — îți vei crește șansele de a fi aprobat.

Aflați mai multe despre modul în care fintech-ul revoluționează industria financiară, în principal în sectoarele plăților, creditării, gestionării averii, planificarii financiare și asigurărilor.

Acest articol a fost publicat inițial în 2019. A fost actualizat cu informații și exemple noi.