Utilizarea eficientă a finanțării încorporate, cum ar fi BNPL, pentru a stimula conversia aplicațiilor

Publicat: 2022-11-17Deschide un cont bancar la un magazin online? Ceea ce pare a fi o fantezie este deja o realitate pentru mărcile globale precum Amazon și Samsung, cunoscute sub numele de finanțare încorporată. O cercetare recentă a Oracle dezvăluie că piața de finanțare încorporată va depăși 7 trilioane de dolari în următorii zece ani, mai mult decât dublând valoarea combinată a primelor 30 de bănci din lume. Deși finanțarea consumatorilor a generat o oarecare zgomot în ultimii ani, acum se face zgomot în comerțul electronic B2B, cu o mulțime de start-up-uri care oferă companiilor servicii integrate, cum ar fi asigurarea de credit comercial și Cumpărați acum, plătiți mai târziu pentru afaceri.

Dacă încă trebuie să fiți conștient, acum este momentul să aflați de ce finanțarea încorporată este următorul lucru important.

Să intrăm în detaliu despre finanțarea încorporată și despre unele dintre cele mai avansate domenii.

Cuprins

- Finanțe încorporate: inovație digitală în cloud

- Care sunt diferitele tipuri de finanțare încorporată?

- Plăți încorporate: O abordare supremă pentru platformele online de a oferi plăți

- Asigurare încorporată: cât de integrată transformă peisajul Insurtech.

- Împrumuturi încorporate: cum modifică finanțarea B2B

- Ce este „Cumpărați acum, plătiți mai târziu”?

- De ce cumpărătorii adoptă „Cumpărați acum, plătiți mai târziu?

- De ce vânzătorii online oferă opțiunea „Cumpărați acum, plătiți mai târziu?

- Cum funcționează „Cumpărați acum, plătiți mai târziu”?

- Viitorul promițător al „Cumpărați acum, plătiți mai târziu”

- De ce ar trebui să includeți BNPL în comerțul dvs. electronic?

- Pe scurt

Finanțe încorporate: inovație digitală în cloud

V-ați întrebat vreodată cum puteți plăti pentru o călătorie chiar înainte de a ajunge la destinație sau cum puteți plăti facturile de utilități fără a părăsi casa?

Sunt sigur că știți acest lucru - prin Google Pay, Paytm și diverse alte canale care permit plățile instantanee. Dar cum se întâmplă acest lucru și cum sunt înlocuite băncile tradiționale de tranzacții digitale?

Răspunsul este simplu, adică prin finanțare încorporată.

Finanțarea integrată este integrarea serviciilor financiare obținute în mod tradițional prin intermediul băncilor în produsele sau serviciile organizațiilor nefinanciare.

Luați în considerare un magazin online care oferă împrumuturi pe termen scurt sub formă de BNPL sau un portofel digital pentru telefonul mobil care permite plăți instant fără contact. Cu toate acestea, acesta este doar începutul. Prin scăderea barierelor de intrare pentru diferite produse și servicii, finanțarea încorporată începe să eficientizeze procesele financiare atât în tranzacțiile de consum, cât și în cele de afaceri.

Piața de finanțare încorporată este de așteptat să crească la un CAGR substanțial de 16,4% între 2022 și 2032.

Anterior, consumatorii trebuiau să meargă la o bancă reală pentru a obține credit pentru o achiziție mare, iar cumpărătorii de afaceri trebuiau să treacă prin ore de documente obositoare pentru a accesa credite comerciale. Cheltuielile sunt posibile. Aceste servicii sunt disponibile în prezent prin finanțare încorporată în momentul achiziției.

Consultați: Cele mai recente tendințe în aplicațiile mobile care vor domni în 2023

Care sunt diferitele tipuri de finanțare încorporată?

Serviciile și produsele de finanțare încorporată vin într-o varietate. Ele pot diferi semnificativ în funcție de cazul de utilizare și de industrie. Cele mai comune oferte de finanțare încorporată includ plăți încorporate, asigurări și împrumuturi.

Plăți încorporate: O abordare supremă pentru platformele online de a oferi plăți

Scoaterea unui card de credit și introducerea informațiilor acestuia este un punct de fricțiune care poate determina clienții să părăsească o achiziție digitală dacă cardul lor nu este ușor disponibil.

Plățile încorporate fac acest proces mult mai simplu, deoarece nu este necesar un card de credit.

Plățile încorporate sunt o modalitate rapidă și ușoară de a vă conecta și de a salva o metodă de plată pentru o utilizare ulterioară. De exemplu, aplicația Starbucks păstrează informații despre cardul de debit sau de credit pentru plățile cu un singur clic, iar clienții câștigă puncte pentru utilizarea aplicației lor.

Plățile încorporate nu se limitează la cardurile de credit. De asemenea, poate permite clienților să plătească direct din conturile lor bancare, economisind comercianților bani din comisioane.

Asigurare încorporată: cât de integrată transformă peisajul Insurtech.

Asigurarea încorporată la punctul de vânzare există de ceva vreme, dar fintech a ajutat răspândirea acesteia pe piețele digitale. Este benefic deoarece este disponibil atunci când și unde oamenii au nevoie, eliminând necesitatea unei angajări separate cu o companie sau un agent de asigurări și, în unele cazuri, oferind mai multe opțiuni competitive.

Companiile pot încorpora opțiuni de asigurare digitală în diferite moduri, cel mai frecvent prin parteneriate cu firme fintech. Aceste firme fintech încorporează opțiuni de asigurare în fluxul de casă, permițând clienților să aleagă asigurarea ca „supliment” la achiziția lor.

Există trei tipuri de asigurări încorporate disponibile

Politică singulară: Companii precum Bsurance și Boost scriu polițe de asigurare și apoi le integrează în fluxurile de achiziții.

Politici multiple: aceasta este o abordare „agenție” în care companiile încorporează mai multe opțiuni de asigurare în fluxul de casă. Branch și Matic sunt două exemple.

Garanții extinse: companii precum Extend și Clyde oferă garanții extinse în fluxurile de plată pentru comerțul electronic, de obicei ca o singură opțiune de politică.

Împrumuturi încorporate: cum modifică finanțarea B2B

Acesta este locul în care produsele de finanțare sau de credit sunt integrate într-o firmă de servicii nefinanciare, cum ar fi o piață sau un comerciant cu amănuntul, permițând consumatorilor să acceseze facilități de plată amânată la punctul de vânzare în loc să meargă la o bancă sau alt creditor.

Împrumuturile încorporate, cunoscute și sub denumirea de BNPL „Cumpărați acum, plătiți mai târziu”, sunt bine cunoscute în cadrul finanțării încorporate axate pe consumatori, datorită omniprezenței și succesului unor jucători importanți precum Clearpay și Klarna.

Să aprofundăm acest subiect fierbinte și cum ajută comerțul electronic în atragerea cumpărătorilor și creșterea vânzărilor.

Ce este „Cumpărați acum, plătiți mai târziu”?

Trebuie să cumpărați ceva, dar doriți să plătiți pentru el mai târziu? BNPL este o tendință recentă care a măturat piața de retail.

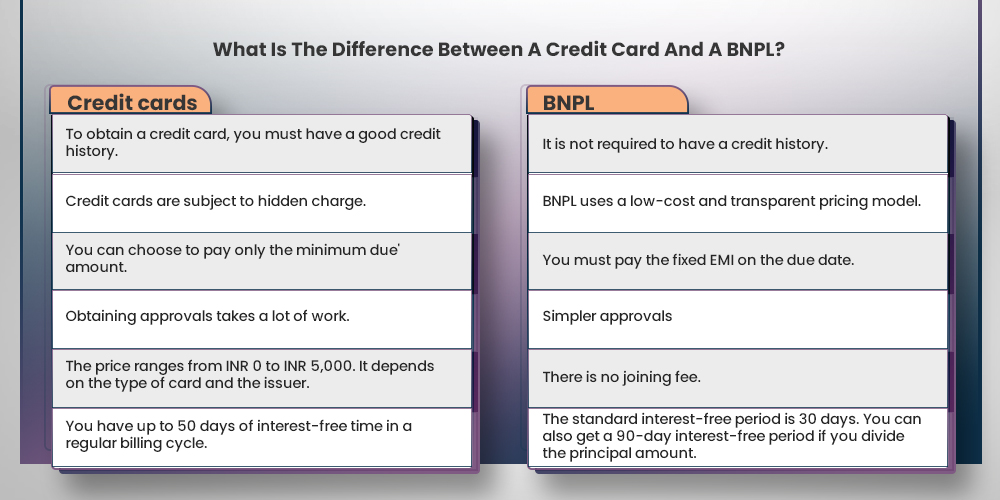

„Cumpărați acum, plătiți mai târziu este un tip de finanțare pe termen scurt care permite consumatorilor să plătească în rate până la sfârșitul perioadei de achiziție. Mulți comercianți online și companii fintech din India oferă clienților servicii BNPL ca metodă de plată convenabilă și o alternativă excelentă la cardurile de credit.

De ce cumpărătorii adoptă „Cumpărați acum, plătiți mai târziu?

În urma recesiunii, când băncile au redus creditele de consum, au apărut opțiunile „cumpărați acum, plătiți mai târziu”. Mulți cumpărători sunt atrași de opțiunile „cumpărați acum, plătiți mai târziu” din cauza confortului de a lua achizițiile de acasă în timp ce plătesc o fracțiune din cost în avans. „Cumpărați acum și plătiți mai târziu” îndeplinește două cerințe concurente: dorința consumatorului de satisfacție instantanee și incapacitatea de a plăti în avans.

S-ar putea să credeți că opțiunile „Cumpărați acum, plătiți mai târziu” ar fi rezervate articolelor cu bilete mari, cum ar fi frigiderele sau televizoarele cu ecran mare. Cumpărați acum, plătiți mai târziu funcționează bine pentru articole relativ scumpe, cum ar fi acest inel de 2.800 USD.

Opțiunea Cumpărați acum, plătiți mai târziu este din ce în ce mai atrăgătoare pentru clienții la prețuri mai mici și acum poate fi folosită pentru a finanța articole mai puțin costisitoare, cum ar fi cosmetice, îmbrăcăminte, adidași și chiar ceva la fel de simplu precum rechizitele pentru întoarcerea la școală. De exemplu, luați în considerare acest articol de 12 USD, care poate fi plătit în patru rate, ca parte a unei comenzi totale de 35 USD:

Cu mulți consumatori care exprimă prudență atunci când cheltuiesc, opțiunile „Cumpărați acum, plătiți mai târziu vor deveni din ce în ce mai atractive în magazin și online”. Și este o modalitate pentru consumatori de a obține bunurile pe care le doresc într-un moment în care s-ar putea să nu le poată plăti în totalitate și când ratele mari ale dobânzilor asociate achizițiilor cu cardul de credit sunt opțiuni îngrozitoare.

De ce vânzătorii online oferă opțiunea „Cumpărați acum, plătiți mai târziu?

Industria cumpără acum, plătește mai târziu se extinde rapid: volumul împrumuturilor Affirm a depășit 2 miliarde de dolari în 2018, iar vânzările subiacente anuale ale Afterpay au depășit 8,5 miliarde de dolari. Creșterea creditelor este principala măsură utilizată de investitori pentru a evalua aceste companii, dar testul real este dacă comercianții cu amănuntul beneficiază de oferirea de planuri de rate.

Răspunsul, potrivit Klarna, este da. Potrivit companiei, oferirea de finanțare la casă permite clienților să-și repartizeze costurile în timp și să plătească în propriul ritm. De asemenea, susține că finanțarea mărește puterea de cumpărare a consumatorilor și crește vânzările.

- Un câștig de 30% în ratele de conversie la checkout.

- O creștere de 58% a valorii medii a comenzii (AOV).

În mod similar, Afterpay susține că comercianții cu amănuntul care folosesc opțiunea sa de plată văd o frecvență de cumpărare crescută, valoarea de viață a clienților și rate de pierdere. Potrivit companiei, clienții care s-au alăturat Afterpay în Australia și Noua Zeelandă între 2015 și 2017 cumpără de aproximativ 22 de ori pe an. Cohortele mai noi urmează o tendință ascendentă similară, cohortele FY18 și FY19 cumpărând de 14x, respectiv de 7x pe an.

Potrivit companiei, comercianții cu amănuntul care oferă Affirm se pot aștepta la următoarele:

- AOV a crescut cu 87%.

- O creștere cu 20% a ratelor de conversie.

În ciuda impulsului, doar unii oameni sunt la fel de entuziasmați de cumpără acum, plătește mai târziu tendința. Criticii susțin că, chiar și atunci când sunt ambalate și comercializate în mod creativ, ratele sunt puțin mai mult decât un șiretlic pentru a-i atrage pe tinerii consumatori să facă mai multe datorii pentru articolele de care nu au nevoie.

Cu toate acestea, opțiunea câștigă incontestabil amploare, cu miliarde de dolari în volum de împrumuturi și mii de mărci care oferă finanțare în rate. Nu numai că ajută mărcile să crească vânzările, dar îi ajută și pe consumatorii deja îndatorați să doarmă mai bine.

Cum funcționează „Cumpărați acum, plătiți mai târziu”?

Clienții pot plăti pentru produse în rate folosind soluții „cumpărați acum, plătiți mai târziu”, care sunt integrate în comenzile online. Deși condițiile financiare variază în funcție de companie, fiecare permite consumatorului să obțină ceea ce își dorește instantaneu și să plătească pentru asta mai târziu.

Pe măsură ce pionieri precum Klarna, Clearpay, Afterpay și Affirm concurează cu soluții similare de la Square și PayPal. Piața devine din ce în ce mai aglomerată. În unele cazuri, plata în rate poate fi mai rentabilă decât utilizarea unui card de credit. Care are o dobândă medie anuală de 17,14%.

Deși companiile de carduri de credit și partenerii lor bancari oferă acum opțiuni de rate comparabile. „Cumpărați acum, plătiți mai târziu companiile” prezintă adesea avantajele percepute față de taxele de întârziere ale cardului de credit, penalități și dobândă combinată, cum ar fi:

- Unele soluții vor afișa dobânda totală pe care o va plăti consumatorul.

- Unele permit clienților să-și selecteze planul de rambursare (de exemplu, patru rate la fiecare două săptămâni).

- Alții nu percep deloc, dar li se vor percepe taxe de întârziere în cazul în care sunt nerespectate termenele limită.

- Alții nu percep dobândă dacă articolul este plătit integral în 6-12 luni. Sau va permite plățile să fie repartizate în timp la o rată anuală procentuală mai mică.

Viitorul promițător al „Cumpărați acum, plătiți mai târziu”

Viitorul BNPL pare promițător, deoarece conceptul va atrage mai mulți clienți să cumpere imediat un articol la alegere. Majoritatea creditorilor care oferă această facilitate oferă rambursare EMI fără costuri. Care este probabil să devină opțiunea de plată preferată în viitor, în special în rândul tinerilor.

Cu toate acestea, în esență, este încă un tip de împrumut pe care clientul trebuie să-l ramburseze în cele din urmă. Creditorii care furnizează acest serviciu trebuie să fie precauți. Pentru că nu toată lumea va putea rambursa suma în perioada de timp specificată. Clienții trebuie să înțeleagă consecințele eșecului de a rambursa suma la timp pentru a evita dobânda și scăderea scorurilor de credit. Viitorul BNPL pare luminos atâta timp cât clienții folosesc instalația în mod corespunzător și plătesc suma la timp.

Cum transformă serviciile Cumpărați acum, plătiți mai târziu, experiența de cumpărături online?

Pandemia de Covid-19 a provocat recent o schimbare de paradigmă în economia globală. Forțând companiile de comerț electronic să adopte noi opțiuni de plată pentru a face întreaga experiență de cumpărături mai ușoară pentru clienți. Aici, o schimbare legată de pandemie către cumpărături online și plăți digitale a creat un val progresiv în mai multe oportunități sub-industrie. Și unul dintre acestea este modelul de afaceri „Cumpărați acum, plătiți mai târziu”.

Pentru că industria fintech a redus rapid decalajul de credit dintre clienți și afaceri. Ei au dezvoltat multe servicii de plată în ultimii ani pentru a răspunde cererii urgente de acces la credit fără întreruperi la cumpărături.

Înainte de a explora de ce serviciile BNPL din industria comerțului electronic câștigă rapid importanță. Este esențial să înțelegem de ce serviciile BNPL din industria comerțului electronic câștigă rapid importanță.

Când decideți să vă luați marca online, puteți fi sigur că o mare parte dintre cumpărătorii dvs. vizați sunt Millennials. Care au destui bani de cheltuit pe cont propriu. Înainte de a angaja o companie de dezvoltare de aplicații, ar trebui să înțelegeți că se așteaptă ca Millennials să fie principalii factori de creștere a cheltuielilor pentru comerțul electronic. Pentru a capta această creștere, comercianții cu amănuntul trebuie să recunoască faptul că „cumpărați acum, plătiți mai târziu” pentru companii poate oferi o experiență de cumpărături perfectă.

O modalitate ușoară de a crea o aplicație mobilă robustă și fascinantă

Obțineți versiunea noastră de încercare gratuită a aplicației de 30 de zile

Modelul de afaceri „Cumpărați acum, plătiți mai târziu” poate oferi mileniilor opțiuni de plată în rate fără dobândă și cumpărați acum și plătiți mai târziu.

Majoritatea companiilor de comerț electronic încă decid dacă adăugarea acestor servicii pe platforma lor de cumpărături online este o investiție utilă. Serviciile BNPL sunt complet centrate pe client pentru multe afaceri. Înainte de a crede această afirmație, ar trebui să înțelegeți de ce devine din ce în ce mai populară. Și cum funcționează serviciile „cumpărați acum, plătiți mai târziu”.

De ce ar trebui să includeți BNPL în comerțul dvs. electronic?

Deoarece acum ați înțeles conceptul și modelul său de lucru, de ce este esențial să utilizați serviciile BNPL în aplicația dvs. de comerț electronic?

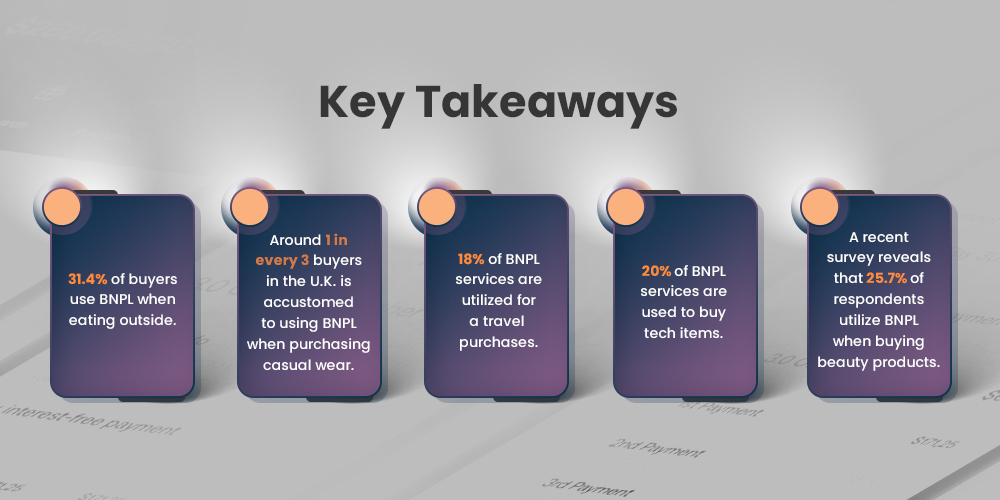

Pentru început, serviciile BNPL se extind la nivel global. Și este o concepție greșită comună că aceste servicii sunt în primul rând pentru industria modei. Cu toate acestea, aceste metode de plată pot fi utilizate pentru o gamă largă de produse.

Amazon, de exemplu, a ales modelul de afaceri BNPL pentru o gamă largă de produse, inclusiv electronice, facturi de utilități și multe altele.

Cu aceste statistici, este rezonabil să concluzionam că „Cumpărați acum, plătiți mai târziu pentru afaceri” devin din ce în ce mai populare. Și clienții anticipează că vor avea opțiunea de plată în timp ce fac cumpărături online în viitor. Puteți angaja o companie de dezvoltare de software pentru a adăuga această funcție la aplicația dvs. de comerț electronic existentă. Sau solicitați ca aplicația de plată să fie personalizată pentru afacerea dvs. Indiferent de verticala industriei, capacitatea de a plăti în rate ar fi fantastică. Acest lucru vă va ajuta să atrageți mai mulți clienți și să-i încurajați să cumpere mai multe produse.

Pe scurt

Indiferent dacă conduceți o afacere de comerț electronic sau sperați să prosperați în industria comerțului electronic de mai multe miliarde de dolari. Trebuie să acordați prioritate clienților vizați și să oferiți servicii cu valoare adăugată. Integrarea afacerii dvs. cu serviciile Cumpărați acum, plătiți mai târziu este un pas către pregătirea aplicației pentru viitorii clienți.

Pentru a include opțiunea de a plăti mai târziu, angajați o companie de dezvoltare de aplicații mobile care le permite clienților să cumpere orice de oriunde, participând mai târziu cu rate lunare fără dobândă.

Clienții și comercianții cu amănuntul vor beneficia atât de acest lucru. Oferă clienților opțiunea de a plăti mai târziu, fără dobândă.

Așadar, dacă doriți să lansați o aplicație de comerț electronic mobil sau să vă actualizați aplicația de cumpărături online existentă cu serviciile „Cumpărați acum, plătiți mai târziu”, nu ezitați să vă contactați cu experții noștri sau să lăsați un comentariu mai jos.