Relatório de crédito digital para PMEs da Índia de 2023 reflete déficit de crédito de US$ 220 bilhões no financiamento de MPMEs, financiamento alternativo ganha terreno

Publicados: 2023-09-11O relatório colaborativo da GetVantage e Redseer Strategy Consultants - The India Digital SME Credit Report 2023 - encontra um potencial défice de crédito de 220 mil milhões de dólares no financiamento das MPME. Os analistas sugerem que o financiamento alternativo é o caminho a seguir para as MPME garantirem fundos.

O Relatório de Crédito Digital para PMEs da Índia de 2023 indica um potencial défice de crédito de 220 mil milhões de dólares que representa um grande obstáculo para as MPME indianas garantirem financiamento. O relatório colaborativo entre a GetVantage e a Redseer Strategy Consultants afirma que apenas 53 mil milhões de dólares foram injetados no mercado através de vários canais, servindo apenas 30% da procura global endereçável, resultando numa lacuna de capital alarmante de mais de 150 mil milhões de dólares.

Bhavik Vasa, fundador e CEO da GetVantage, partilhou que o défice de crédito é maior do que o PIB de alguns países em desenvolvimento, e prevê-se que aumente ainda mais, devido ao ambiente económico e regulamentar prevalecente.

“À medida que mais empresas entram no mercado, é evidente que a procura de crédito apresenta um potencial para atingir quase 570 mil milhões de dólares nos próximos anos”, acrescentou.

Desafios da digitalização para MPMEs indianas

Aumento impulsionado pela pandemia na demanda de capital de giro

Desafios tradicionais de financiamento para MPMEs

Oportunidades para NBFCs e PMEs com orientação digital

Ascensão de soluções alternativas de financiamento

Importância do Financiamento Baseado em Receitas (RBF)

Desafios da digitalização para MPMEs indianas

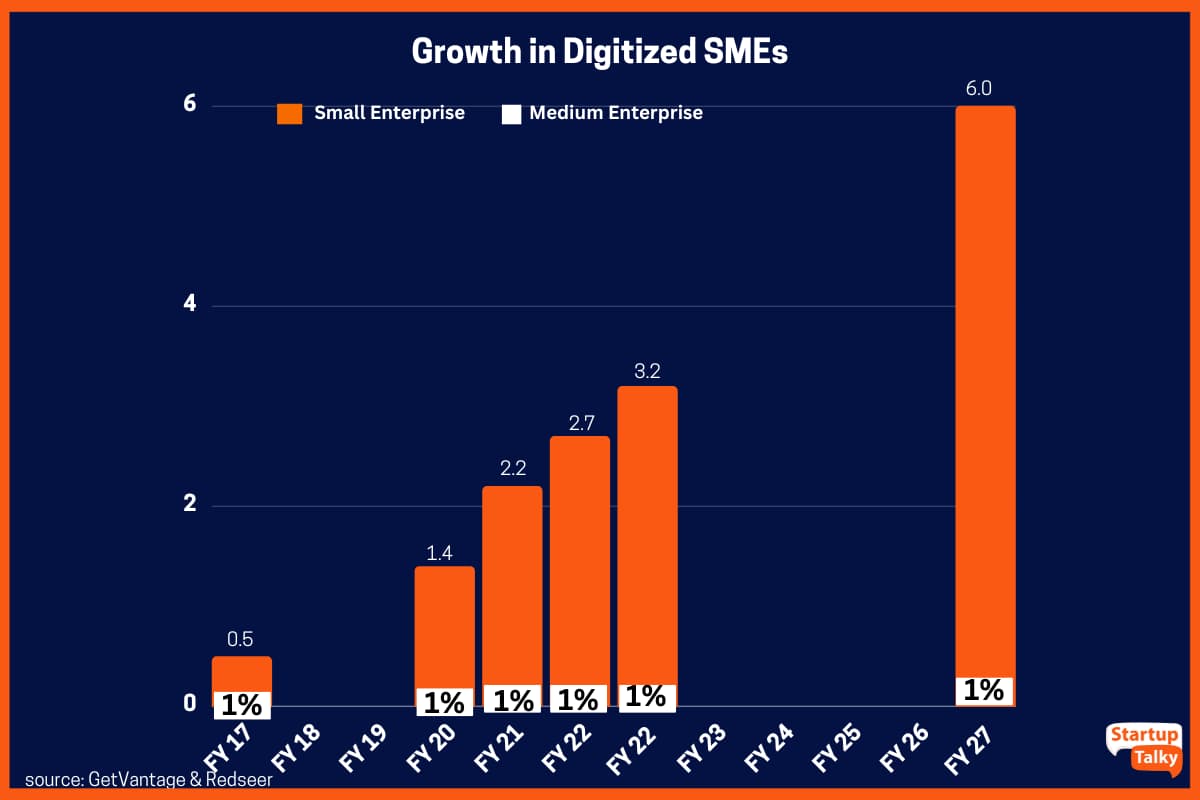

A Índia alberga 64 milhões de MPME, que contribuem com cerca de 30% para o PIB do país, mas é altamente afetada pela digitalização limitada e pelo acesso limitado ao capital. O relatório revela que apenas 12% delas, ou 7,7 milhões, de MPMEs na Índia foram totalmente digitalizadas. São os lojistas que já desenharam sua plataforma e geram 30% de seu faturamento digitalmente. O grande impulso ocorreu durante a pandemia, quando a digitalização forçada facilitou o crescimento exponencial, levando a custos de transformação mais baixos, maior utilidade, aumento de receitas e melhor comunicação e flexibilidade.

Aumento impulsionado pela pandemia na demanda de capital de giro

Antes da pandemia, a procura de capital de giro crescia a uma taxa anual estável de 70 mil milhões de dólares. No entanto, a digitalização forçada durante a pandemia aumentou a procura em mais de 100 mil milhões de dólares em apenas dois anos. De acordo com os consultores Redseer, ao longo dos próximos anos, a procura de capital de giro deverá aumentar de forma constante a uma CAGR de cerca de 20% e deverá atingir aproximadamente 570 mil milhões de dólares.

Desafios tradicionais de financiamento para MPMEs

Os desafios de financiamento que vão desde a acessibilidade à burocracia têm impedido o crescimento das MPME há décadas. Embora o governo tenha feito esforços dedicados para resolver os problemas de liquidez enfrentados pelas PME, durante muito tempo as instituições financeiras convencionais fizeram pouco progresso na resposta eficaz às preocupações de acessibilidade destas empresas. As instituições de crédito tradicionais viam as PME como investimentos de risco. Os seus múltiplos modelos de trabalho e condições de pagamento não convencionais proibiram-nos de obter fundos. Além disso, as instituições financeiras necessitam de 90-120 dias para desembolsar créditos, dificultando assim o fluxo de trabalho das PME, uma vez que necessitam de capital de maneio atempado para satisfazer as suas necessidades operacionais.

O relatório também observou que a ausência de garantias e de documentação abrangente tem colocado consistentemente obstáculos aos credores tradicionais, como os bancos comerciais, na oferta de financiamento suficiente às PME.

Oportunidades para NBFCs e PMEs com orientação digital

Os bancos públicos e privados são actualmente capazes de satisfazer apenas 30 por cento da procura total das PME, criando oportunidades para NBFCs (Empresas Financeiras Não Bancárias) e credores terceiros. Consequentemente, 40 por cento do investimento total de capital no mercado de PME foi direccionado para PME orientadas para o digital, que representam apenas 12 por cento do total de MPME, conforme relatado pela Redseer.

Kanishka Mohan, sócia da Redseer, disse: “As pequenas empresas respondem por 90% da demanda de crédito, mas continuam a lutar para levantar capital, devido a métricas de negócios deficientes, ativos limitados e projeções de crescimento incertas. Se o actual clima económico e regulamentar continuar, esta lacuna deverá aumentar significativamente nos próximos cinco anos."

Ascensão de soluções alternativas de financiamento

O financiamento alternativo emergiu como um recurso vital para as PME, onde modelos de empréstimo inovadores, como o financiamento baseado em receitas, os adiantamentos de receitas recorrentes e o financiamento de contas a receber comerciais , oferecem acessibilidade, flexibilidade e transparência. Estas soluções, que se assemelham a opções de quase-capital, são adequadas para apoiar as PME na expansão das suas operações.

Vasa comentou que o financiamento alternativo tem um papel vital a desempenhar na extensão do alcance limitado dos credores tradicionais para servir milhões de empresas da nova economia e sectores emergentes. Ele disse: “A exigência de crédito de US$ 570 bilhões para PMEs digitais nos próximos cinco anos representa uma oportunidade sem precedentes para plataformas de financiamento alternativas, NBFCs e credores financeiros tradicionais como bancos colaborarem e catalisarem o crescimento econômico, priorizando conformidade, governança, inclusão e inovação .”

Atualmente, aproximadamente 5% do mercado de empréstimos é abastecido por canais financeiros alternativos. Este segmento registou um crescimento significativo durante a pandemia e deverá duplicar nos próximos cinco anos, atingindo aproximadamente 11%. Este crescimento pode ser atribuído ao aumento da consciência do mercado, ao foco no atendimento às PME e à flexibilidade oferecida nas opções de reembolso.

De acordo com Harsh Somaiya, cofundador da The Bear House, o crescimento económico na Índia tem sido impulsionado pelas PME, uma vez que desempenham um papel vital na geração de emprego e na contribuição para o PIB global do país. Dado que a digitalização está a aumentar rapidamente, ter acesso a esta oportunidade de crédito aliviaria os desafios de angariação de fundos que as pequenas empresas geralmente enfrentam, o que também ajudaria na sua rápida expansão. "As plataformas de crédito da nova era estão a manter os objectivos empresariais na vanguarda. Isto, juntamente com a oportunidade de crédito, ajudará a construir um ecossistema financeiro saudável para as PME e HSH prosperarem", acrescentou.

Importância do Financiamento Baseado em Receitas (RBF)

Os analistas da Redseer afirmaram que a RBF é agora mais relevante do que nunca. Ser orientado por dados, baseado em receitas e flexível fez do RBF uma das formas mais robustas e populares de financiamento alternativo. Com uma estrutura padrão de taxas fixas que varia entre 6% e 12% e montantes de empréstimos adaptados às necessidades de capital de giro de uma variedade de empresas, as PME podem beneficiar de um acesso conveniente e imparcial ao capital a custos competitivos.

Sameer Seth, fundador e CEO da Hunger Inc., disse: “Os desafios de crescimento enfrentados por milhões de MPMEs hoje ajudaram de certa forma a moldar o ecossistema, tornando mais fácil para as empresas levantarem capital e estarem mais conscientes de que tipo de capital ser levantado quando. É assim que a Índia está remodelando a acessibilidade ao crédito dentro da comunidade fundadora.”