IRS ogłasza nową politykę wycofywania roszczeń ERC: co to oznacza dla osób składających wnioski ERC

Opublikowany: 2023-10-26

Kiedy 14 września 2023 r. IRS ogłosił zawieszenie ERC, wspomniał o dodaniu opcji wycofania niedokładnych lub fałszywych wniosków. Teraz następuje wycofanie się ERC, ale co to oznacza? Czy powinieneś wycofać swój wniosek ERC?

Dowiedz się dokładnie, na czym polega proces wycofywania roszczenia ERC w IRS, jak działa oraz czy i kiedy należy wycofać wniosek ERC.

Spis treści

- Nowy proces wycofywania ERC przez IRS

- Kto może wycofać wniosek ERC?

- Czy powinieneś wycofać swój wniosek o ERC?

- Czy zamiast tego mogę po prostu zmienić swój wniosek ERC?

- Jak wycofać wniosek ERC

- Co się stanie po wycofaniu wniosku o ERC?

- Co zrobić, jeśli nie możesz się wycofać, ale wiesz, że Twoje roszczenie ERC jest nieważne?

Nowy proces wycofywania ERC przez IRS

Ulga podatkowa na utrzymanie pracownika to skomplikowana ulga podatkowa mająca na celu ulgę związaną z pandemią, do której kwalifikują się niektóre firmy. Właściwie zgłoszona ERC jest doskonałym źródłem przepływu środków pieniężnych dla przedsiębiorstw. W przypadku nieprawidłowego zgłoszenia może pojawić się mnóstwo problemów.

Ze względu na powszechność oszustw ERC wielu podatników nieświadomie złożyło wniosek o kredyt retencyjny dla pracowników, nie kwalifikując się do niego. Niektórzy oszuści ERC i niewiarygodne zewnętrzne firmy ERC zachęcają pracodawców do ubiegania się o ten kredyt bez potwierdzania, że wszystkie wymagania zostały spełnione. Pracodawcy, którzy mieszczą się w tym przedziale, stają w obliczu potencjalnych opłat, dochodzeń i mogą zostać pociągnięci do odpowiedzialności za spłatę całego kredytu ERC (który w przypadku niektórych firm może wynosić dziesiątki tysięcy dolarów).

IRS zaobserwował taki wzrost liczby oszustw ERC i niekwalifikujących się roszczeń ERC, że wstrzymał rozpatrywanie wszystkich nowych wniosków ERC. Kiedy IRS ogłosił tę przerwę, ogłosił również, że będzie rozwiązanie dla pracodawców, którzy już złożyli wniosek o kredyt ERC, ale teraz podejrzewają lub wiedzą, że ich wniosek nie kwalifikuje się – tu właśnie pojawia się nowa polityka wycofywania IRS ERC.

Jedno z najważniejszych oświadczeń IRS wyjaśnia dokładnie, na czym polega polityka wycofania roszczeń IRS ERC i jak działa:

„Stworzyliśmy opcję wycofania, aby pomóc właścicielom małych firm i innym osobom, które znajdowały się pod presją lub wprowadzone w błąd przez marketerów lub promotorów ERC, w składaniu niekwalifikujących się roszczeń. Wycofane roszczenia będą traktowane tak, jakby nigdy nie zostały zgłoszone. IRS nie nałoży kar ani odsetek. Osoby, które umyślnie złożyły fałszywe roszczenie lub osoby, które pomagały w takim postępowaniu lub spiskowały, powinny mieć świadomość, że wycofanie fałszywego roszczenia nie zwolni ich z potencjalnego dochodzenia i ścigania.”

Najważniejsze wnioski z nowej polityki wycofywania środków ERC

Najważniejsze rzeczy, które właściciele małych firm powinni wiedzieć na temat polityki wycofania ERC, to:

- Niekwalifikujące się roszczenia mogą zostać wycofane

- Roszczenia niekwalifikujące się nie będą zagrożone karami ani odsetkami

- Tylko możliwe do sprawdzenia fałszywe roszczenia będą nadal ścigane lub karane (większość przeciętnych właścicieli firm nie należy do tego obozu)

- Aby wycofać swoje roszczenie, należy przestrzegać określonej procedury

- Niekwalifikujące się roszczenia należy szybko wycofać, zanim IRS je rozpatrzy

- Jeśli Twoje niekwalifikujące się roszczenie zostało już rozpatrzone, a zwrot środków wysłany, nie realizuj czeku

A co najważniejsze, to, że obecnie obowiązuje polityka wypłat, nie oznacza, że musisz z niej korzystać. Nie wycofuj swojego wniosku ERC, jeśli kwalifikujesz się do kredytu retencyjnego dla pracownika!

Ta nowa polityka nie powinna straszyć właścicieli firm, którzy spełniają wszystkie wymagania i kwalifikacje ERC. Jeśli się kwalifikujesz, powinieneś w 100% skorzystać z tego kredytu i uzyskać dodatkową gotówkę dla swojej firmy.

Nie pozwól, aby i Ciebie przestraszył strach przed audytami ERC. Kwalifikujące się firmy nie mają się czym martwić — IRS chce, aby kwalifikujące się firmy również otrzymały gotówkę, więc weź głęboki oddech i bez obaw skorzystaj z kredytu ERC.

Jeśli obawiasz się, że Twoje roszczenie ERC jest nietrafne lub nierozsądne, dokładnie określimy, jakie dalsze kroki musisz podjąć.

Kto może wycofać wniosek ERC?

Aby móc wycofać wniosek ERC, musisz najpierw sprawdzić, czy faktycznie nie kwalifikujesz się do ubiegania się o kredyt ERC, dokładnie zapoznając się z wymaganiami kwalifikacyjnymi ERC.

Następnie musisz spełnić następujące wymagania dotyczące wycofania ERC:

- Złożyłeś wniosek do ERC ze skorygowanym zeznaniem podatkowym przy użyciu formularzy 941-X, 943-X, 944-X lub CT-1X

- Złożyłeś jedynie wniosek do ERC i nie dokonałeś żadnych innych korekt w poprawionym zeznaniu podatkowym

- Chcesz wycofać całe swoje roszczenie ERC, a nie tylko jego część

- Nie otrzymałeś jeszcze czeku zwrotnego ERC lub otrzymałeś już czek zwrotny, ale jeszcze go nie zrealizowałeś ani nie zdeponowałeś

Jeśli spełniasz te wymagania, możesz wycofać swój wniosek ERC.

Czy powinieneś wycofać swój wniosek o ERC?

Powinieneś wycofać swój wniosek ERC tylko wtedy, gdy nie kwalifikujesz się do otrzymania ERC, złożyłeś wniosek ERC przez pomyłkę i chcesz wypłacić całą kwotę kredytu ERC.

Jeśli kwalifikujesz się do kredytu ERC, nie powinieneś wycofywać swojego wniosku. Jeśli kwalifikujesz się do otrzymania kredytu ERC, ale popełniłeś błąd we wniosku ERC i musisz skorygować kwotę swojego kredytu, również nie powinieneś wycofywać swojego wniosku.

Czy zamiast tego mogę po prostu zmienić swój wniosek ERC?

Jeśli w poprawionym zeznaniu podatkowym dotyczącym wniosku ERC popełniłeś błąd, np. nieprawidłowe obliczenie kwoty ERC, ale nadal kwalifikujesz się do ulgi ERC, nie wycofuj swojego wniosku. Zamiast tego zmień kwotę kredytu. Wycofaj swój wniosek ERC tylko wtedy, gdy nie kwalifikujesz się do ulgi podatkowej dla pracowników i chcesz wypłacić całą kwotę ulgi ERC.

Jak wycofać wniosek ERC

Proces wycofania wniosku będzie zależał od statusu Twojego wniosku ERC. Dalsze kroki będą się różnić w zależności od tego, czy nie otrzymałeś zwrotu pieniędzy i nie zostałeś powiadomiony, że Twój wniosek jest w trakcie kontroli, nie otrzymałeś zwrotu pieniędzy i zostałeś powiadomiony, że Twój wniosek jest w trakcie kontroli, czy też otrzymałeś zwrot pieniędzy, ale nie zrealizowałeś jeszcze ani nie zdeponowałeś środków.

W zależności od konkretnej sytuacji podatkowej wykonaj odpowiednie kroki poniżej, aby wycofać wniosek ERC.

Podatnicy, którzy nie otrzymali zwrotu środków ERC i nie zostali powiadomieni, że ich wniosek jest w trakcie kontroli

Aby wycofać wniosek ERC, wykonaj następujące kroki dla każdego okresu podatkowego , dla którego złożyłeś formularz 941-X, 943-X, 944-X lub CT-1X:

- Zrób kopię skorygowanego wniosku o zwrot, który chcesz wycofać.

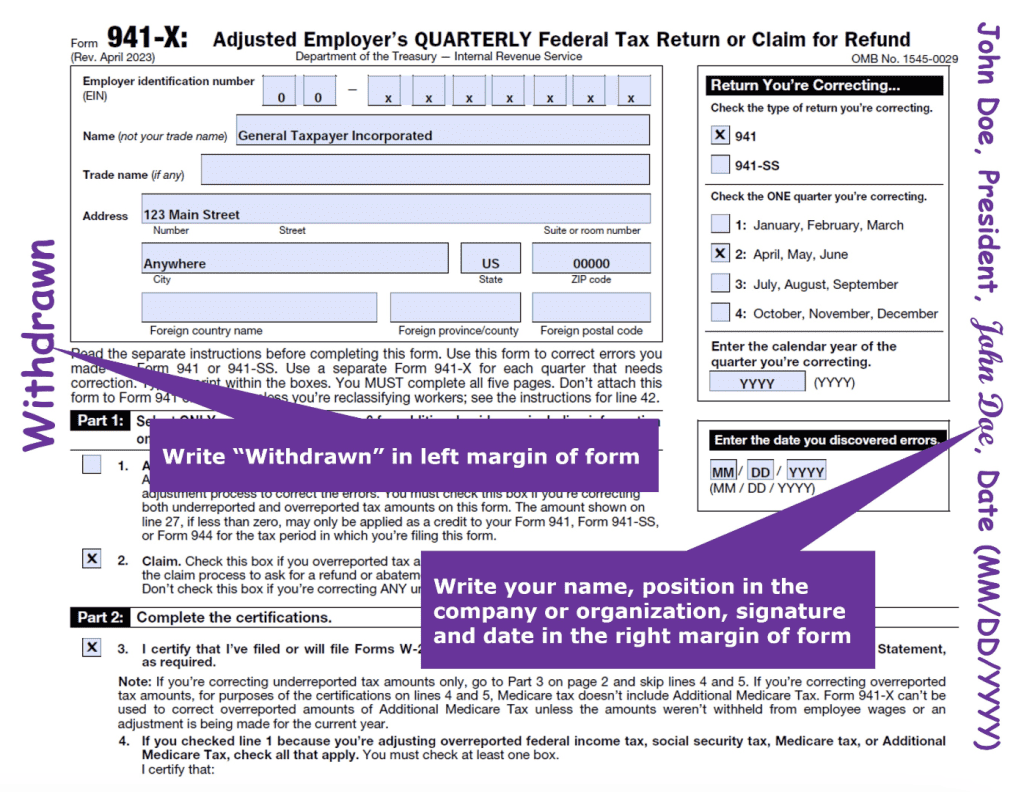

- Na lewym marginesie pierwszej strony wyraźnie napisz „Wypłata” (patrz przykładowy obrazek poniżej).

- Poproś upoważnioną osobę o podpisanie i datę formularza na prawym marginesie pierwszej strony, a następnie wydrukowanie jej nazwiska i tytułu obok podpisu.

- Przefaksuj podpisaną kopię swojego zeznania na linię faksową ERC Claim Withdraw IRS: 855-738-7609.

- Zrób i zachowaj kopię swojej prośby o wypłatę.

Źródło: Urząd Skarbowy (IRS), zrzut ekranu wykonany 25.10.2023 r

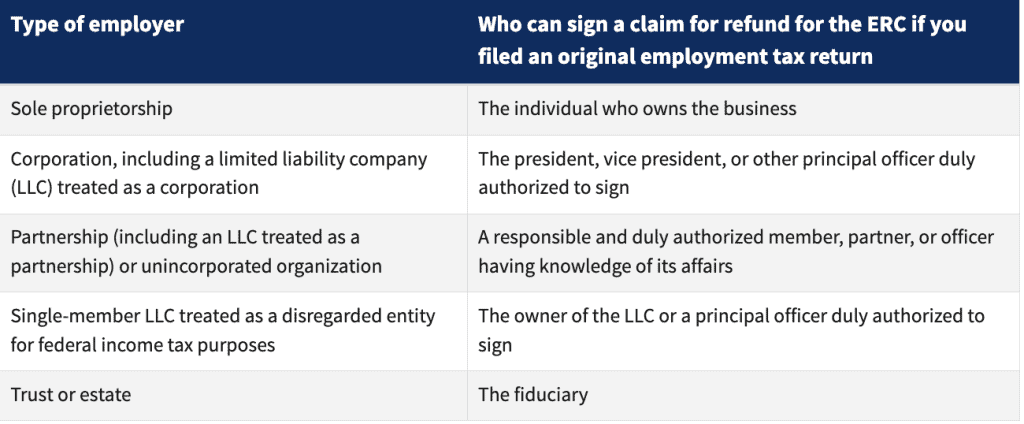

Kim jest osoba upoważniona?

Twój wniosek o wypłatę może zostać podpisany przez należycie upoważnionego przedstawiciela podatnika lub jedną z następujących osób w zależności od organizacji Twojej firmy:

Źródło: Urząd Skarbowy (IRS), zrzut ekranu wykonany 25.10.2023 r

Co się stanie, jeśli nie mogę przesłać faksem wniosku o wypłatę?

Jeśli nie możesz przesłać faksem wniosku o wypłatę, możesz wysłać go pocztą do urzędu skarbowego. Aby uzyskać więcej informacji, sprawdź oficjalne instrukcje wypłaty ERC IRS.

Podatnicy, którzy nie otrzymali zwrotu środków ERC i zostali powiadomieni, że ich roszczenie jest w trakcie kontroli

Jeśli zostałeś powiadomiony, że Twoje roszczenie jest sprawdzane, zrobisz wszystko powyżej, z wyjątkiem tego, że nie będziesz przesyłać faksem swojej prośby o wypłatę. Aby wycofać wniosek ERC, wykonaj następujące kroki dla każdego okresu podatkowego , dla którego złożyłeś formularz 941-X, 943-X, 944-X lub CT-1X:

- Zrób kopię skorygowanego wniosku o zwrot, który chcesz wycofać.

- Na lewym marginesie pierwszej strony wyraźnie napisz „Wycofaj”.

- Poproś upoważnioną osobę o podpisanie i datę formularza na prawym marginesie pierwszej strony, a następnie wydrukowanie jej nazwiska i tytułu obok podpisu.

- Prześlij swoją prośbę o wypłatę ERC:

- Jeżeli masz wyznaczonego inspektora ds. audytu, zapytaj go, w jaki sposób chce, aby wniosek został złożony.

- Jeśli nie masz egzaminatora, instrukcje znajdziesz w zawiadomieniu o audycie.

- Nie zszywaj, nie zginaj ani nie spinaj unieważnionego czeku, dołączając go do wniosku o wycofanie roszczenia.

- Wyślij wniosek i unieważniony czek do urzędu skarbowego.

- Śledź swoją wysłaną paczkę, aby mieć pewność, że została pomyślnie dostarczona do urzędu skarbowego.

- Zrób i zachowaj kopię swojej prośby o wypłatę.

Jaki jest adres pocztowy dla unieważnionego czeku ERC i prośby o wypłatę?

W chwili pisania tego posta unieważnione czeki ERC i prośby o wypłatę były wysyłane na adres:

Jednostka zapytań o zwrot pieniędzy w Cincinnati

Skrytka pocztowa 145500

Przystanek pocztowy 536G

Cincinnati, Ohio 45250

Przed wysłaniem jakichkolwiek informacji do IRS prosimy dokładnie sprawdzić oficjalne instrukcje dotyczące wypłaty ERC wydane przez IRS, aby upewnić się, że jest to nadal najbardziej aktualny adres pocztowy.

Podatnicy, którzy jeszcze nie zrealizowali lub nie zdeponowali czeku ERC

Jeśli otrzymałeś niekwalifikujący się zwrot środków ERC, ale nie zrealizowałeś jeszcze ani nie zdeponowałeś czeku, przede wszystkim nie wpłacaj go ani nie realizuj!

Zrobisz wszystko powyżej, z wyjątkiem tego, że nie będziesz wysyłać faksem prośby o wypłatę. Aby wycofać wniosek ERC, wykonaj następujące kroki dla każdego okresu podatkowego , dla którego złożyłeś formularz 941-X, 943-X, 944-X lub CT-1X:

- Zrób kopię skorygowanego wniosku o zwrot, który chcesz wycofać.

- Na lewym marginesie pierwszej strony wyraźnie napisz „Wypłata” (patrz obrazek powyżej).

- Poproś upoważnioną osobę o podpisanie i datę formularza na prawym marginesie pierwszej strony, a następnie wydrukowanie jej nazwiska i tytułu obok podpisu.

- Wpisz „Unieważnij” w sekcji potwierdzenia na odwrocie czeku zwrotnego ERC.

- Dołącz notatkę „Wypłata ERC” z krótkim wyjaśnieniem, dlaczego czek jest zwracany.

Podatnicy, którzy do składania zeznań korzystali z pomocy firmy płacowej, osoby sporządzającej sprawozdania podatkowe lub specjalisty ERC

Według urzędu skarbowego:

„Jeśli korzystasz z usług profesjonalnej firmy zajmującej się płacami i to ona złożyła w Twoim imieniu wniosek ERC, powinieneś się z nią skonsultować, jeśli chcesz wycofać swój wniosek ERC. W zależności od tego, w jaki sposób firma złożyła Twoje roszczenie – indywidualnie lub grupowo z innymi – może być konieczne złożenie przez nią wniosku o wypłatę.

To samo dotyczy sytuacji, gdy złożyłeś wniosek u innego rodzaju podmiotu sporządzającego sprawozdania podatkowe lub specjalisty ERC – chyba że podejrzewasz, że Twoja firma ERC brała udział w oszustwie ERC, takim jak podmiot przygotowujący widmo lub młyn ERC. Jeśli padłeś ofiarą oszustwa ERC, wycofaj swoje roszczenie bezpośrednio do IRS i zgłoś firmę za pomocą formularza 14157, Skarga: Osoba sporządzająca zeznanie podatkowe.

Dowiedz się o oznakach przygotowywania widm ERC i więcej o tym, jak zgłaszać oszustwa ERC do IRS.

Co się stanie po wycofaniu wniosku o ERC?

Po wycofaniu wniosku ERC IRS skontaktuje się z Tobą, aby potwierdzić, że wniosek o wycofanie wniosku ERC został zatwierdzony listem. Po zatwierdzeniu IRS twierdzi, że potraktuje wszystko tak, jakby roszczenie nigdy nie miało miejsca – pod warunkiem, że świadomie i dobrowolnie nie uczestniczyłeś w żadnej działalności przestępczej.

IRS nie naliczy również żadnych kar ani odsetek za wycofane roszczenia ERC.

Po zatwierdzeniu wniosku o wycofanie roszczenia może być nadal konieczna korekta zeznania podatkowego.

Co zrobić, jeśli nie możesz się wycofać, ale wiesz, że Twoje roszczenie ERC jest nieważne?

Jeśli jest już za późno na wycofanie wniosku o ERC, ale wiesz, że wniosek jest nieważny i że w rzeczywistości nie kwalifikowałeś się do kredytu retencyjnego dla pracownika, możesz zostać ukarany karą za błąd w złożeniu wniosku i/lub zostać pociągnięty do odpowiedzialności za spłatę Kredyt retencyjny dla pracowników.

Jeśli znajdziesz się w takiej sytuacji, natychmiast skontaktuj się z zaufanym doradcą podatkowym. Wstrzymaj także wszelkie wydatki w ramach zwrotu ERC, jeśli jeszcze z niego nie skorzystałeś, aby móc pokryć wszelkie potencjalne wydatki, które się pojawią. Nie zapomnij zgłosić oszustów ERC, jeśli uważasz, że jesteś ofiarą oszustwa ERC.