Fusione tra le banche Slice-North East Small Finance: di cosa dovrebbero prendere atto le società Fintech

Pubblicato: 2023-10-13I festeggiamenti del Diwali sembrano essere iniziati un po’ presto nell’ecosistema fintech. Il morale è alto dopo che il duro sorvegliante e l'ente regolatore bancario indiano, la Reserve Bank of India, hanno rilasciato un certificato di non obiezione a quella che viene pubblicizzata come una fusione rara.

La fusione della società di app per pagamenti digitali Slice Pay con la meno conosciuta North East Small Finance Bank con sede a Guwahati ha sicuramente suscitato l'interesse delle parti interessate. Questa mossa dà effettivamente a Slice il potere di raccogliere depositi, prestare e offrire i propri prodotti unici ai clienti di NESFB.

Slice ha iniziato ad operare nel 2016 ed era essenzialmente una carta prepagata con una linea di credito. Secondo la piattaforma di tracciamento dei dati Tracxn, la società fintech unicorno con sede a Bangalore era valutata a 1,8 miliardi di dollari a marzo 2023. Nel frattempo, la valutazione di NESFB è stata fissata a circa 72,4 milioni di dollari.

Per le società di tecnologia finanziaria, questa mossa rappresenta un’ancora di salvezza poiché apre un’altra strada per ampliare le operazioni.

In questo articolo esploriamo come le aziende fintech possono gettare le basi e prepararsi per un probabile scenario di fusione con una banca in futuro.

Licenza VS Fusione

Punti da notare

- Autoregolamentarsi con prudenza

- Gioca sfruttando i tuoi punti di forza

- Il cliente è il re

Licenza VS Fusione

Ottenere una licenza bancaria in India è un grosso problema. RBI esamina le domande al microscopio. All’inizio di luglio di quest’anno, la RBI ha respinto tre richieste di licenze per banche di piccola finanza, mantenendo la sua reputazione di taskmaster. Nel 2022, l'autorità di regolamentazione aveva rifiutato 6 licenze ritenendole inadatte.

Un'eccezione è stata il segnale verde della banca centrale nel 2021 a Resilient Innovations Pvt. Ltd (di proprietà dell'unicorno fintech BharatPe) acquisterà una partecipazione del 49% in Unity Small Finance Bank. Ma si trattava di una vendita di emergenza, in cui la RBI stava facendo il suo lavoro di salvaguardare gli interessi dei detentori di depositi.

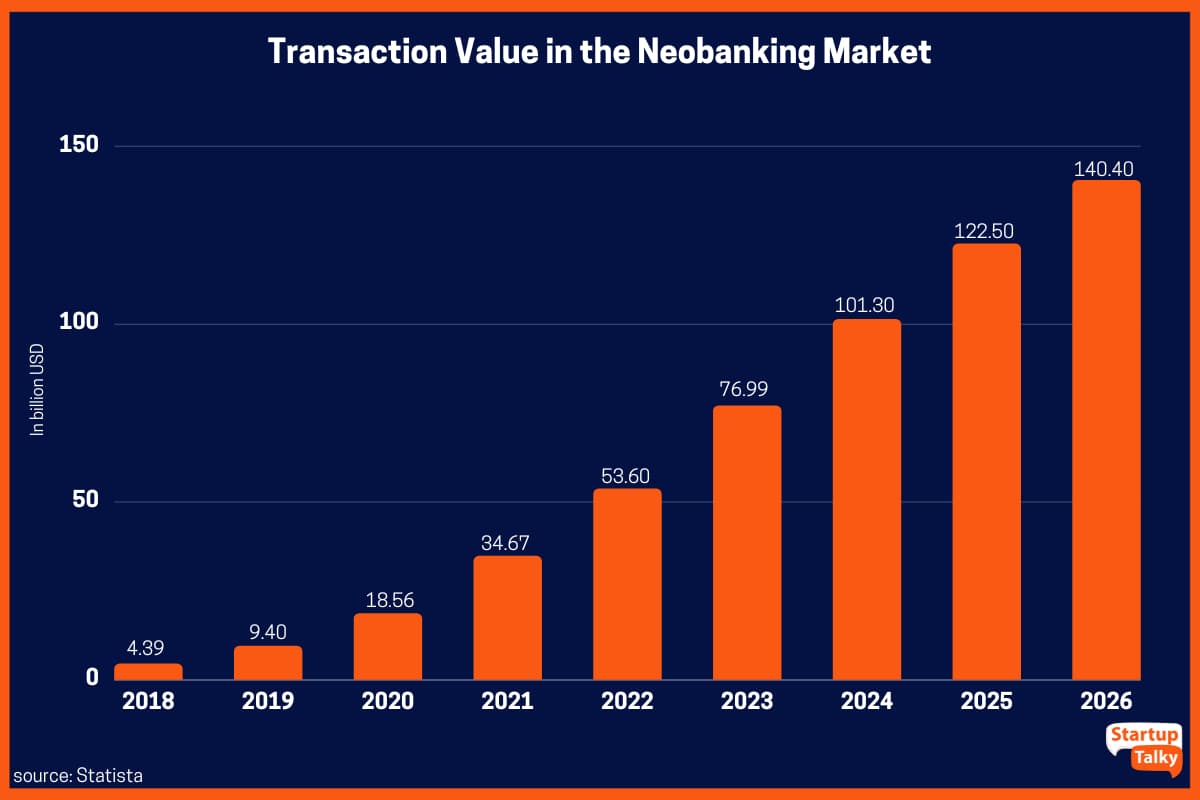

Il rapporto 2021 di PwC sulle neobanche in India ha approfondito l’ambiguità che circonda le normative per gli istituti finanziari digitali più piccoli. Neobanks è un termine utilizzato per istituti finanziari o società fintech che operano digitalmente, senza una presenza fisica. “Attualmente, a differenza delle neobanche, il regime normativo non prevede un metodo completamente digitale di offerta di prodotti finanziari. È estremamente fondamentale che le attuali normative indirette vengano riconsiderate alla luce delle offerte digitali delle neobanche e del loro rapporto con le entità finanziarie”.

Per un’azienda fintech, scegliere di sottoporsi alla due diligence necessaria per ottenere una licenza bancaria e seguire le norme normative può rivelarsi un grattacapo. Allo stato attuale, le regole della RBI stabiliscono che una banca di pagamenti o una NBFC con un track record di successo di 10 anni può richiedere una licenza bancaria. Questa può sembrare una lunga attesa per una società fintech poiché potrebbero volerci anni prima che alcune aziende raggiungano il pareggio.

Un’azienda fintech ha solitamente tre opzioni per quanto riguarda il rinnovo della licenza. Innanzitutto, richiede la licenza di società finanziaria non bancaria presso la RBI. In secondo luogo, può scegliere di allearsi con un’altra società fintech. E tre, prendere la straziante decisione di chiudere i battenti nel caso in cui non guadagnassero abbastanza valore. Finora non si è mai pensato molto alla possibilità di una fusione con una piccola banca finanziaria come obiettivo aziendale.

Nel frattempo, per una piccola banca finanziaria, la fusione con una società fintech è una scorciatoia per aggiornare la propria tecnologia, rimanere rilevante per i giovani e ridurre in una certa misura le perdite. La North East Small Finance Bank ha riportato perdite per il terzo anno consecutivo, con perdite che si sono ampliate a ₹ 288 crore nel 2022-23. Il suo patrimonio netto è sceso a ₹ 60 crore, molto inferiore alle norme RBI di mantenere un patrimonio netto di ₹ 200 crore. Una parte dei media ha sollevato perplessità sulla durata di questa collaborazione, date le perdite da entrambe le parti e le culture contrastanti in entrambe le organizzazioni.

Tuttavia, la fusione Slice-NESFB sembra essere una strategia ben pianificata e non una decisione improvvisata. A marzo Slice ha acquisito una quota del 5% in NESFB, per ottenere “conforto”. I resoconti dei media hanno anche citato una fonte anonima della società che sostiene che Slice ha seguito con la dovuta diligenza negli ultimi 15 mesi per portare a termine l'accordo.

Fedeli alla loro natura, le startup e le società fintech preferiscono vedere questa fusione come una finestra di opportunità piuttosto che considerare l’accordo con scetticismo.

Punti da notare

Prima che inizino i festeggiamenti nel settore fintech, è tempo che le aziende riflettano su come sfruttare al meglio questo sviluppo. Come possono essere i prossimi in linea per quanto riguarda la visione delle loro ambizioni bancarie? Prendendo spunto da questa fusione new age, elenchiamo alcuni parametri su cui le aziende fintech possono allacciarsi e tracciare un percorso simile verso la crescita:

Autoregolamentarsi con prudenza

Le società fintech sopportano da tempo l’immagine del “cattivo ragazzo” agli occhi del regolatore.

Nel 2022, la RBI ha vietato agli enti non bancari di incorporare linee di credito nei loro PPI (strumenti di pagamento prepagati) di caricamento come carte prepagate o portafogli mobili. Questa decisione aveva colpito la stessa Slice che ha poi richiesto una licenza PPI e l’ha ottenuta entro la fine del 2022.

Recentemente il governatore della RBI Shaktikanta Das ha chiesto alle società fintech di formare un’organizzazione di autoregolamentazione. Secondo la RBI, una tale organizzazione aiuterebbe a sviluppare le migliori pratiche, proteggere la privacy e le norme sui dati, evitare vendite improprie e promuovere pratiche commerciali etiche.

"Devi pensare di essere già una piccola banca finanziaria e creare questo tipo di capacità all'interno dell'organizzazione prima ancora che l'autorità di regolamentazione prenda in considerazione qualcosa del genere", ha affermato Yogi Sadana, fondatore e CEO di Zype Loan App . Ha aggiunto: "A differenza di una NBFC, la quantità di opportunità e passività che grava su una banca alla quale una licenza bancaria consente di accettare depositi dei clienti, di aprire conti bancari, è una partita completamente diversa rispetto a una NBFC che non accettava clienti depositi, in termini di standard di governance, in termini di statistiche operative, assegni e saldi, e soprattutto, di gestione. "

È solo questione di tempo prima che la RBI colpisca con la frusta coloro che non si adeguano, cosa che potrebbe a sua volta offuscare l'immagine dell'azienda.

“Alla fine loro (fintech) dovrebbero essere pronti a sottostare alla regolamentazione… potrebbe arrivare il quadro normativo. La RBI non lascia nulla di intentato per escludere qualcuno dal suo ambito di competenza”, ha affermato Jaslene Bawa, della Flame University che ha lavorato come ricercatrice di mercato finanziario nel settore aziendale.

Bawa ha anche affermato che disporre di meccanismi rigidi, valutare i profili di credito, audit regolari, mantenere un flusso di cassa agevole e creare un consiglio di amministrazione solido può aiutare una fintech o una NBFC a prepararsi per le banche.

Gioca sfruttando i tuoi punti di forza

La creazione di una complessa infrastruttura tecnologica finanziaria per una banca di medie o piccole dimensioni è un processo esaustivo. In uno scenario del genere, fondersi con una società fintech è come aggiungere un po’ di brio al proprio portafoglio. Inoltre, le app fintech sono una scelta popolare tra i giovani, poiché danno accesso immediato a una base di clienti più giovane, anche se piccola all’inizio.

“Il piano strategico per una fintech dovrebbe essere la rapidità con cui possono impostare questa (tecnologia). Possono crearlo internamente o hanno bisogno di acquisire un’azienda esistente con competenze e reputazione che possano sposare la loro reputazione, cultura ed etica in modo che l’integrazione di entrambi sia perfetta e più semplice”, ha affermato Badrinarayan Vedanthan , un banchiere con 26 anni di esperienza esperienza nei settori aziendali di multinazionali, PMI e MPMI/finanza rurale. Vedanthan, ora consulente finanziario indipendente, in precedenza ha ricoperto anche il ruolo di capo della strategia presso Suryoday Small Finance Bank .

L'obiettivo principale di Slice è stato il pubblico della Gen Z e dei millennial. In un'intervista ai media nel 2021, Rajan Bajaj, fondatore di Slice , ha sottolineato come continueranno a rivolgersi al segmento giovane, nonostante il loro profilo ad alto rischio. “L'età media dei clienti di slice è di 23-24 anni, il che ci differenzia dagli altri. Comprendiamo il profilo di rischio e di domanda di questo giovane cliente e sappiamo come aiutarlo a gestire le sue finanze. Al momento non esiste sul mercato un’altra soluzione su scala ridotta in grado di soddisfare le esigenze di questa generazione in modo trasparente e scalabile”.

Le aziende fintech dovrebbero sfruttare i propri punti di forza per quanto riguarda la portata tecnologica. I pagamenti digitali hanno rivoluzionato il modo in cui le banche e le organizzazioni indiane sono riuscite a coinvolgere milioni di individui non bancarizzati. Das della RBI ha riconosciuto questa impresa nel suo discorso al vertice del G20 tenutosi a settembre.

Appena un mese prima dell’annuncio della fusione tra Slice e North East Small Finance Bank, il vicegovernatore della RBI Rabi Sankar aveva preso atto del vantaggio di cui godono le società fintech. Sankar ha affermato: "Un accordo tra istituti finanziari che acquistano servizi di società fintech era "funzionale", aggiungendo che... le entità fintech possono svolgere funzioni in cui hanno un vantaggio competitivo e le banche si concentrano su aree di loro competenza. Mentre i clienti beneficiano di un'esperienza migliorata con servizi curati prodotti e servizi a prezzi competitivi…”.

Il cliente è il re

Un approccio orientato al servizio al cliente aiuterà una società di tecnologia finanziaria a rafforzare la propria posizione e a renderla una proposta interessante per la fusione.

"L'attività bancaria non è solo un business, è un servizio responsabile, quindi se desiderano fondersi con una di queste entità, devono assicurarsi che il cliente sia ben curato", ha affermato l'ex banchiere e capo del dipartimento finanziario di Lexicon MILE, dottor Manju Chopra. “In secondo luogo, loro (le società fintech) possono rallentare l’intera due diligence, lo studio di valutazione. Non abbiate fretta di valutare o trovare queste banche, assicuratevi che le sinergie siano molto, molto elevate”, ha aggiunto.

Il segmento e le aree geografiche in cui opera una società fintech potrebbero anche finire per essere il suo USP (punto di vendita unico). Rafforzare questa roccaforte potrebbe trasformare il fintech in una proposta interessante.

Lo stesso Das della RBI ha sottolineato i tre aspetti chiave che renderanno il fintech "pronto per il futuro".

“…questioni chiave che sono fondamentali affinché l’ecosistema Fintech sia stabile e pronto per il futuro. In questo contesto, meritano attenzione tre questioni critiche, vale a dire la centralità del cliente, la governance e l’autoregolamentazione”.

Conclusione

A prima vista, questa fusione sembra un passo avanti per la crescita delle società di tecnologia finanziaria, ma ha sollevato molte perplessità per il suo “matrimonio insolito” di due contrasti.

È davvero un compito arduo per entrambe le entità trovare una via di mezzo per quanto riguarda l'espansione della propria base di clienti, il potenziamento della tecnologia e la condivisione dei dati dei clienti. Solo il tempo dirà se questi opposti, che si sono attratti l'uno dall'altro, si tradurranno in un periodo di luna di miele per i clienti.

Indiscutibilmente, la fusione ha dato il via a una serie di possibilità per le società fintech e le piccole banche finanziarie di rimanere a galla. Nel frattempo, è logico che questi operatori più piccoli ripuliscano la propria immagine e i propri libri in modo da non essere colti di sorpresa quando la RBI bussa alla porta.