Come preparare le tue finanze prima di richiedere un prestito SBA

Pubblicato: 2023-08-11Cos'è un prestito per la Small Business Administration (SBA)?

Un prestito SBA è un sostegno finanziario offerto alle piccole imprese da banche e istituti di credito online che sono in parte garantiti dal governo (US Small Business Administration).

Come funzionano i prestiti SBA

Quando cerchi un prestito SBA, puoi fare domanda tramite un istituto di credito fidato come una banca rispettabile o un'unione di credito. Il creditore presenta quindi la domanda alla SBA per una garanzia di prestito.

Lo SBA richiede in genere una garanzia personale incondizionata da parte di tutti gli individui che possiedono almeno il 20% o più del business. La garanzia personale significa che queste persone, spesso imprenditori o parti interessate, diventano personalmente responsabili per il rimborso del prestito Nel malaugurato caso in cui la società non possa effettuare i pagamenti del prestito.

Questa garanzia personale, unitamente alla garanzia di prestito dell'ASB al prestatore, riduce sensibilmente il rischio per l'istituto finanziatore. Con queste tutele in atto, i finanziatori sono più inclini a lavorare con le piccole imprese e fornire loro opportunità di finanziamento che potrebbero non essere accessibili attraverso i canali convenzionali. Tuttavia, è necessario comprendere i potenziali rischi di fornire una garanzia personale prima di assumere un prestito SBA.

Una volta approvata la tua domanda di prestito SBA, il tuo prestatore è responsabile dell'erogazione dei proventi del prestito. Da quel momento in poi, rimborserai direttamente il prestatore, in genere mensilmente.

Tipi di prestiti SBA

C'è una varietà di prestiti SBA disponibili a titolo oneroso. Dedicare del tempo alla valutazione delle esigenze aziendali, della strategia di rimborso e dei tassi di prestito ti aiuterà a identificare la scelta più adatta alle tue esigenze.

Diamo un'occhiata alle 6 principali tipologie di prestiti SBA disponibili:

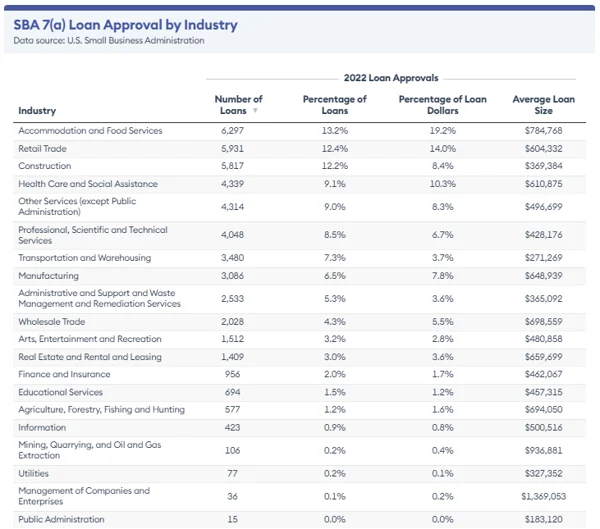

Prestiti SBA 7(a).

Il programma di prestito 7(a) è il tipo di prestito SBA più popolare tra le piccole imprese. È la mossa giusta per un'azienda con esigenze finanziarie di base, come acquisizioni aziendali o ampliamento del capitale circolante.

Con questo, ottieni fino a $ 5.000.000 in un importo di prestito per esigenze di finanziamento aziendale generale e puoi aspettarti un piano di rimborso compreso tra 5 e 25 anni con un tasso di interesse da Prime + 2,25% a Prime + 4,75%.

Prestiti SBA CDC/504

Infine, il programma di prestito CDC/504 è una buona scelta per un'azienda che desidera acquistare terreni, edifici o attrezzature. Con questa opzione, otterrai un importo del prestito fino a 5,5 milioni di dollari e un piano di rimborso da 10 a 20 anni, con un tasso di interesse medio di circa il 5%.

Linee CAP SBA

Il programma SBA CAPLines offre alle aziende fino a 5 milioni di dollari a tassi di interesse simili al programma di prestito SBA 7(a), rendendolo adatto a coloro che cercano una linea di credito rotativa per gestire spese aziendali ricorrenti e costi imprevisti.

Le quattro opzioni CAPLines disponibili:

- CAPLine stagionale . Progettato per coprire gli aumenti stagionali dei crediti e dell'inventario.

- Contratto CAPLine . Destinato a coprire i costi di manodopera e materiale per i contratti.

- Costruttori CAPLine. Offre fondi per progetti di costruzione o ristrutturazione.

- Capitale circolante CAPLine. Fornisce credito rotativo basato su asset per le aziende che non soddisfano gli standard di credito a lungo termine, con rimborso tramite conversione di asset a breve termine.

La maggior parte delle CAPLine viene fornita con una commissione di servizio limitata del 2%, sebbene le CAPLine del capitale circolante possano avere costi leggermente più elevati. Il programma offre una scadenza massima di 10 anni per tutte le linee tranne Builders CAPLine. I candidati devono avere almeno il 20% di proprietà aziendale e garantire il prestito per qualificarsi.

Prestiti all'esportazione SBA

I prestiti all'esportazione SBA forniscono assistenza finanziaria fino a $ 5 milioni a un tasso di interesse ragionevole dell'11%. Questo aiuta le piccole imprese a impegnarsi in transazioni internazionali ed esplorare nuovi mercati esteri.

Microprestiti SBA

Il programma di microprestiti è per le imprese con piccole esigenze di capitale. Hanno un limite massimo di $ 50.000 con un piano di rimborso fino a 6-7 anni e un tasso di interesse dal 6,5% al 13%. Questo prestito può essere utilizzato per quasi tutte le esigenze aziendali, ad eccezione dell'acquisto di immobili o del rifinanziamento del debito.

Prestiti di emergenza SBA

Prestiti a vantaggio della comunità SBA

I prestiti a vantaggio della comunità SBA sono fondamentali per supportare le imprese che operano in mercati scarsamente serviti. Forniscono un supporto finanziario essenziale per varie esigenze aziendali, come il capitale circolante per le spese operative, l'acquisto di attrezzature, il finanziamento di iniziative di crescita o l'investimento in proprietà. Questi prestiti offrono flessibilità per soddisfare le diverse esigenze delle imprese nelle comunità emarginate.

Come ottenere un prestito SBA

Per aumentare le tue possibilità di ottenere un prestito SBA, è essenziale fornire una documentazione finanziaria completa e accurata sia per la banca che per SBA. Il processo di approvazione del prestito richiede un'analisi meticolosa della tua domanda e la decisione finale si baserà su questa valutazione.

Ecco alcuni passaggi per aumentare le tue possibilità di ottenere un prestito garantito da SBA:

Verifica l'idoneità

I finanziatori generalmente cercano aziende che siano operative da almeno due anni, che vantano solide entrate annuali e mantengano un buon punteggio di credito. Tuttavia, è importante notare che ciascun prestatore può avere specifici requisiti di ammissibilità.

Garantire l'approvazione per un prestito SBA può essere difficile, soprattutto se la tua azienda si trova in difficoltà. Se la tua attività rientra in categorie non ammissibili, come quelle associate al gioco d'azzardo o al lobbismo politico, perseguire un prestito SBA sarebbe improduttivo in quanto non verrà approvato. Se sei una nuova società che opera in perdita, esplorare opzioni di finanziamento alternative, come richiedere un microprestito o una carta di credito aziendale, è più pratico.

Quando cerchi un prestito SBA, il tuo credito gioca un ruolo cruciale a meno che la tua azienda non abbia una storia creditizia impeccabile costruita nel corso di molti anni.

Mancia: Mentre un punteggio eccezionale di Fair Isaac Corporation (FICO) di circa 800 è vantaggioso, avere un punteggio di credito superiore a 620 è considerato favorevole. Se la tua tendenza è al ribasso, considera di dedicare un po' di tempo al mantenimento del punteggio di credito. Puoi migliorare il tuo punteggio di credito costruendo una nuova linea di credito, pagando le bollette in tempo, rimanendo ben al di sotto del limite di credito e monitorandolo regolarmente.

Oltre ai tuoi punteggi di credito personali e aziendali, i finanziatori si affidano anche a un punteggio noto come punteggio Small Business Scoring Service (SBSS) . La formula esatta utilizzata per calcolare il punteggio SBSS rimane segreta.

Incorpora la storia creditizia personale e aziendale, l'esperienza nel settore, le attività, le passività, i dati finanziari, le entrate e il flusso di cassa. Analizzando questi aspetti, i finanziatori possono valutare la salute finanziaria complessiva della tua azienda e il rischio potenziale, il che li aiuta a prendere decisioni di prestito informate.

La durata di costituzione di una società gioca un ruolo significativo nelle sue possibilità di approvazione del prestito. Ad esempio, le aziende con un track record di almeno quattro anni tendono ad avere maggiori possibilità di ricevere un prestito SBA. Inoltre, molti istituti di credito considerano le società operative da due anni o più come più idonee a garantire un prestito.

Questa considerazione del tempo di costituzione è essenziale perché fornisce agli istituti di credito una chiara cronologia delle prestazioni finanziarie, delle entrate e delle abitudini di prestito dell'azienda. Aiuta a creare fiducia e confidenza con i finanziatori per quanto riguarda la capacità del mutuatario di gestire con successo i futuri obblighi finanziari.

Trova un prestatore

Due tipi di istituti di credito gestiscono i prestiti SBA:

- Prestatore standard SBA. Questi istituti di credito devono presentare le transazioni per la revisione e ricevere un'autorizzazione SBA al momento dell'approvazione per ogni prestito. Il processo di approvazione può richiedere più tempo.

- Prestatore preferito SBA. Questi istituti di credito sono più qualificati del prestatore standard perché l'SBA controlla solo la determinazione dell'idoneità del prestatore per il mutuatario, non la sua sottoscrizione. Il processo di approvazione del prestito è molto più breve dell'operazione di un prestatore standard.

Domande da porre al tuo potenziale finanziatore:

- Quanti prestiti SBA concedi?

- Quanto spesso finanziate prestiti SBA?

- Quanto è esperto il tuo personale nel processo di prestito SBA?

- Qual è la gamma tipica dei prestiti che fai?

È importante notare che mentre le banche devono seguire le linee guida SBA, possono utilizzare i propri criteri di sottoscrizione per valutare le richieste di prestito. Se stai facendo domanda tramite una banca tradizionale, lavorare con uno con una comprovata esperienza nell'elaborazione di prestiti SBA è vantaggioso. In generale, una banca con più anni di esperienza SBA sarà meglio attrezzata per guidarti e valutare le tue possibilità di approvazione.

Mancia: La SBA offre un comodo strumento Lender Match per trovare un prestatore adatto che abbina i mutuatari con i prestatori entro due giorni.

Raccogli i tuoi documenti

Le richieste di prestito SBA variano in base al tipo di prestito. Tuttavia, a seconda del tipo di prestito richiesto, il tuo prestatore dovrebbe essere in grado di aiutarti a preparare i documenti.

Ecco alcuni dei documenti di cui avrai bisogno:

- Modulo di informazioni sul mutuatario di SBA.

- Dichiarazione della storia personale (inclusa la storia criminale, se presente)

- Dichiarazione finanziaria personale (compresi beni, debiti e reddito) o modulo SBA 413.

- Rendiconto finanziario aziendale (compreso un conto economico e un bilancio previsionale)

- Tre anni di dichiarazioni dei redditi personali.

- Tre anni di dichiarazione dei redditi delle imprese.

- Licenza commerciale o certificato di attività commerciale.

- Record di precedenti richieste di prestito.

- L'imprenditore riprende.

- Contratto di locazione se applicabile.

- Previsioni di flusso di cassa a un anno.

Invia la domanda e sii paziente

C'è un motivo per cui così tanti proprietari di piccole imprese chiedono prestiti SBA; un sacco di vantaggi andranno a vantaggio della tua azienda immediatamente e nel lungo periodo. Il compromesso è che spesso è un processo lento che richiede molto lavoro di gambe durante l'applicazione. Se hai bisogno di accedere rapidamente ai fondi, ti consigliamo di esaminare altre opzioni.

Fonte: Consulente Forbes

Il tempo necessario per ottenere l'approvazione per un prestito SBA dipenderà dal prestatore scelto. Con una banca, l'intero processo, dall'approvazione del finanziamento, può richiedere da 30 giorni a qualche mese.

Se hai poco tempo, potresti optare per il prestito SBA Express, che mira a rispondere alle richieste di prestito entro 36 ore. L'importo massimo per questo tipo di finanziamento è di $ 500.000 e l'importo massimo garantito da SBA è del 50%.

Vantaggi dei prestiti SBA

I prestiti SBA sono garantiti dal governo (US Small Business Administration), il che significa che forniscono alcuni vantaggi che non si trovano tipicamente nei prestiti bancari tradizionali:

- Ammissibilità più ampia. I prestiti SBA offrono a un insieme più completo di imprese l'opportunità di ottenere finanziamenti. Sebbene sia preferibile un buon credito, anche le società con una storia creditizia limitata possono essere prese in considerazione grazie alle garanzie fornite dal governo, riducendo il rischio per i creditori.

- Termini di rimborso estesi. I prestiti SBA prevedono periodi di rimborso più lunghi, con conseguenti pagamenti mensili più gestibili che alleviano la tensione sul flusso di cassa per i proprietari di piccole imprese.

- Tassi di interesse limitati. La SBA stabilisce limiti massimi di tasso di interesse, garantendo che i prestiti SBA rimangano accessibili e competitivi per gli imprenditori in erba.

- Importi flessibili del prestito. I prestiti SBA si rivolgono ad aziende di diverse dimensioni ed esigenze di finanziamento, offrendo importi di prestito che vanno da somme piccole a somme più consistenti in base al programma e alle esigenze individuali.

Svantaggi dei prestiti SBA

I prestiti SBA possono essere un'utile fonte di finanziamento per le piccole imprese, ma presentano anche sfide specifiche:

- Obbligo di garanzia. I finanziatori SBA possono richiedere ai mutuatari di fornire garanzie collaterali a garanzia del prestito, anche con la garanzia SBA. Ciò potrebbe richiedere ai mutuatari di mettere a rischio i propri beni, il che potrebbe essere l'ideale solo per alcuni.

- Responsabilità personale per inadempienze. Se l'azienda non può rimborsare il prestito, il mutuatario è legalmente responsabile del debito. L'istituto di credito può sequestrare qualsiasi garanzia prestata in caso di inadempienza e i saldi in essere possono essere deferiti al Dipartimento del Tesoro degli Stati Uniti per la riscossione, portando potenzialmente a ulteriori complicazioni finanziarie.

- Processo di approvazione lento. Le domande di prestito SBA possono richiedere tempo, a volte si estendono oltre i due mesi. Questo periodo di attesa potrebbe non essere adatto a coloro che cercano opzioni di finanziamento immediato.

- Tariffe e condizioni meno competitive rispetto alle banche. Sebbene i prestiti SBA offrano vantaggi come costi inferiori rispetto a specifici istituti di credito online, solo a volte possono fornire i tassi di interesse e le condizioni più competitivi rispetto alle banche consolidate.

Non lasciare che gli ostacoli finanziari ti impediscano di realizzare i tuoi sogni

L'SBA dovrebbe essere una delle tue migliori scelte per un prestito. E sì, i prestiti SBA sono difficili da ottenere e ci vuole un sacco di lavoro per ottenerli. Ma il loro basso costo lo rende uno sforzo utile. E fortunatamente, con questi suggerimenti, aumenterai le tue possibilità di ottenere l'approvazione.

Scopri di più su come il fintech sta rivoluzionando il settore finanziario, principalmente nei settori dei pagamenti, dei prestiti, della gestione patrimoniale, della pianificazione finanziaria e delle assicurazioni.

Questo articolo è stato originariamente pubblicato nel 2019. È stato aggiornato con nuove informazioni ed esempi.