Modello di modellazione finanziaria nel processo decisionale basato sui dati

Pubblicato: 2023-08-16Navigare nei tortuosi fiumi del mondo degli affari è come conquistare le impetuose rapide del rafting. Mentre le correnti impetuose possono apparire selvagge e imprevedibili a distanza, l'utilizzo dell'attrezzatura e delle tecniche giuste consente di sfruttare il flusso e dirigersi verso la destinazione desiderata. Per i leader aziendali che tracciano strategie di crescita, il modello di modellazione finanziaria è la robusta zattera che impedisce di essere sballottato in modo casuale e fonda le decisioni strategiche su intuizioni basate sui dati.

Come l'assemblaggio del telaio di una zattera, la costruzione di un modello finanziario richiede una costruzione meticolosa, integrando i tubi delle proiezioni dei ricavi ei remi delle ipotesi di costo in una struttura coesiva.

Questo costituisce il solido telaio su cui verrà costruita l'esplorazione aziendale. Una volta stabilite le fondamenta di base, entrano in gioco gli elementi qualitativi: le priorità strategiche e le analisi di mercato che forniscono un flusso direzionale.

La modellazione di qualità riunisce arte e scienza, esperienza e competenza, per modellare i contorni della zattera. Le correnti e le rapide che le aziende devono affrontare sono simulate attraverso una meticolosa pianificazione degli scenari e un'analisi della sensibilità. Lo stress test delle gabbie delle ipotesi sottostanti innesca il modello per la turbolenza futura.

Eppure anche le migliori zattere d'acqua bianca si dibattono senza il potere dello slancio: il remare delle pagaie spinge il movimento in avanti. Per le aziende, i modelli forniscono questa forza catalizzatrice per accelerare la modellazione. I modelli sono i paddle predefiniti pronti a sintetizzare i dati in informazioni fruibili con velocità. Forniscono la potenza per coprire rapidamente la distanza di modellazione.

Come i binari guida sulle rive dei fiumi, i modelli incanalano gli sforzi di modellazione verso le migliori pratiche attraverso la loro struttura preconfigurata. La loro affidabilità è stata forgiata da un uso estensivo in tutti i terreni aziendali. Sfruttando i modelli, è possibile creare modelli di costruzione con elevata efficienza e coerenza.

L'essenza del modello di modellazione finanziaria

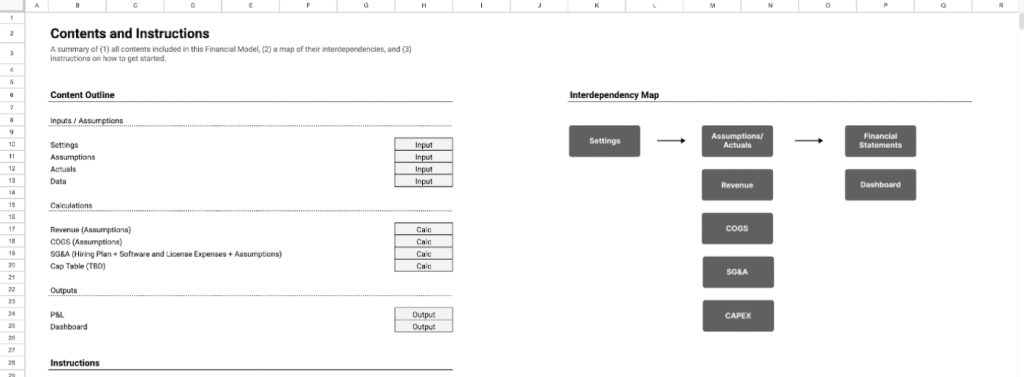

Fondamentalmente, il modello di modellazione finanziaria è una combinazione di metriche contabili, finanziarie e aziendali con l'obiettivo di proiettare le prestazioni future di un'azienda. I modelli consentono alle aziende di pianificare accuratamente gli anni a venire sulla base di dati storici e ipotesi sulle tendenze del settore, i fattori economici e la strategia interna.

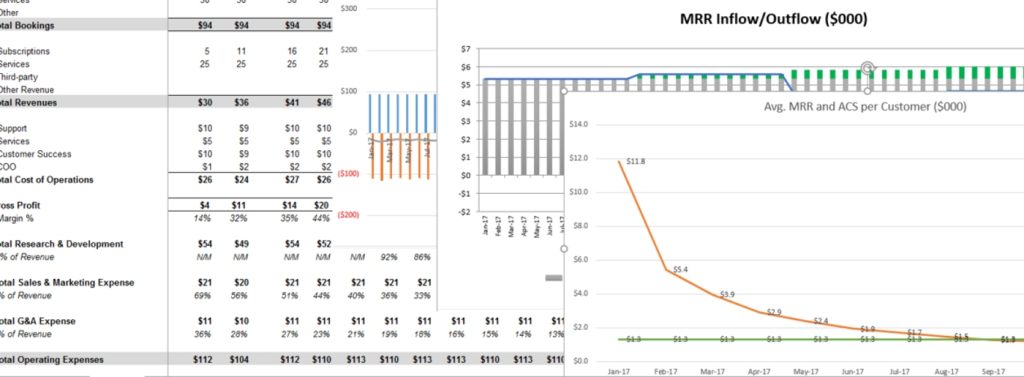

Gli analisti e i dirigenti finanziari si affidano a modelli per attività come la valutazione delle aziende, l'analisi dei rendiconti finanziari, la pianificazione dei budget, la stima della crescita e la determinazione dell'allocazione delle risorse. Una solida leadership arma la leadership con l'acume per effettuare chiamate strategiche che espandono la quota di mercato e aumentano la redditività.

- Test e convalida : una volta costruito, il modello deve essere testato controllando le formule, verificando gli output, le ipotesi di stress test e assicurando che gli output siano allineati con le proiezioni del management.I modelli dovrebbero essere convalidati per renderli strumenti di previsione affidabili.

- Previsioni e analisi dello scenario : con un modello convalidato, è possibile generare previsioni e analizzare diversi scenari per capire come cambieranno gli output dati diversi input e ipotesi.L'analisi di sensibilità aiuta a capire quali variabili hanno l'impatto maggiore.

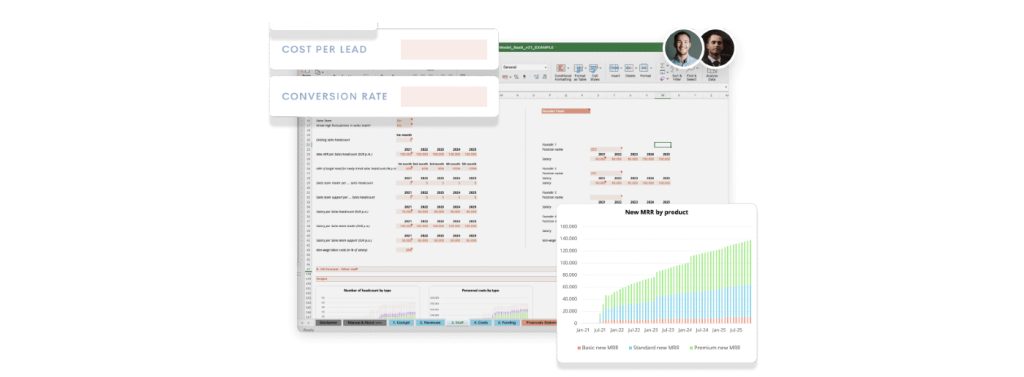

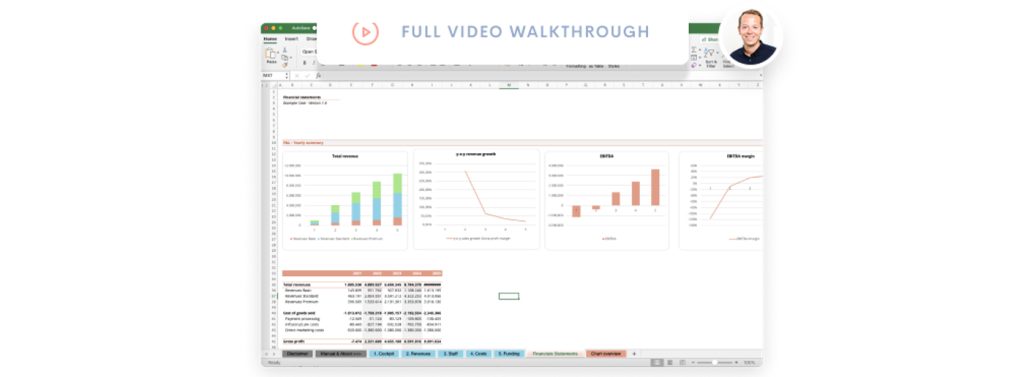

- Comunicare chiaramente gli approfondimenti : mentre il modello viene eseguito in background, la chiave è generare approfondimenti e presentare le previsioni in modo chiaro alle parti interessate utilizzando riepiloghi, grafici, grafici, ecc. Le raccomandazioni dovrebbero essere formulate anche sulla base degli output del modello.

L'esperienza nei modelli di modellazione finanziaria coinvolge sia l'arte che la scienza. Il processo richiede la combinazione di rigore quantitativo con senso degli affari e visione strategica per trasformare i dati in intuizioni fondamentali che potenziano e accelerano il processo decisionale basato sui dati.

I migliori modelli bilanciano la complessità con la flessibilità per fornire una prospettiva a 360 gradi sulle prestazioni previste di un'azienda.

Il potere dei modelli nell'ottimizzazione della modellazione

Sebbene i modelli forniscano una previsione inestimabile, crearli da zero può essere un processo arduo. È qui che entra in gioco il modello di modellazione finanziaria, che si rivela prezioso standardizzando e velocizzando la modellazione.

Strumenti come Microsoft Excel offrono flessibilità per adattare i modelli alle diverse esigenze aziendali. Gli analisti possono sfruttare i modelli di base per proiezioni dirette mentre utilizzano quelli più avanzati per flussi di cassa scontati, acquisizioni con leva finanziaria, analisi di sensibilità e fusioni e acquisizioni.

Anziché strutturare i modelli da zero, i modelli forniscono un'impalcatura che concentra gli sforzi sull'inserimento di ipotesi rilevanti e dati storici. I modelli migliorano l'efficienza, garantiscono la coerenza e consentono un'analisi rapida dello scenario regolando le variabili. Il loro vero potere sta nel facilitare la rapida costruzione di modelli personalizzati su misura per ogni azienda.

Principali vantaggi dell'utilizzo dei modelli per la modellazione

- Investimento di tempo ridotto : i modelli riducono significativamente il tempo impiegato per strutturare modelli, progettare layout e integrare formule.Gli analisti possono allocare il tempo libero per concentrarsi sull'analisi dell'azienda e sulla modellazione delle specifiche aziendali.

- Coerenza migliorata: i modelli creati da modelli standardizzati promuovono la coerenza tra le analisi per la stessa azienda o società comparabili.Ciò migliora l'affidabilità durante la sintesi degli output del modello.

- Modellazione collaborativa avanzata : con gli analisti che utilizzano gli stessi modelli, la modellazione diventa più collaborativa e coordinata.Ipotesi e risultati possono essere facilmente monitorati.

- Riduzione degli errori: i modelli testati in modo affidabile riducono al minimo il rischio di errori di formula che potrebbero compromettere l'integrità del modello e l'accuratezza dell'output. I modelli incorporano i controlli degli errori.

- Appeal visivo e facile comprensione : i modelli rendono i modelli visivamente più puliti, ben strutturati e più facili da comprendere per le parti interessate.Il formato evidenzia i risultati chiave.

- Pianificazione rapida degli scenari: la struttura standardizzata consente un rapido sviluppo di diversi scenari previsionali basati su ipotesi e input variabili.

I modelli finanziari come motori decisionali

Sebbene i modelli costituiscano in modo efficiente le fondamenta dei modelli, i modelli stessi guidano le decisioni aziendali critiche. La leadership sfrutta il modello di modellazione finanziaria in funzioni come:

- Pianificazione strategica : i modelli guidano le decisioni in merito alla raccolta di capitali, al budget, all'identificazione della crescita, all'allocazione delle risorse e alle previsioni.Forniscono una direzione basata sui dati per la strategia aziendale.

- Valutazioni e confronti : i modelli sono fondamentali per valutare le unità aziendali, stimare i costi di acquisizione e confrontare le prestazioni all'interno dei settori.Ciò facilita decisioni di investimento redditizie.

Inoltre, i modelli consentono solide analisi di valutazione e benchmarking competitivo per facilitare affari redditizi e miglioramento delle prestazioni. I modelli aiutano a valutare le opportunità di acquisizione prevedendo flussi di cassa, sinergie e multipli di valutazione. Ciò fornisce una stima analitica di quale potrebbe essere un prezzo di acquisizione equo sulla base del potenziale di guadagno quantificato.

I modelli di business unit interni consentono confronti e benchmark delle prestazioni normalizzando i dati e misurandoli rispetto a metriche chiave come il ROIC. Questo identifica quali unità stanno generando i rendimenti più elevati sul capitale investito.

È inoltre possibile condurre un benchmarking competitivo del settore, confrontando i margini di profitto, i tassi di crescita e altri KPI per individuare specifiche lacune di prestazioni e opportunità rispetto ai colleghi. Le intuizioni quantitative derivate da modelli comparativi ben costruiti informano quindi migliori decisioni di investimento e strategie di crescita.

Secondo il Corporate Finance Institute, settori come l'investment banking, la ricerca azionaria, la gestione patrimoniale, la contabilità aziendale e il private equity fanno molto affidamento sul modello di modellazione finanziaria per dare forma alle decisioni e identificare opportunità di crescita ottimali.

Modelli in azione: proiezione della crescita delle vendite

Il vero merito dei modelli risiede nello sviluppo di modelli personalizzati che affrontano sfide aziendali specifiche. Esploriamo un esempio comune: modellare la crescita delle vendite.

La leadership può sfruttare i dati storici di vendita, le tendenze dei prezzi e le ipotesi relative alle condizioni di mercato per proiettare la crescita. Un modello può incorporare driver come:

- Costi di acquisizione clienti : spese passate e future stimate per campagne di marketing, promozioni e team di vendita per acquisire nuovi clienti.

- Customer lifetime value : quante entrate genera un cliente medio nel corso della sua vita?

- Tasso di abbandono : la porzione di clienti che terminano i rapporti con l'azienda ogni mese.

- Prezzo di vendita : cronologia dei prezzi e future variazioni di prezzo in base ai concorrenti e alle condizioni di mercato.

- Dimensione del mercato : il mercato totale indirizzabile e l'espansione prevista.

Esempio di creazione di un modello di previsione delle vendite

Esaminiamo un esempio di come un analista creerebbe un modello di previsione delle vendite per un rivenditore in espansione.

Innanzitutto, l'analista raccoglie almeno 5 anni di dati storici sulle vendite dai bilanci, separati per canale di distribuzione: negozi online e fisici. Questo rivela trend di crescita e stagionalità. Le vendite online potrebbero crescere del 20% all'anno mentre i negozi fisici crescono del 3% poiché l'e-commerce cannibalizza il traffico fisico.

Successivamente, vengono compilate le proiezioni di crescita delle vendite del settore esterno. Si prevede che la vendita al dettaglio online crescerà del 15% all'anno, mentre la vendita al dettaglio fisica diminuirà del 2% all'anno a causa delle chiusure. L'analista ricerca anche le dimensioni del mercato, i concorrenti e i dati sulle quote di mercato.

L'analista fa quindi ipotesi chiave legate alla strategia di crescita:

- Nuove aperture di negozi per anno, accelerando gli investimenti nel canale online

- Obiettivi di espansione della categoria di prodotti

- Spesa di marketing pianificata e ROI previsto

- Impatto dell'implementazione del programma fedeltà sulla fidelizzazione

- Guadagni di quota di mercato attesi dall'espansione della consapevolezza del marchio

Con il framework costruito, le vendite vengono proiettate dal canale di distribuzione. Le vendite online crescono grazie all'acquisizione di nuovi clienti, alla crescita del mercato e all'accelerazione degli investimenti. I negozi fisici incorporano aperture, chiusure, tendenze del traffico pedonale ed espansione di categoria.

Il modello esegue l'analisi di sensibilità attorno alle ipotesi che comportano un rischio. Se la produttività del nuovo punto vendita è al di sotto delle aspettative, il modello prevede vendite inferiori a causa della riduzione dell'implementazione del punto vendita. Un budget di marketing più ampio genera più vendite dall'acquisizione dei clienti.

Gli scenari aiutano a pianificare i venti contrari. Uno scenario di recessione incorpora una minore crescita del settore, piani di marketing ritardati e calo del traffico. Il modello quantifica il rischio di vendita per la pianificazione di emergenza.

In corso, l'analista perfeziona il modello con nuovi dati. La produttività effettiva del nuovo negozio informa il ritmo di apertura del negozio. Il mix di vendite di categoria si evolve man mano che la strategia cambia. L'analista controlla anche le formule, le convalida rispetto ad altri dati e si allinea strettamente con la direzione per mantenere il modello pertinente.

Modello di vendita

Con un accurato modello di vendita in mano, il rivenditore è attrezzato per:

- Stabilisci obiettivi di crescita realistici e piani di incentivi per il team di vendita

- Semplifica la definizione del budget per le risorse umane, l'inventario e le operazioni in base alle previsioni di vendita

- Identificare i fattori di rischio che influenzano le vendite, pianificare gli imprevisti

- Determinare l'allocazione ottimale delle risorse per le iniziative di crescita

- Rivedi continuamente la strategia in base al feedback del modello

In sintesi, il modello di vendita integra dati storici, proiezioni esterne e ipotesi interne in previsioni di vendita attuabili. Consente la pianificazione basata sui dati in tutta l'azienda per perseguire la crescita sulla base di risultati modellati. L'analista dà vita alla proiezione delle vendite sottolineando la pertinenza, l'accuratezza e l'applicazione pratica.

Con la potenza del modello di modellazione finanziaria, le previsioni di vendita passano da congetture a un processo quantitativo con un immenso valore strategico. I modelli consentono alle aziende di guardare al futuro con maggiore chiarezza e pianificare in modo proattivo per accelerare la crescita.

I modelli avviano il processo di modellazione in modo che gli analisti passino il tempo a scoprire intuizioni piuttosto che a creare strutture. Con un costante miglioramento e un diligente rigore analitico, i modelli di proiezione delle vendite diventano fari affidabili che guidano la crescita aziendale.

La necessità di una convalida ermetica

Sebbene la costruzione di solidi modelli finanziari sia fondamentale, altrettanto vitale è convalidare in modo completo i modelli per garantire l'assoluta affidabilità. Una convalida rigorosa trasforma i modelli da congetture speculative in una guida strategica affidabile.

Una validazione approfondita valuta quattro aspetti chiave

- Integrità della formula : ogni formula viene controllata per confermare la logica e la sequenza corrette.Errori comuni come riferimenti di cella errati vengono eliminati. L'obiettivo è un flusso matematico impeccabile.

- Precisione dell'output : più controlli a campione confermano se gli output corrispondono ai dati storici e alle aspettative di gestione.Gli analisti verificano l'allineamento con i rendiconti finanziari effettivi e i KPI. Gli output che si discostano materialmente richiedono un'indagine.

- Validità dell'ipotesi : le ipotesi chiave come i tassi di crescita, le proiezioni di spesa e l'analisi del rapporto sono dimostrate rispetto a dati di ricerca e benchmark.Assunzioni eccessivamente ottimistiche o pessimistiche distorcono le proiezioni e vengono affinate.

- Rilevanza del modello : la struttura del modello viene continuamente verificata per garantire la pertinenza alle metriche e alle priorità aziendali in evoluzione.I modelli obsoleti non riescono a fornire informazioni significative.

Una convalida completa applica varie tecniche

- Analisi di sensibilità : le ipotesi vengono sottoposte a stress test per comprendere la variabilità dell'output.Quali leve influenzano maggiormente gli output quando vengono flesse?

- Modellazione dello scenario : diverse versioni del modello vengono create in base agli scenari migliori/peggiori/più probabili.Ciò fornisce uno spettro di potenziali risultati.

- Peer review: colleghi analisti ispezionano il modello per errori, logica obsoleta e suggerimenti per migliorare.Una nuova prospettiva identifica i punti ciechi.

- Allineamento della gestione : i dirigenti valutano se le proiezioni si allineano con gli obiettivi interni e i controlli strategici della realtà.Questa prospettiva è preziosa.

- Analisi della varianza : i risultati aziendali effettivi vengono inseriti nel modello per quantificare le deviazioni dalle proiezioni.I driver delle prestazioni vengono rivalutati.

- Risultati del dashboard : le metriche e le tendenze chiave vengono presentate visivamente per evidenziare rapidamente i problemi di convalida.I dashboard fungono da guardiani del modello.

In molti casi, i modelli rivelano i propri limiti durante il processo di validazione. La ricostruzione degli aspetti del modello diventa un processo iterativo fino a quando i risultati non resistono a un controllo rigoroso.

Il processo di convalida culmina in un audit completo. Tutti i componenti vengono ricontrollati prima che il modello diventi uno strumento strategico affidabile. Le convalide continue mantengono il modello ottimizzato.

Il ruolo indispensabile di modelli e modelli

Fondamentalmente, i modelli di modellazione finanziaria consentono di strutturare analisi complesse con coerenza, adattarle a qualsiasi contesto aziendale e testarne l'affidabilità. I modelli successivamente costruiti forniscono informazioni basate sui dati che modellano le decisioni fondamentali per la crescita e la redditività.

Mentre la modellazione richiede presupposti soggettivi, i modelli introducono uniformità. Il modello di modellazione finanziaria radicato nei dati storici fornisce alla leadership una sfera di cristallo per scrutare il futuro. Piuttosto che operare esclusivamente sull'intuizione, i modelli iniettano dati e analisi nella strategia.

Nell'attuale contesto economico incerto, l'analisi basata sui dati è la chiave per superare le interruzioni. Combinando modelli e modellazione, la leadership può orientare le fortune della propria azienda sulla base dell'intelligenza piuttosto che del caso. Mentre il futuro rimane imprevedibile, i dati consentono ai leader di affrontarlo frontalmente con fiducia.

Importanza dei modelli di modellazione finanziaria nel processo decisionale basato sui dati

Sebbene la creazione di modelli da zero consenta la personalizzazione totale, richiede anche molto tempo e duplica lo sforzo. Modelli attentamente progettati che incorporano le migliori pratiche consentono agli analisti finanziari di dedicare più tempo alla raccolta di input, alla verifica di ipotesi e alla modellazione di scenari. Con modelli specifici del settore che coprono modelli di base come analisi DCF, modelli LBO, modelli di fusioni e altro ancora, gli analisti possono costruire rapidamente modelli su misura per ogni business case.

La standardizzazione, la flessibilità e i modelli di guida di esempio forniscono accelera il processo di modellazione riducendo gli errori. Dotata di modelli robusti e adattabili, la leadership può prendere decisioni strategiche e finanziarie chiave supportate da rigorose analisi quantitative piuttosto che dal solo istinto.

In un panorama aziendale complesso basato sui dati, l'utilizzo dei modelli offre alle organizzazioni un vantaggio competitivo fondamentale nello sfruttare il modello di modellazione finanziaria per un processo decisionale di impatto.