Modèle de modélisation financière dans la prise de décision basée sur les données

Publié: 2023-08-16Naviguer sur les rivières sinueuses du monde des affaires s'apparente à conquérir les rapides déchaînés du rafting. Alors que les courants de montée peuvent sembler sauvages et imprévisibles à distance, l'utilisation du bon équipement et des bonnes techniques permet d'exploiter le flux et de se diriger vers la destination souhaitée. Pour les chefs d'entreprise qui élaborent des stratégies de croissance, le modèle de modélisation financière est le radeau solide qui empêche d'être jeté au hasard et fonde les décisions stratégiques sur des informations basées sur les données.

Tout comme l'assemblage du cadre d'un radeau, la construction d'un modèle financier nécessite une construction méticuleuse - intégrant les tubes de projections de revenus et les rames d'hypothèses de coûts dans une structure cohérente.

Cela forme le châssis solide sur lequel l'exploration commerciale sera construite. Une fois la fondation de base établie, les éléments qualitatifs entrent dans le cadre - les priorités stratégiques et les analyses de marché qui fournissent un flux directionnel.

Un modelage de qualité allie art et science, expérience et savoir-faire, pour façonner les contours du radeau. Les courants et les rapides auxquels les entreprises sont confrontées sont simulés grâce à une planification méticuleuse de scénarios et à une analyse de sensibilité. Les tests de résistance des cages d'hypothèses sous-jacentes amorcent le modèle pour les turbulences à venir.

Pourtant, même les meilleurs radeaux d'eau vive pataugent sans la puissance de l'élan - l'aviron des pagaies propulsant le mouvement vers l'avant. Pour les entreprises, les modèles fournissent cette force de catalyseur pour accélérer la modélisation. Les modèles sont des palettes prédéfinies prêtes à synthétiser rapidement les données en informations exploitables. Ils fournissent le pouvoir de couvrir rapidement la distance de modélisation.

Comme les rails de guidage sur les berges des rivières, les modèles canalisent les efforts de modélisation vers les meilleures pratiques grâce à leur structure préconfigurée. Leur fiabilité a été forgée par une utilisation intensive sur le terrain des affaires. L'utilisation de modèles permet d'obtenir des modèles de construction avec une efficacité et une cohérence élevées.

L'essence du modèle de modélisation financière

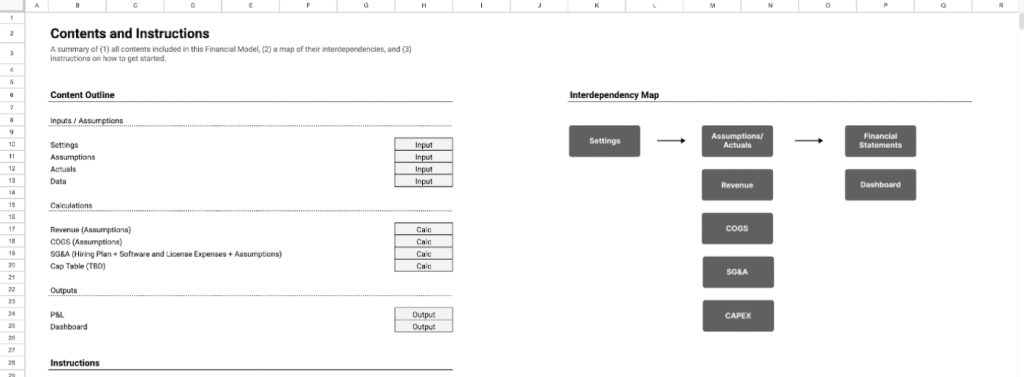

À la base, le modèle de modélisation financière est un mélange de mesures comptables, financières et commerciales dans le but de projeter les performances futures d'une entreprise. Les modèles permettent aux entreprises de planifier minutieusement pour les années à venir sur la base de données historiques et d'hypothèses sur les tendances du secteur, les facteurs économiques et la stratégie interne.

Les analystes financiers et les cadres s'appuient sur des modèles pour des tâches telles que l'évaluation des entreprises, l'analyse des états financiers, la planification des budgets, l'estimation de la croissance et la détermination de l'allocation des ressources. Une modélisation robuste arme le leadership avec la perspicacité nécessaire pour effectuer des appels stratégiques qui élargissent la part de marché et augmentent la rentabilité.

- Test et validation : une fois construit, le modèle doit être testé en vérifiant les formules, en vérifiant les sorties, en testant les hypothèses sous contrainte et en s'assurant que les sorties sont alignées sur les projections de la direction.Les modèles doivent être validés pour en faire des outils de prévision fiables.

- Prévision et analyse de scénarios : avec un modèle validé, des prévisions peuvent être générées et différents scénarios peuvent être analysés pour comprendre comment les sorties changeraient en fonction de différentes entrées et hypothèses.L'analyse de sensibilité aide à comprendre quelles variables ont le plus grand impact.

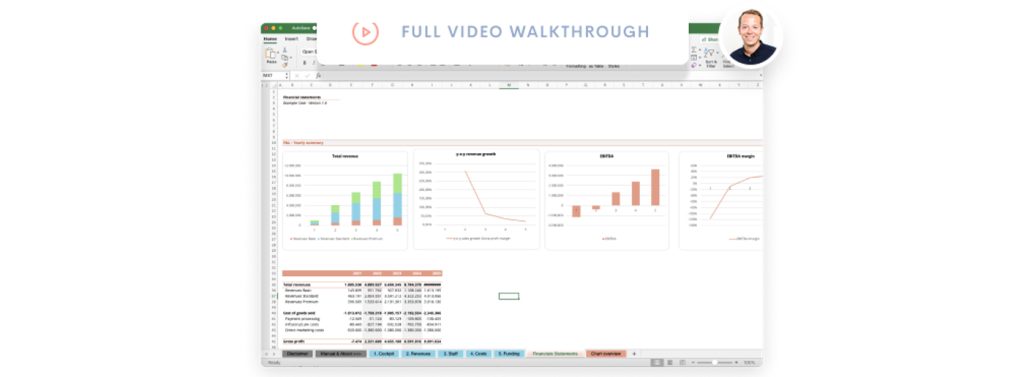

- Communiquer clairement les informations : pendant que le modèle s'exécute en arrière-plan, la clé consiste à générer des informations et à présenter des prévisions de manière claire aux parties prenantes à l'aide de résumés, de tableaux, de graphiques, etc. Des recommandations doivent également être faites sur la base des sorties du modèle.

L'expertise des modèles de modélisation financière implique à la fois l'art et la science. Le processus nécessite de combiner la rigueur quantitative avec le sens des affaires et la vision stratégique pour transformer les données en informations essentielles qui renforcent et accélèrent la prise de décision basée sur les données.

Les meilleurs modèles équilibrent complexité et flexibilité pour fournir une perspective à 360 degrés sur les performances projetées d'une entreprise.

La puissance des modèles dans la rationalisation de la modélisation

Alors que les modèles fournissent des prévisions inestimables, les construire à partir de zéro peut être un processus ardu. C'est là que le modèle de modélisation financière entre en jeu et s'avère inestimable en normalisant et en accélérant la modélisation.

Des outils tels que Microsoft Excel offrent la flexibilité d'adapter les modèles aux divers besoins de l'entreprise. Les analystes peuvent tirer parti des modèles de base pour des projections simples tout en utilisant des modèles plus avancés pour les flux de trésorerie actualisés, les rachats par emprunt, l'analyse de sensibilité et les fusions et acquisitions.

Plutôt que de structurer les modèles à partir de zéro, les modèles fournissent un échafaudage qui concentre les efforts sur la saisie d'hypothèses pertinentes et de données historiques. Les modèles améliorent l'efficacité, garantissent la cohérence et permettent une analyse rapide des scénarios en ajustant les variables. Leur véritable force réside dans le fait de faciliter la construction rapide de modèles personnalisés adaptés à chaque entreprise.

Principaux avantages de l'utilisation de modèles pour la modélisation

- Réduction de l'investissement en temps : les modèles réduisent considérablement le temps passé à structurer les modèles, à concevoir des mises en page et à intégrer des formules.Les analystes peuvent allouer du temps libre pour se concentrer sur l'analyse de l'entreprise et la modélisation des spécificités de l'entreprise.

- Cohérence améliorée : les modèles construits à partir de modèles standardisés favorisent la cohérence entre les analyses pour la même entreprise ou des comparables.Cela améliore la fiabilité lors de la synthèse des sorties du modèle.

- Modélisation collaborative améliorée : les analystes utilisant les mêmes modèles, la modélisation devient plus collaborative et coordonnée.Les hypothèses et les résultats peuvent être facilement suivis.

- Réduction des erreurs : les modèles testés par Rely minimisent le risque d'erreurs de formule qui pourraient compromettre l'intégrité du modèle et la précision de la sortie. Les modèles intègrent des contrôles d'erreur.

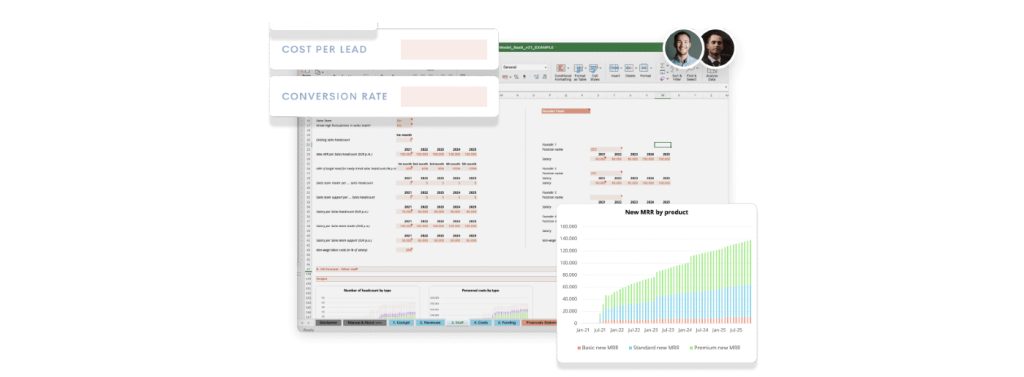

- Attrait visuel et compréhension facile : les modèles rendent les modèles visuellement plus propres, bien structurés et plus faciles à comprendre pour les parties prenantes.Le format met en évidence les résultats clés.

- Planification rapide de scénarios : La structure standardisée permet un développement rapide de différents scénarios de prévision basés sur des hypothèses et des entrées variables.

Les modèles financiers comme moteurs de prise de décision

Alors que les modèles constituent efficacement la base des modèles, les modèles eux-mêmes orientent les décisions commerciales critiques. Le leadership exploite le modèle de modélisation financière dans des fonctions telles que :

- Planification stratégique : les modèles guident les décisions concernant la mobilisation de capitaux, la budgétisation, l'identification de la croissance, l'allocation des ressources et les prévisions.Ils fournissent une orientation basée sur les données pour la stratégie commerciale.

- Évaluations et comparaisons : les modèles sont essentiels pour évaluer les unités commerciales, estimer les coûts d'acquisition et comparer les performances au sein des industries.Cela facilite les décisions d'investissement lucratives.

De plus, les modèles permettent une analyse d'évaluation robuste et une analyse comparative concurrentielle pour faciliter les transactions lucratives et l'amélioration des performances. Les modèles aident à évaluer les opportunités d'acquisition en prévoyant les flux de trésorerie, les synergies et les multiples de valorisation. Cela fournit une estimation analytique de ce que pourrait être un juste prix d'acquisition sur la base d'un potentiel de bénéfices quantifié.

Les modèles d'unités commerciales internes permettent des comparaisons de performances et des références en normalisant les données et en mesurant par rapport à des mesures clés telles que le retour sur investissement. Cela permet d'identifier les unités qui génèrent les rendements les plus élevés sur le capital investi.

Une analyse comparative concurrentielle de l'industrie peut également être effectuée, en comparant les marges bénéficiaires, les taux de croissance et d'autres indicateurs de performance clés pour identifier les écarts de performance et les opportunités spécifiques par rapport aux pairs. Les informations quantitatives dérivées de modèles comparatifs bien construits éclairent ainsi de meilleures décisions d'investissement et stratégies de croissance.

Selon le Corporate Finance Institute, des secteurs tels que la banque d'investissement, la recherche sur les actions, la gestion d'actifs, la comptabilité d'entreprise et le capital-investissement s'appuient fortement sur le modèle de modélisation financière pour façonner les décisions et identifier les opportunités de croissance optimales.

Modèles en action : projection de la croissance des ventes

Le véritable mérite des modèles réside dans le développement de modèles personnalisés qui s'attaquent à des défis commerciaux spécifiques. Explorons un exemple courant - la modélisation de la croissance des ventes.

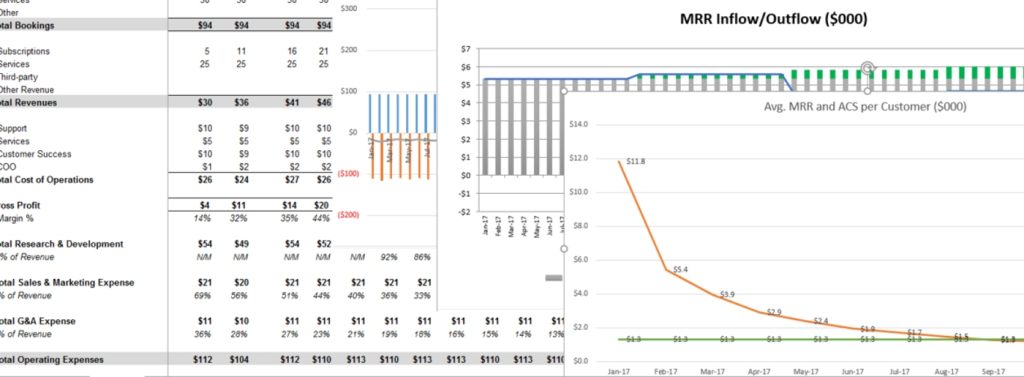

La direction peut tirer parti des données historiques sur les ventes, des tendances des prix et des hypothèses sur les conditions du marché pour projeter la croissance. Un modèle peut incorporer des pilotes tels que :

- Coûts d'acquisition de clients : dépenses passées et futures estimées pour les campagnes marketing, les promotions et les équipes de vente pour acquérir de nouveaux clients.

- Valeur vie client : Combien de revenus un client moyen génère-t-il au cours de sa vie ?

- Taux de résiliation : La proportion de clients qui mettent fin à leurs relations avec l'entreprise chaque mois.

- Prix de vente : Historique des prix et changements de prix futurs en fonction des concurrents et des conditions du marché.

- Taille du marché : Le marché adressable total et l'expansion prévue.

Exemple de création d'un modèle de prévision des ventes

Passons en revue un exemple de la façon dont un analyste créerait un modèle de prévision des ventes pour un détaillant en expansion.

Tout d'abord, l'analyste rassemble au moins 5 ans de données historiques sur les ventes à partir des états financiers, en les séparant par canal de distribution - magasins en ligne et magasins physiques. Cela révèle les tendances de croissance et la saisonnalité. Les ventes en ligne peuvent augmenter de 20 % par an, tandis que les magasins physiques augmentent de 3 %, car le commerce électronique cannibalise le trafic physique.

Ensuite, les projections de croissance des ventes externes de l'industrie sont compilées. Le commerce de détail en ligne devrait croître de 15 % par an, tandis que le commerce de détail physique diminuera de 2 % par an en raison des fermetures. L'analyste étudie également la taille du marché, les concurrents et les données sur les parts de marché.

L'analyste formule ensuite des hypothèses clés liées à la stratégie de croissance :

- Ouvertures de nouveaux magasins par année, accélérant l'investissement dans les canaux en ligne

- Objectifs d'expansion de la catégorie de produits

- Dépenses marketing prévues et retour sur investissement attendu

- Impact du déploiement du programme de fidélité sur la rétention

- Gains de parts de marché attendus grâce à l'expansion de la notoriété de la marque

Avec le cadre construit, les ventes sont projetées par le canal de distribution. Les ventes en ligne augmentent en fonction de l'acquisition de nouveaux clients, de la croissance du marché et de l'accélération des investissements. Les magasins physiques intègrent les ouvertures, les fermetures, les tendances du trafic piétonnier et l'expansion des catégories.

Le modèle exécute une analyse de sensibilité autour des hypothèses qui comportent des risques. Si la productivité des nouveaux magasins est inférieure aux attentes, le modèle prévoit une baisse des ventes due à un déploiement réduit des magasins. Un budget marketing plus important génère plus de ventes à partir de l'acquisition de clients.

Les scénarios aident à planifier les vents contraires. Un scénario de récession intègre une croissance plus faible de l'industrie, des plans de marketing retardés et une baisse du trafic. Le modèle quantifie le risque de vente pour la planification d'urgence.

En continu, l'analyste affine le modèle avec de nouvelles données. La productivité réelle des nouveaux magasins détermine le rythme d'ouverture des magasins. La composition des ventes de la catégorie évolue à mesure que la stratégie change. L'analyste vérifie également les formules, les valide par rapport à d'autres données et s'aligne étroitement avec la direction pour que le modèle reste pertinent.

Modèle de vente

Avec un modèle de vente précis en main, le détaillant est équipé pour :

- Fixer des objectifs de croissance réalistes et des plans d'incitation pour l'équipe de vente

- Rationalisez la budgétisation des ressources humaines, des stocks et des opérations en fonction des prévisions de ventes

- Identifier les facteurs de risque qui influencent les ventes, planifier les imprévus

- Déterminer l'allocation optimale des ressources pour les initiatives de croissance

- Réviser en permanence la stratégie en fonction des commentaires du modèle

En résumé, le modèle de vente intègre des données historiques, des projections externes et des hypothèses internes dans des prévisions de ventes exploitables. Il permet une planification basée sur les données dans l'ensemble de l'entreprise pour poursuivre la croissance en fonction des résultats modélisés. L'analyste donne vie à la projection des ventes en mettant l'accent sur la pertinence, la précision et l'application pratique.

Grâce à la puissance du modèle de modélisation financière, les prévisions de ventes passent d'une conjecture à un processus quantitatif avec une immense valeur stratégique. Les modèles permettent aux entreprises d'envisager l'avenir avec plus de clarté et de planifier de manière proactive pour accélérer la croissance.

Les modèles relancent le processus de modélisation afin que les analystes passent du temps à découvrir des informations plutôt qu'à créer des cadres. Avec une amélioration constante et une rigueur analytique diligente, les modèles de projection des ventes deviennent des balises fiables guidant la croissance de l'entreprise.

Le besoin d'une validation hermétique

Bien que la construction de modèles financiers robustes soit cruciale, il est tout aussi vital de valider les modèles de manière exhaustive pour garantir une fiabilité absolue. Une validation rigoureuse transforme les modèles de conjectures spéculatives en conseils stratégiques fiables.

Une validation approfondie évalue quatre aspects clés

- Intégrité de la formule : chaque formule est vérifiée pour confirmer la logique et la séquence appropriées.Les erreurs courantes telles que les références de cellule incorrectes sont éliminées. L'objectif est un flux mathématique sans faille.

- Précision des sorties : plusieurs vérifications ponctuelles confirment si les sorties correspondent aux données historiques et aux attentes de la direction.Les analystes vérifient l'alignement avec les états financiers réels et les KPI. Les sorties qui s'écartent matériellement nécessitent une enquête.

- Validité des hypothèses : les hypothèses clés telles que les taux de croissance, les projections de dépenses et l'analyse des ratios sont prouvées par rapport aux données de recherche et aux références.Les hypothèses trop optimistes ou pessimistes faussent les projections et sont affinées.

- Pertinence du modèle : le cadre du modèle est vérifié en permanence pour garantir sa pertinence par rapport à l'évolution des paramètres et des priorités de l'entreprise.Les modèles obsolètes ne fournissent pas d'informations significatives.

Une validation approfondie applique diverses techniques

- Analyse de sensibilité : les hypothèses sont soumises à des tests de résistance pour comprendre la variabilité de la production.Quels leviers influencent le plus les sorties lorsqu'ils sont fléchis ?

- Modélisation de scénarios : différentes versions du modèle sont créées en fonction des scénarios les meilleurs/les pires/les plus probables.Cela fournit un éventail de résultats potentiels.

- Examen par les pairs : des collègues analystes inspectent le modèle à la recherche d'erreurs, d'une logique obsolète et de suggestions d'amélioration.Une nouvelle perspective identifie les angles morts.

- Alignement de la direction : les dirigeants déterminent si les projections sont alignées sur les objectifs internes et les vérifications stratégiques de la réalité.Cette perspective est inestimable.

- Analyse de la variance : les résultats commerciaux réels sont introduits dans le modèle pour quantifier les écarts par rapport aux projections.Les moteurs de performance sont réévalués.

- Sorties du tableau de bord : les métriques et tendances clés sont présentées visuellement pour mettre rapidement en évidence les problèmes de validation.Les tableaux de bord agissent comme des gardiens modèles.

Dans de nombreux cas, les modèles révèlent leurs propres limites au cours du processus de validation. La reconstruction des aspects du modèle devient un processus itératif jusqu'à ce que les résultats résistent à un examen rigoureux.

Le processus de validation se termine par un audit complet. Tous les composants sont revérifiés avant que le modèle ne devienne un outil stratégique fiable. Les validations en cours maintiennent le modèle à l'écoute.

Le rôle indispensable des gabarits et des modèles

À la base, les modèles de modélisation financière permettent de structurer des analyses complexes avec cohérence, de les personnaliser en fonction de tout contexte commercial et de tester leur fiabilité. Les modèles construits par la suite fournissent des informations basées sur les données qui façonnent les décisions fondamentales pour la croissance et la rentabilité.

Alors que la modélisation nécessite des hypothèses subjectives, les modèles introduisent l'uniformité. Un modèle de modélisation financière ancré dans des données historiques fournit au leadership une boule de cristal pour scruter l'avenir. Plutôt que de fonctionner uniquement sur l'intuition, les modèles injectent des données et des analyses dans la stratégie.

Dans l'environnement économique incertain d'aujourd'hui, l'analyse basée sur les données est essentielle pour éviter les perturbations. En combinant modèles et modélisation, les dirigeants peuvent diriger la fortune de leur entreprise en se basant sur l'intelligence plutôt que sur le hasard. Alors que l'avenir reste imprévisible, les données permettent aux dirigeants d'y faire face en toute confiance.

Importance des modèles de modélisation financière dans la prise de décision basée sur les données

Bien que la création de modèles à partir de zéro permette une personnalisation totale, cela prend également beaucoup de temps et duplique les efforts. Des modèles soigneusement conçus intégrant les meilleures pratiques permettent aux analystes financiers de consacrer plus de temps à la collecte des données, au test des hypothèses et à la modélisation des scénarios. Avec des modèles spécifiques à l'industrie couvrant des modèles de base tels que l'analyse DCF, les modèles LBO, les modèles de fusion, etc., les analystes peuvent rapidement construire des modèles adaptés à chaque analyse de rentabilisation.

La normalisation, la flexibilité et les exemples de modèles de guidage fournis accélèrent le processus de modélisation tout en réduisant les erreurs. Équipé de modèles robustes et adaptables, le leadership peut prendre des décisions stratégiques et financières clés en s'appuyant sur une analyse quantitative rigoureuse plutôt que sur son instinct.

Dans un paysage commercial complexe axé sur les données, l'utilisation de modèles donne aux organisations un avantage concurrentiel vital en tirant parti des modèles de modélisation financière pour une prise de décision percutante.